Qu'est-ce que l'APY et comment est-il calculé ?

Si vous vous concentrez sur les économies d'argent, vous vous poserez peut-être des questions sur APY lorsque vous explorerez les options de votre compte. Un rendement annuel en pourcentage (APY) plus élevé peut vous aider à constituer votre épargne plus rapidement.

Plongeons en profondeur dans ce qu'est APY.

Que signifie APY ?

APY, abréviation de rendement annuel en pourcentage, est un chiffre qui montre combien un compte portant intérêt gagnera en fonction des coûts d'intérêts composés. En termes simples, il vous indique le taux qui sera gagné sur un investissement au cours d'une année, en tenant compte des effets des intérêts composés.

En fin de compte, la comparaison des APY entre les comptes d'épargne, les comptes chèques et d'autres investissements financiers peut vous aider à trouver l'endroit le plus rentable pour économiser votre argent.

Comment fonctionne APY ?

APY est le montant réel que vous gagnerez sur des comptes portant intérêt, tels que des comptes d'épargne ou du marché monétaire, et sélectionnez des investissements financiers tels que des CD, des obligations ou des fonds obligataires.

APY calcule efficacement combien d'argent sera gagné ou facturé lorsque des intérêts sont ajoutés à une somme principale investie ou empruntée, et ces sommes sont composées. Contrairement aux simples calculs basés sur les intérêts, APY prend en compte les effets des intérêts composés (qui sont calculés périodiquement) au fil du temps, plutôt que d'utiliser des intérêts simples pour évaluer le potentiel de votre investissement. En fin de compte, APY fournit un aperçu plus précis de ce que vous pouvez gagner.

Un APY plus élevé se traduira par un investissement à croissance plus rapide.

Qu'est-ce qu'un bon APY ?

En règle générale, pour les investissements ou les dettes, plus l'APY sur un compte d'épargne est élevé, mieux vous serez finalement.

Le fait qu'un APY soit considéré comme bon dépend du type de compte. Par exemple, l'APY moyen national sur les comptes d'épargne est plutôt faible à environ 0,06 % à partir d'avril 2022. Cependant, il est tout à fait possible de trouver des comptes d'épargne avec des APY plus élevés.

Mais si vous recherchez un CD de 24 mois, vous devez augmenter vos attentes APY. La moyenne nationale APY pour les CD de 24 mois est de 0,22 %. Les épargnants avisés peuvent probablement trouver un APY plus élevé disponible auprès d'une banque non traditionnelle.

En tant qu'épargnant, vous devez comparer les APY disponibles pour votre type de produit préféré. Avec un peu de démarches, vous trouverez probablement un APY raisonnablement attrayant.

Formule de rendement annuel en pourcentage :comment calculer l'APY

L'APY est calculé à l'aide d'une équation mathématique qui tient compte des intérêts composés et de la croissance. Cette formule est la suivante :

APY = (1 + (r/n))^n - 1

Selon cette équation, "r" est le taux d'intérêt annuel déclaré et "n" est le nombre de périodes de capitalisation chaque année.

Bien qu'il soit possible de calculer ces chiffres sur une calculatrice, vous pouvez plutôt utiliser une feuille de calcul pour gagner du temps et des efforts et déterminer comment les rendements varient entre la composition trimestrielle et la composition mensuelle.

Par exemple, dans le cas d'un dépôt de 1 000 $ effectué sur un compte qui rapporte 5 % d'intérêts simples une fois par an, vous gagnerez 50 $ à la fin de l'année. Si le fournisseur de compte payait plutôt des intérêts mensuels, vous termineriez l'année avec 51,16 $ de fonds supplémentaires. Bien que la différence entre les sommes puisse sembler minime au début, ou sur une courte période donnée, il est important de se rappeler que ces chiffres peuvent s'additionner et augmenter considérablement sur une longue période.

Ci-dessous, nous effectuons les calculs en supposant un dépôt de 1 000 $ et un taux d'intérêt de 5 % composé annuellement ou mensuellement. Pour voir combien vous obtiendrez à la fin de l'année, intérêts compris, prenez les APY ci-dessous, multipliez-les par 1 000 $, puis ajoutez ce nombre à votre dépôt initial de 1 000 $.

Composition annuelle :

APY =(1 + (r/n))^n – 1

APY =(1 + (.05/1)^1 – 1

APY =0,05

Composition mensuelle :

APY =(1 + (r/n))^n – 1

APY =(1 + (.05/12)) 12 – 1

APY =0,0516

Lorsque vous évaluez les instruments d'épargne, il est également important de comparer les APY pour savoir combien vous pouvez gagner et lesquels offrent les avantages les plus favorables.

Notez que les intérêts composés se produisent généralement sur une période définie, par exemple quotidiennement ou mensuellement. Plus les intérêts sont composés fréquemment dans le cas d'un investissement, plus vous gagnerez d'argent.

La différence entre APY et APR

Essentiellement, la différence entre APY et APR se résume à combien vous gagnerez par rapport à combien vous paierez. APY représente le montant qu'une institution financière vous paiera. Mais l'APR représente le montant que vous paierez à un prêteur lors de la souscription d'un prêt.

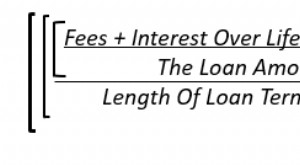

Un taux annuel effectif global (APR) est lié au concept d'APY, mais il utilise un taux d'intérêt simple pour indiquer comment beaucoup de banques facturent chaque année les prêts, les cartes de crédit et les autres sommes empruntées. Les prêteurs financiers sont tenus de divulguer ces informations, qui calculent le coût de la plupart des types de prêts à la consommation (qui sont basés sur un intérêt simple), en vertu de la Truth in Lending Act (TILA). Cependant, APR ne tient pas compte des intérêts composés.

D'un autre côté, APY - qui doit être divulgué par la Truth in Savings Act - calcule ce qui est gagné en intérêts composés sur les actifs portant intérêt comme les comptes d'épargne, les certificats de dépôt (CD) ou les obligations.

FAQ APY

Comment APY fonctionne-t-il avec les prêts à la consommation ?

La plupart des prêts à la consommation, à l'exception des ARM et des cartes de crédit, utilisent des intérêts simples pour calculer les paiements mensuels de l'emprunteur, qui ne seront généralement pas facturés sur la durée du prêt. Les fournisseurs de prêt divulguent régulièrement le TAP associé à ces produits financiers pour maintenir la conformité réglementaire et fournir aux clients une métrique de base permettant de comparer les offres, en tenant compte de tous les frais.

Comment APY fonctionne-t-il avec les dettes de carte de crédit ?

Trop de variables entrent en jeu avec la dette de carte de crédit pour réduire l'APY à une formule simple. Ces facteurs incluent si les clients ont un solde actuel, quel pourcentage de la facture le titulaire de carte paie chaque mois et quels types de frais le titulaire a effectués. Par exemple, les avances de fonds commencent généralement à générer des intérêts immédiatement, tandis que le remboursement du coût total des frais sur les achats effectués chaque mois empêche le titulaire de la carte de payer des intérêts supplémentaires.

Comment les intérêts sont-ils calculés pour les investissements ?

Le taux d'intérêt offert par un produit d'investissement ou de prêt reflète généralement le risque global d'une transaction. À titre d'illustration, les obligations d'épargne émises et garanties par le gouvernement américain sont considérées comme les moins risquées de tous les investissements financiers et rapportent donc les rendements les plus faibles. En contrepoint, les obligations émises par les entreprises ou les gouvernements municipaux, parce qu'elles sont considérées comme des investissements plus risqués, paient plus d'intérêts pour récompenser les investisseurs potentiels d'avoir pris ce risque.

L'essentiel

Avec suffisamment de temps, un APY élevé peut vous aider à augmenter considérablement votre épargne. Si vous envisagez différents produits d'investissement, comparer les APY peut vous aider à prendre la meilleure décision pour vos finances.

Vous voulez approfondir d'autres notions de base sur les finances personnelles ? Découvrez nos autres ressources dès aujourd'hui.

Finances personnelles

- Comment sont calculés les intérêts courus ?

- Qu'est-ce qu'une pension et comment est-elle calculée ?

- 401(k):Qu'est-ce que c'est et comment ça marche

- Dépôt direct :qu'est-ce que c'est et comment le configurer ?

- La relance économique :qu'est-ce que c'est et comment ça marche ?

- Taux de rendement minimal :qu'est-ce que c'est et comment est-il utilisé ?

- Qu'est-ce qu'un guichet automatique et comment l'utiliser ?

- Que sont les taux d'intérêt négatifs et comment vous affectent-ils ?

- Valeur future (FV):qu'est-ce que c'est et comment calculer

-

Qu'est-ce que les intérêts courus,

Qu'est-ce que les intérêts courus, et comment ça marche ? Si vous avez récemment consulté vos relevés de prêt ou de placement, vous avez peut-être vu une ligne pour « intérêts courus » ou « intérêts estimés ». Cette ligne est pa...

-

Leverage Trading – Qu'est-ce que c'est et comment ça marche ?

Leverage Trading – Qu'est-ce que c'est et comment ça marche ? Pendant que vous restez à obtenir des avantages amplifiés lorsque les coûts des ressources savèrent bien pour vous, vous subissez également des malheurs accrus lorsque les prix évoluent en votre défav...