Pourquoi l'ancien directeur de la taxe de vente du département du revenu du Dakota du Sud veut que vous preniez une profonde respiration

Suite à l'affaire Wayfair c. Dakota du Sud Dans une décision de la Cour suprême du 21 juin 2018, les détaillants disposant d'un important canal de commerce électronique et de marques natives numériques se sont insurgés contre les implications fiscales et l'augmentation de la charge pesant sur leur entreprise.

La collecte, le calcul et le versement des impôts sont des sujets intrinsèquement complexes. Pour fournir à notre public les informations les plus précises possibles sur :

- La décision

- Ce que cela signifie

- Que se passera-t-il ensuite

- Ce que vous devez faire ensuite

Je me suis assis pour une entrevue d'une heure tôt vendredi matin après la décision pour parler au vice-président des affaires gouvernementales et de la politique fiscale américaine d'Avalara, Scott Peterson.

Peterson gère toutes les affaires fiscales pour les experts en automatisation de la taxe de vente chez Avalara. Avant Avalara, Peterson était le directeur exécutif du Conseil d'administration de la taxe de vente rationalisée, un conseil qui a été cité dans la récente décision de la Cour suprême sur Wayfair c. Dakota du Sud.

Peterson a également occupé pendant près de 11 ans le poste de directeur de la taxe de vente du ministère du Revenu du Dakota du Sud.

En tant que l'un des plus grands experts en matière de cas et de son impact, j'ai demandé à Scott de partager son point de vue sur ce que les détaillants doivent savoir, sur les changements actuels et sur ce à quoi s'attendre pour s'assurer que leur entreprise ne faiblit pas à la suite de nouvelles lois. .

Que s'est-il passé dans l'affaire Wayfair contre le Dakota du Sud ?

Jeudi 21 juin, la Cour suprême des États-Unis a rendu son avis dans l'affaire Dakota du Sud contre Wayfair et al.

Lors d'un vote de cinq contre quatre, le tribunal a statué que la norme en vigueur depuis 1967 est une norme inappropriée pour aujourd'hui.

Cette norme précédente était la présence physique.

La règle sous laquelle les États ont vécu, et la règle sous laquelle les détaillants ont pu vivre, est qu'aucun État ne peut forcer un vendeur à percevoir la taxe de vente de cet État à moins que ce vendeur n'ait une présence physique à l'intérieur de l'État.

Alors, c'est à propos de nexus ?

Nexus n'est peut-être même pas le bon mot. Nexus signifie littéralement simplement connexion.

Mais je suis content que vous ayez utilisé ce mot parce que c'est là que les juges veulent que les États et les entreprises aillent.

Ils veulent se concentrer davantage sur le concept de connexion et moins sur le concept de physique en tant que facteur déterminant de la connexion.

Ce qu'ils ont dit dans l'affaire, c'est que la façon dont les États ont interprété leurs opinions précédentes, deux opinions, National Bellas Hess contre Illinois en 1967, et Quill contre Dakota du Nord en 1992, est que la présence physique est la ligne claire.

Si vous avez une présence physique, vous devez collecter. Si vous n'êtes pas physiquement présent, vous n'êtes pas obligé de collecter.

Mais il existe d'autres exemples, dont beaucoup ont été donnés dans l'affaire, où il existe un lien entre un vendeur et un État même sans lien physique. Ces exemples ont créé des résultats fiscaux inhabituels.

Avec la décision Wayfair c. Dakota du Sud, cette connexion était un volume un. C'est bien ?

Oui, exactement.

Cette décision obligera toute entreprise à percevoir la taxe de vente du Dakota du Sud qui vend plus de 100 000 $ ou effectue plus de 200 transactions différentes à des résidents du Dakota du Sud.

Le lien ici est le volume des ventes.

Bien sûr, depuis 1992, les États sont devenus extraordinairement créatifs dans leur façon de définir une connexion. Cet exemple de volume n'est que le plus récent.

Par exemple, il existe une loi dans une demi-douzaine d'États qui stipule que si vous effectuez une vente à l'État (c'est-à-dire si vous vendez des ordinateurs au ministère du Revenu de Caroline du Nord), cette loi et cette loi seule vous obligent à obtenir un chiffre d'affaires licence fiscale et percevez la taxe de vente pour tous les autres ordinateurs que vous vendez à quelqu'un d'autre en Caroline du Nord.

Des lois comme celle-là rendent la connexion de plus en plus difficile à éviter. Et le monde des affaires en a pris note.

Quelque 60 mémoires d'amicus ont été soumis pour cette affaire, et tous ont souligné le sentiment arbitraire des lois particulières de chaque État. Et certains États ont vraiment alourdi le fardeau d'une entreprise.

Par exemple, il y a deux ans, le système judiciaire fédéral, y compris la Cour suprême des États-Unis, a laissé subsister une loi du Colorado qui donne à l'État du Colorado le droit d'obliger les vendeurs qui ne perçoivent pas la taxe de vente du Colorado à envoyer un rapport au département du Colorado. du chiffre d'affaires avec une liste de chacun de leurs clients et le montant total qu'ils ont acheté au cours de la dernière année civile.

Ces lois spécifiques à chaque État, quel est leur objectif ?

Eh bien, la raison des États est la même dans tout le pays :inciter davantage de détaillants à percevoir la taxe de vente.

Les idées qui ont surgi - par exemple dans le Colorado ou la Caroline du Nord, ou maintenant le Dakota du Sud - ne sont que des idées spécifiques à un État.

Mais dans ce domaine, une fois qu'un État réussit avec une idée, d'autres États l'adoptent.

C'est l'affaire. La Caroline du Nord a été le premier État à penser à lier la perception de la taxe de vente aux ventes à l'État, et au cours des trois prochaines années, une demi-douzaine d'États feront la même chose.

C'est ainsi que le processus a fonctionné jusqu'à présent, et cela nous a menés à aujourd'hui, où il est difficile de savoir où faire des affaires dans ce pays et percevoir la taxe de vente ou ne pas avoir à percevoir la taxe de vente sans avoir un comptable qui crée une carte de aux États-Unis avec toutes les différentes lois, et correspond à l'endroit où vous faites des affaires. Le résultat net est un niveau élevé de complexité et d'exigences de conformité pour les entreprises.

C'est là que la technologie peut aider, cependant. Les juges ont-ils inclus des commentaires sur la technologie dans leur décision ?

Ils l'ont fait en effet.

- Dans les mémoires du gouvernement, la technologie était systématiquement mentionnée comme faisant partie de la solution proposée.

- En réponse aux plaidoiries du 17 avril, un ou deux des juges l'ont mentionné.

- Dans l'avis du 21 juin, les juges ont mentionné les mesures prises par le Dakota du Sud pour simplifier sa taxe de vente. L'une des choses mentionnées était d'être membre de la taxe de vente rationalisée et de payer des éditeurs de logiciels pour fournir une automatisation aux détaillants.

Quelques juges ont répété à plusieurs reprises comment Internet a tout changé.

Ils ont dit que la technologie qui a créé la possibilité d'être une entreprise de 5 000 000 $ à partir de votre sous-sol a également créé la technologie pour être en mesure de se conformer aux lois fiscales.

Ainsi, la Cour suprême oblige les entreprises à penser à la technologie maintenant. Est-ce exact ?

Oui. La distinction est que, si vous aviez une entreprise évolutive qui vous oblige à avoir un employé dans chaque état, vous auriez dû le faire il y a longtemps.

La chose sur laquelle les juges ont insisté dans cette décision :

Que la norme actuelle, la présence physique, a créé un scénario où la plus petite entreprise du monde devrait percevoir la taxe de vente partout parce qu'elle a un employé dans chaque État.

Et la plus grande entreprise du monde n'aurait à percevoir la taxe de vente nulle part, car elle n'avait d'employés que dans un seul État.

En général, la décision était que le monde a changé. La présence physique n'est pas la seule connexion - ou lien - nécessaire pour la collecte de la taxe de vente, car la présence physique n'est pas la seule façon dont nous nous connectons.

En fin de compte, la Cour suprême a redéfini le lien. Les États peuvent-ils désormais définir leurs propres connexions et les mettre en œuvre en conséquence ?

Je pense que c'est vrai. Le défi pour un État est de savoir jusqu'où il peut s'écarter de ce que la Cour suprême a approuvé.

Dans le Dakota du Sud, c'est 100 000 $ de ventes. Il pourrait être très difficile de descendre à 5 000 $.

En fait, c'est l'une des choses que les juges ont commentées :ce seuil de 100 000 $ dans le Dakota du Sud. Pour une très petite entreprise ou une start-up, le point de connexion ne s'appliquera probablement pas.

Les gens ont parlé de la clause de commerce en relation avec ces décisions. Qu'en pensez-vous ?

La clause de commerce donne au Congrès la possibilité de modifier cette décision si elle en vient à cela.

Au début de l'histoire de notre pays, la Cour suprême a déterminé que la clause de commerce de la Constitution des États-Unis donnait au Congrès le pouvoir de réglementer des choses comme le commerce interétatique.

Ils l'ont fait très sporadiquement, dans la plupart des cas extrêmement concentrés, et ne l'ont pas fait très souvent. Quand ils le font, cela dure généralement 75 ans et il devient douloureusement obsolète avant qu'ils ne se mettent à le changer à nouveau.

Le dernier grand exemple remonte à 1998 avec l'Internet Tax Freedom Act.

Le Congrès a adopté la loi sur la liberté fiscale sur Internet et a fait plusieurs choses.

- La première chose est qu'il interdit aux États de traiter le commerce électronique différemment du commerce non électronique. C'était une bonne idée. On n'a pas beaucoup parlé des États qui feraient cela, mais néanmoins, c'était quand même une bonne idée.

- L'autre chose qu'ils ont faite a été d'interdire aux États de taxer l'accès à Internet. C'était peut-être une bonne idée, peut-être que non.

Discriminer le commerce électronique par rapport au commerce non électronique est une décision commerciale assez facile, mais la plupart d'entre nous obtiennent notre accès Internet de quelqu'un qui est local. Il est assez facile de trouver un exemple d'accès à Internet qui n'est pas un commerce interétatique.

Donc, beaucoup de gens pensent que le Congrès a outrepassé son autorité en interdisant aux États de taxer l'accès à Internet.

Quoi qu'il en soit, le Congrès n'utilise plus très souvent la clause commerciale. Mais en théorie, ils peuvent réglementer toute connexion entre les États qui génèrent des revenus.

Le problème auquel le Congrès est confronté avec la clause de commerce est que pour l'utiliser, il doit définir :

- Qu'est-ce que le commerce ?

- Qu'est-ce qu'un état "entre" ?

Un bon exemple ici est l'âge légal pour boire.

C'est une loi fédérale, sauf que ce n'est pas une loi fédérale qui impose l'âge de 21 ans pour boire.

Il s'agit d'une loi fédérale qui retire le financement du transport routier aux États qui n'ont pas l'âge de boire à 21 ans.

C'est ainsi que le Congrès a réglementé le commerce interétatique.

Le Congrès peut réglementer l'activité intra-étatique, les choses qui ne se produisent qu'à l'intérieur d'un État, uniquement grâce à son pouvoir de bourse.

Que pensez-vous qu'il se passera après la décision ?

Eh bien, en supposant qu'un État n'adopte pas une loi sur la taxe de vente très lourde, le Congrès n'interviendra pas. Le Congrès ne réglera pas ce problème.

Chaque État adoptera une loi identique à la loi du Dakota du Sud, et ce sera tout. Et tout sera fait en 13 mois.

Pour les marques disposant d'un canal de commerce électronique, que doivent-elles faire maintenant ?

Eh bien, la première chose que j'ai dit aux gens, c'est de respirer profondément. Rien ne change tout de suite. Ces choses prennent du temps.

Deuxièmement, appelez votre comptable.

Demandez à votre comptable ce que signifient ces lois et où elles existent.

Ensuite, arrêtez de penser à l'endroit où vous avez des personnes et des biens, et commencez à penser à l'endroit où vous avez des ventes.

Les détaillants doivent réfléchir à l'endroit où ils vendent, pas seulement à l'endroit où ils se trouvent.

Créez une carte des États-Unis qui est jointe à une feuille de calcul indiquant le montant de vos ventes par État.

Supposons que vos ventes s'élèvent à 25 000 $ dans l'Iowa et à 40 000 $ dans le Colorado.

Gardez simplement un œil sur où en sont vos ventes et comment elles se portent. Regardez les chiffres de l'année dernière et déterminez où vous avez dépassé le seuil.

Demandez-vous :

Ensuite, élaborez un plan pour faire face à cette année et à l'avenir.

Ressources supplémentaires d'Avalara

Le partenariat de BigCommerce avec Avalara n'est qu'une des façons dont nos équipes travaillent sans relâche pour simplifier le fardeau de la collecte et de la conformité fiscales grâce à des solutions natives et étroitement intégrées.

Pour plus d'informations, de matériel et d'outils, veuillez visiter les pages suivantes :

- Centre d'apprentissage d'Avalara :le Dakota du Sud remporte le débat de longue date sur la taxe de vente

- Outil de taxe de vente :conformité de bout en bout avec BigCommerce et AvaTax

- Déjà client ? Installez Avalara maintenant.

Entreprise

- Vous pourriez acheter un McMansion à bas prix,

- Pourquoi un 401 (k) n'est pas le merveilleux outil d'épargne que vous pensez qu'il est

- Déballage des dernières hausses d'impôts en Afrique du Sud

- Êtes-vous admissible à l'offre de programme de compromis ?

- Pourquoi devriez-vous investir en bourse ?

- Respirez profondément :lâcher prise du stress financier

- Comment prendre un prêt 401k – et pourquoi vous ne devriez pas

- La taxe rose :pourquoi les femmes paient plus dans les magasins

- Taxe de sécurité sociale :qu'est-ce que c'est et pourquoi c'est important pour vous

-

L'impact de la décision de la Cour suprême dans l'affaire Dakota du Sud contre Wayfair

L'impact de la décision de la Cour suprême dans l'affaire Dakota du Sud contre Wayfair Cette semaine, la Cour suprême a rendu une décision attendue depuis longtemps dans laffaire Dakota du Sud contre Wayfair, Inc. Compte tenu de lintérêt suscité par cette décision et du débat en cours ...

-

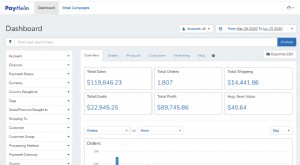

Analyse du commerce électronique :comment tirer parti de la puissance des données pour augmenter les ventes

Analyse du commerce électronique :comment tirer parti de la puissance des données pour augmenter les ventes Comment pouvez-vous espérer obtenir des résultats si vous ne savez pas comment vous vous comportez actuellement ? Comment pouvez-vous réaliser des ventes si vous avez simplement un coup de poignard d...