Prêt de fonds de roulement – Définition

Qu'est-ce qu'un prêt de fonds de roulement?

Un prêt de fonds de roulement est un prêt qui est contracté pour financer les opérations quotidiennes d'une entreprise. Ces prêts ne sont pas utilisés pour acheter des actifs ou des investissements à long terme et sont, au lieu, utilisé pour fournir le fonds de roulement qui couvre les besoins opérationnels à court terme d'une entreprise.

Ces besoins peuvent inclure des coûts tels que la paie, louer, et les paiements de la dette. De cette façon, les prêts de fonds de roulement sont simplement des emprunts d'entreprise qui sont utilisés par une entreprise pour financer ses opérations quotidiennes.

Points clés à retenir

- Un prêt de fonds de roulement est un prêt contracté pour financer les opérations courantes d'une entreprise.

- Les prêts de fonds de roulement ne sont pas utilisés pour acheter des actifs ou des investissements à long terme ; ils sont utilisés pour fournir un fonds de roulement pour couvrir les besoins opérationnels à court terme d'une entreprise.

- Les entreprises dont les ventes sont très saisonnières ou cycliques peuvent compter sur des prêts de fonds de roulement pour les aider pendant les périodes d'activité commerciale réduite.

- Les prêts de fonds de roulement sont souvent liés au crédit personnel d'un propriétaire d'entreprise, les paiements manqués ou les défauts de paiement peuvent donc nuire à leur pointage de crédit.

Comprendre les prêts de fonds de roulement

Parfois, une entreprise n'a pas suffisamment de liquidités en main ou d'actifs pour couvrir les dépenses d'exploitation quotidiennes et, Donc, obtiendra un prêt à cet effet. Les entreprises dont les ventes sont très saisonnières ou cycliques peuvent compter sur des prêts de fonds de roulement pour les aider pendant les périodes d'activité commerciale réduite.

1:58Fonds de roulement

De nombreuses entreprises n'ont pas de revenus stables ou prévisibles tout au long de l'année. Entreprises de fabrication, par exemple, peuvent avoir des ventes cycliques qui correspondent aux besoins des détaillants. La plupart des détaillants vendent plus de produits au quatrième trimestre, c'est-à-dire pendant la période des fêtes — qu'à tout autre moment de l'année.

Pour fournir aux détaillants la quantité appropriée de marchandises, les fabricants mènent généralement la plupart de leur activité de production pendant les mois d'été, préparer les stocks pour la poussée du quatrième trimestre. Puis, à la fin de l'année, les détaillants réduisent leurs achats de fabrication car ils se concentrent sur la vente via leur inventaire, ce qui réduit par la suite les ventes de fabrication.

Les fabricants avec ce type de saisonnalité ont souvent besoin d'un prêt de fonds de roulement pour payer les salaires et autres dépenses d'exploitation pendant la période calme du quatrième trimestre. Le prêt est généralement remboursé au moment où l'entreprise atteint sa saison de pointe et n'a plus besoin de financement.

Les paiements manqués sur un prêt de fonds de roulement peuvent nuire à la cote de crédit du propriétaire de l'entreprise si le prêt est lié à son crédit personnel.

Les types de financement comprennent un prêt à terme, une ligne de crédit entreprise, ou financement sur facture, une forme d'emprunt à court terme consenti par un prêteur à ses clients professionnels sur la base de factures impayées. Cartes de crédit professionnelles, qui vous permettent de gagner des récompenses, peut également donner accès au fonds de roulement.

Avantages et inconvénients des prêts de fonds de roulement

L'avantage immédiat d'un prêt de fonds de roulement est qu'il est facile à obtenir et qu'il permet aux propriétaires d'entreprise de couvrir efficacement tout écart dans les dépenses de fonds de roulement. L'autre avantage notable est qu'il s'agit d'une forme de financement par emprunt et ne nécessite pas de prise de participation, ce qui signifie qu'un propriétaire d'entreprise conserve le contrôle total de son entreprise, même si le besoin de financement est criant.

Certains prêts de fonds de roulement ne sont pas garantis. Si c'est le cas, une entreprise n'est pas tenue de déposer une quelconque garantie pour garantir le prêt. Cependant, seules les entreprises ou les propriétaires d'entreprise ayant une cote de crédit élevée sont admissibles à un prêt non garanti. Les entreprises avec peu ou pas de crédit doivent titriser le prêt.

Un prêt de fonds de roulement garanti qui nécessite une garantie d'actifs peut être un inconvénient pour le processus de prêt. Cependant, il existe d'autres inconvénients potentiels à ce type de prêt de fonds de roulement. Les taux d'intérêt sont élevés afin de compenser l'établissement de crédit pour le risque. Par ailleurs, les prêts de fonds de roulement sont souvent liés au crédit personnel d'un propriétaire d'entreprise, et tout paiement manqué ou défaut peut nuire à leur pointage de crédit.

dette

- Définition de garantie principale pour un prêt

- Définition d'un prêt classé

- Les 6 types de prêts de fonds de roulement

- Aperçu des fonds de roulement

- Le roulement du fonds de roulement expliqué

- Prêt de fonds de roulement – Définition

- Définition du prêt parallèle

- Définition du prêt extensible

- Définition et explication de la garantie

-

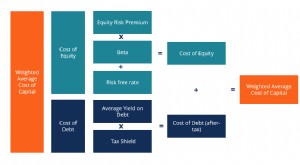

Définition du WACC

Définition du WACC Le coût moyen pondéré du capital (WACC) dune entreprise représente son coût combiné du capital. Coût du capital Le coût du capital est le taux de rendement minimum quune entreprise doit gagner avant d...

-

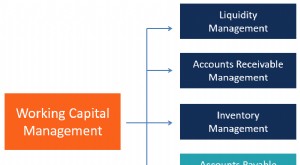

Qu'est-ce que le fonds de roulement ou le capital d'investissement ?

Qu'est-ce que le fonds de roulement ou le capital d'investissement ? Dans lexercice de leurs fonctions, les analystes financiers doivent souvent faire la distinction entre le fonds de roulement et le capital dinvestissement. Fonds de roulement, également appelé fonds d...