Comment utiliser la comptabilité d'exercice dans votre entreprise en croissance

Les notions essentielles, Formules et conseils dont vous avez besoin pour réussir

Ce guide de comptabilité d'exercice enseigne aux propriétaires d'entreprise ce qu'ils doivent comprendre et comment utiliser efficacement la comptabilité d'exercice. Les experts comptables partagent des définitions et des concepts de base, formules, exemples, exemples d'écritures de journal, et des conseils pour mieux comptabiliser les revenus.

Inclus sur cette page :

- Comment saisir des provisions dans les écritures de journal

- En quoi la comptabilité d'exercice diffère de la comptabilité de caisse

- Quelle méthode comptable vous donnera un aperçu en temps réel pour développer votre entreprise

Qu'est-ce que la comptabilité d'exercice ?

Comptabilité d'exercice est la méthode standard que les comptables utilisent pour rectifier les événements financiers en faisant correspondre les revenus aux dépenses. Avec la comptabilité d'exercice, la situation financière d'une entreprise est plus réaliste car elle combine les entrées et sorties de trésorerie actuelles et futures attendues.Étant donné que la méthode de la comptabilité d'exercice enregistre une transaction avant que l'argent ne change de mains, le temps des transactions n'est pas un facteur de calcul. Par exemple, une entreprise de services publics fournit des services à ses clients et les facture une fois par mois. La compagnie d'électricité enregistre les dépenses pour fournir le service mensuel. Il enregistre le chiffre d'affaires lors de l'enregistrement de la facture client en fin de mois, même si le client n'a pas soumis de paiement. Par conséquent, pour ce mois de service, le comptable enregistre les dépenses et les revenus au bilan même si le client n'a pas encore effectué le paiement.

Comptes de régularisation pour les retours sur ventes, créances irrécouvrables ou valeur réduite du produit, connu comme obsolescence , en veillant à ce qu'il y ait suffisamment allocation , ou argent de réserve , mis de côté pour couvrir tous ces frais.

Les provisions sont des ajustements, et les entreprises procèdent souvent à ces ajustements avant de publier leurs états financiers, tels que leurs états des flux de trésorerie. Les petites entreprises n'effectuent généralement pas de comptabilité d'exercice, car la méthode peut présenter un risque financier. Lors de l'utilisation de la comptabilité d'exercice, les entreprises finissent souvent par payer des dépenses avant que l'argent associé ne soit reçu (par exemple, payer la taxe de vente avant de recevoir leur argent pour la vente).

La comptabilité d'exercice fournit à une entreprise la meilleure image financière en temps réel disponible, car la méthode prend en compte les dépenses engagées et payées ainsi que les revenus reçus et gagnés. L'IRS exige généralement que les entreprises ayant des stocks utilisent la comptabilité d'exercice, car les stocks sont un actif. Les entreprises achètent souvent des stocks à crédit et les paient plus tard. En d'autres termes, ils enregistrent l'achat lorsqu'ils exécutent le contrat d'achat et ajustent leurs livres en conséquence.

Par exemple, une entreprise qui utilise la comptabilité d'exercice enregistre une vente dès qu'elle envoie une facture à un client. Technix Limitée, une société de logiciels, a des ventes mensuelles totales de 10 $, 000. Environ 60% de ces ventes sont en espèces, tandis que le reste est à crédit. En comptabilité d'exercice, les comptables traitent les opérations de crédit comme des ventes; le bénéfice généré par ces ventes comprend à la fois les ventes au comptant et à crédit, qui déduisent tous deux les dépenses et le coût des marchandises vendues.

Logan Allec, fondateur et CPA de Money Done Right, dit,

« Parfois, il faut du temps aux gens pour comprendre la comptabilité d'exercice. Ils posent des questions sur la performance de leur entreprise l'année dernière et pensent que la réponse réside dans l'examen de leur compte bancaire. Ils pensent que le montant qu'ils ont fait et dépensé (le base de caisse ) est la réalité, mais la comptabilité de caisse n'indique pas dans quelle mesure l'entreprise se porte bien. En regardant ce que l'on fait et dépense peut fonctionner pour très basique, petites entreprises, mais tout ce qui est plus complexe qu'un stand de limonade devrait envisager d'utiliser la comptabilité d'exercice.

Comptabilité de caisse des petites entreprises par rapport à la comptabilité d'exercice

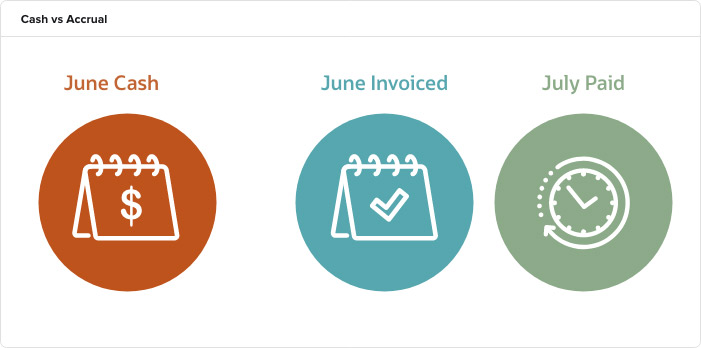

La différence entre la comptabilité d'exercice et la comptabilité de caisse réside dans la façon dont les entreprises comptabilisent les ventes et les achats. La comptabilité d'exercice compare les revenus aux dépenses lorsqu'elles sont encourues. La comptabilité de caisse enregistre les dépenses ou les revenus uniquement lorsqu'un paiement est effectué ou que des espèces sont reçues.

En comparant les deux méthodes comptables différentes, La comptabilité d'exercice est supérieure à la comptabilité de caisse pour évaluer l'état réel de la situation financière d'une entreprise.

La différence entre la comptabilité de caisse et la comptabilité d'exercice

Allec dit que la comptabilité d'exercice « dépeint la réalité économique d'une entreprise. Il y a plus de recherche qui va dans les livres de comptabilité d'exercice, surtout par rapport à la comptabilité de caisse.

En principe, la comptabilité de caisse ne peut pas représenter avec précision la situation financière d'une entreprise à tout moment, car il ne suppose pas que le client paiera la facture. La méthode de la comptabilité d'exercice suppose le paiement, puisque l'entreprise a déjà rendu des services. Il est important de noter que lors de l'utilisation d'un système de comptabilité de caisse, les revenus ne correspondent pas aux dépenses en temps opportun, ce qui peut conduire à des hypothèses et à des décisions inexactes qui peuvent ne pas être dans le meilleur intérêt de l'entreprise.

Ce cadre diffère de la méthode de la comptabilité d'exercice, qui génère des états financiers qui montrent l'étendue complète des opérations, ainsi que la situation financière de l'entreprise à tout moment. Cependant, lors de l'utilisation de la comptabilité d'exercice, il est important de surveiller continuellement les comptes débiteurs pour s'assurer que les recouvrements peuvent être effectués. Où ils ne peuvent pas, les estimations doivent être enregistrées pour refléter les montants irrécouvrables.

À l'échelle mondiale, deux normes régissent ces méthodes comptables :le Financial Accounting Standards Board (FASB) dicte les principes comptables généralement reconnus (GAAP), et les normes internationales d'information financière (IFRS) imposent la transparence, cohérence et comparabilité. Les PCGR sont pour les États-Unis, et IFRS est un ensemble international de normes comptables. Les deux dictent les différences entre les revenus et les dépenses accumulés et la manière de les comptabiliser.

Méthode de comptabilité d'exercice

La méthode de la comptabilité d'exercice donne une image plus précise de la rentabilité d'une entreprise, croissance et la santé financière globale à tout moment. Cette pratique comptable standard n'a aucun retard dans les dépenses ou l'échange de trésorerie. Cependant, sans le bon système comptable, certaines entreprises peuvent trouver la méthode comptable trop complexe.

Les entreprises montrent leur choix de méthode comptable dans leurs états financiers. Ces états sont des rapports sommaires qui comprennent généralement un bilan, un compte de résultat et toute note complémentaire. Les auditeurs ne peuvent certifier ces déclarations que si une entreprise utilise la comptabilité d'exercice, bien qu'ils puissent compiler les deux types. Cependant, l'un des inconvénients de la comptabilité d'exercice est qu'elle ne donne pas une image claire des flux de trésorerie de l'entreprise sur un compte de résultat. Par conséquent, il est important pour les entreprises de produire un état des flux de trésorerie rapprochant le compte de résultat d'exercice et les liquidités de l'entreprise.

La comptabilité d'exercice ajoute une autre couche aux informations comptables d'une entreprise, et cela change la façon dont les comptables ou les propriétaires de petites entreprises enregistrent leurs informations financières. Il peut réduire la volatilité des entreprises en déchiffrant toute ambiguïté concernant les revenus et les dépenses. Avec la comptabilité d'exercice, une entreprise peut être plus agile en anticipant les dépenses et les revenus en temps réel. Il peut également surveiller la rentabilité et identifier les opportunités et les problèmes potentiels de manière plus rapide et plus précise.

Quel cadre comptable est le plus approprié pour votre entreprise ?

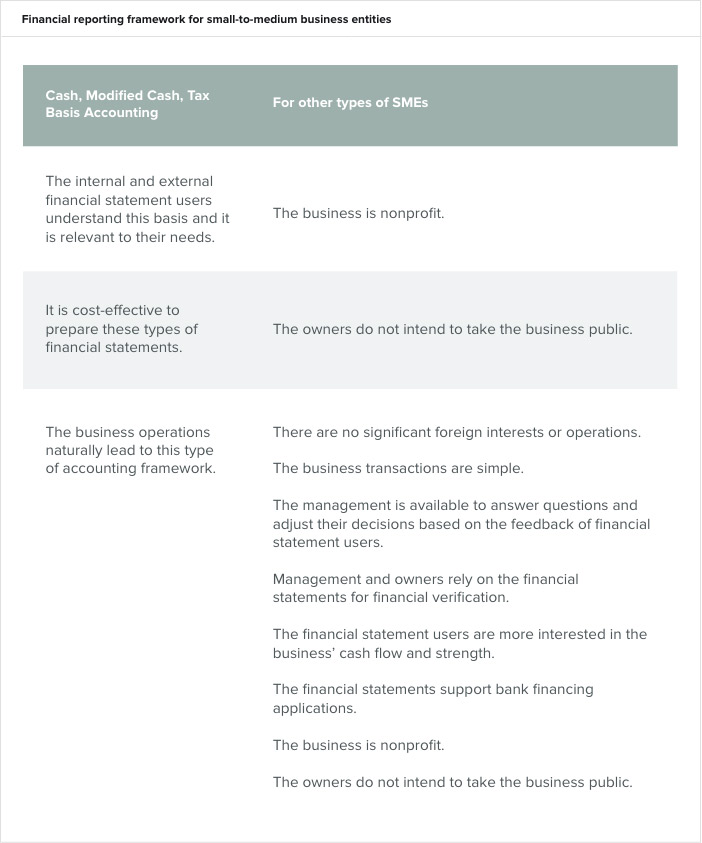

Un cadre comptable est l'ensemble des règles et des processus qui régissent l'information des états financiers. Il s'agit notamment des PCGR et des cadres à usage spécial (SPF). Le cadre le plus approprié dépend de la structure de l'entreprise et des besoins des personnes lisant les états financiers.

Les comptables proposent chaque cadre dans un but différent. Par exemple, Les SPF peuvent inclure des bases comptables non conformes aux PCGR, une base de caisse, base de caisse modifiée, assiette fiscale, base réglementaire et base comptable contractuelle. Le choix du référentiel comptable revient en définitive aux propriétaires d'entreprises privées, puisqu'ils assument seuls l'intégralité du risque de reporting d'une entreprise. Certaines entreprises, cependant, choisir en fonction des conseils de leur CPA de confiance.

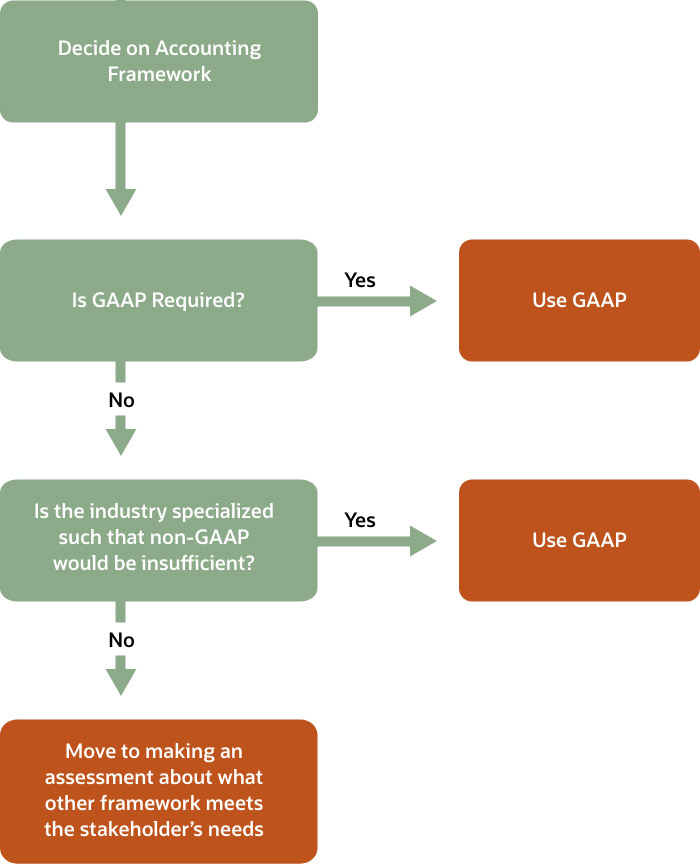

La plupart des grandes entreprises adoptent un cadre de comptabilité d'exercice en raison des exigences de l'IRS et parce qu'il constitue la meilleure base pour déterminer la réalité économique d'une entreprise. Globalement, la plupart des entreprises adhèrent à un cadre de reporting GAAP pour assurer l'exactitude et la comparabilité et répondre aux diverses exigences des parties prenantes clés telles que les investisseurs ou une banque. Les IFRS offrent également des PCGR internationaux pour les petites et moyennes entreprises, appelé IFRS pour les PME. Pour démarrer le processus de prise de décision concernant les méthodes, utilisez l'organigramme ci-dessous.

Organigramme pour exclure le cadre comptable GAAP

Si l'organigramme vous amène à évaluer quels autres cadres comptables pourraient mieux convenir, vous devriez considérer ce qui suit pour déterminer s'il faut utiliser l'un des trois autres cadres communs (cash, comptabilité de caisse ou sur base fiscale modifiée) ou un autre cadre d'information financière pour les petites et moyennes entreprises.

La plupart des grandes entreprises utilisent la comptabilité d'exercice basée sur les PCGR pour garantir un cadre qui présente sa situation financière en temps réel en faisant correspondre les revenus et les dépenses lorsqu'ils surviennent, pas lorsque l'argent est reçu ou lorsque les dépenses sont payées. Lorsqu'une entreprise se structure en corporation et que ses revenus dépassent 25 millions de dollars au cours des trois dernières années, l'Internal Revenue Service ne la considère plus comme une petite entreprise, nécessitant l'utilisation de la comptabilité d'exercice.

Les deux types de comptabilité d'exercice

Il existe deux types de principes de comptabilité d'exercice.

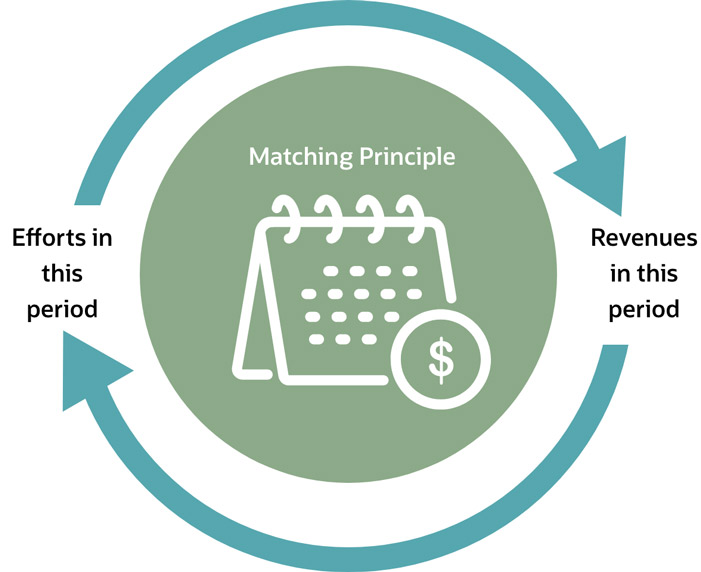

- Principe du rapprochement . En utilisant ce principe, les comptables enregistrent tous les revenus et dépenses au cours de la même période de déclaration, en les faisant correspondre et en désignant les profits et les pertes pour cette période. Lorsque les entreprises utilisent le principe du matching, ils doivent comptabiliser la dépense pendant la période où ils l'ont engagée, pas nécessairement quand ils se sont produits.

- Le deuxième principe est la principe de comptabilisation des revenus , qui relève des PCGR en comptabilité standardisée. Il fait référence à la période et à la manière dont une entreprise réalise ses revenus et il fournit aux auditeurs une comparaison pomme à pomme de la situation financière d'une entreprise qui est plus transparente d'un secteur à l'autre. Ce principe est entièrement documenté dans la Norme internationale d'information financière (IFRS) 15 et la mise à jour des normes comptables n° 2014-09, Revenus des contrats avec les clients (sujet 606), (ASC 606).

Pourquoi la comptabilité d'exercice est-elle importante ?

La comptabilité d'exercice donne aux entreprises une image financière précise à tout moment. Les états financiers en comptabilité d'exercice reflètent les travaux et activités pertinents sans avoir la charge de faire les factures, les factures et les espèces s'alignent au cours du même mois ou de la même période.

Le principal avantage de la comptabilité d'exercice est que les dépenses et les revenus s'alignent automatiquement, Ainsi, une entreprise peut comptabiliser à la fois les dépenses et les revenus pour une période donnée. Si les entreprises n'enregistrent leurs transactions que lorsque l'argent change de mains, ils n'ont pas une représentation précise de leurs dépenses impayées et du montant que leurs clients leur doivent à un moment donné. Avec la comptabilité d'exercice, ils peuvent prendre des décisions commerciales avec le courant, informations financières exactes.

Écritures de comptabilité d'exercice

Les écritures de comptabilité d'exercice sont des écritures de journal qui reconnaissent les revenus et les dépenses qu'une entreprise a gagnés ou engagés, respectivement. Les provisions sont des ajustements nécessaires que les comptables apportent aux états financiers de leur entreprise avant de les publier. Il s'agit notamment des revenus et des actifs, tels que les encaissements et l'inventaire, ainsi que les dépenses, pertes et passifs, comme les décaissements, temps de vacances, congés de maladie et impôts.

Pour enregistrer les régularisations, les comptables utilisent les principes de la comptabilité d'exercice pour saisir, ajuster et suivre à la fois les dépenses et les revenus. Les actifs courus doivent figurer au bilan et au compte de résultat des états financiers, et la procédure d'enregistrement doit respecter la double entrée. Les comptables effectuent toutes les écritures dans un système de comptabilité d'exercice en double, ou comme écritures de contre-passation.

Les comptes habituellement affectés en comptabilité d'exercice sont les revenus, comptes à payer, Passifs, actifs non monétaires, Bonne volonté, passifs d'impôts futurs et charges d'intérêts futurs. Une chose à noter est que les comptes débiteurs et les comptes créditeurs n'apparaissent au bilan que lorsque les méthodes de comptabilité d'exercice sont utilisées. Plus loin, il est vital de mettre en place un processus, surtout dans les grandes entreprises, pour le personnel de remettre leurs factures ou d'autres formulaires qui constituent la base de l'enregistrement des charges à payer et de la comptabilisation des dépenses en temps opportun. Par ici, la société dispose des informations les plus à jour et ses états financiers sont présentés fidèlement pour la période de reporting.

Revenu accumulé

Les revenus à payer sont des revenus ou des actifs que l'entreprise a reçus ou des revenus ou des actifs qui sont dus à l'entreprise, mais qu'il n'a pas encore reçu. IFRS 15 et ASC 606 précisent comment et quand les entreprises comptabilisent les revenus.

IFRS 15 et ASC 606 prévoient que les entreprises comptabilisent les revenus proportionnellement au taux auquel elles s'attendent à être payées. Ces réglementations comprennent cinq étapes pour décider quand les entreprises doivent comptabiliser les revenus :

- Identifier les contrats clients.

- Identifier les obligations d'exécution du contrat.

- Identifiez le prix de la transaction.

- Affecter le prix de la transaction aux obligations d'exécution du contrat.

- Comme l'entreprise satisfait à chaque obligation de performance, comptabiliser les revenus.

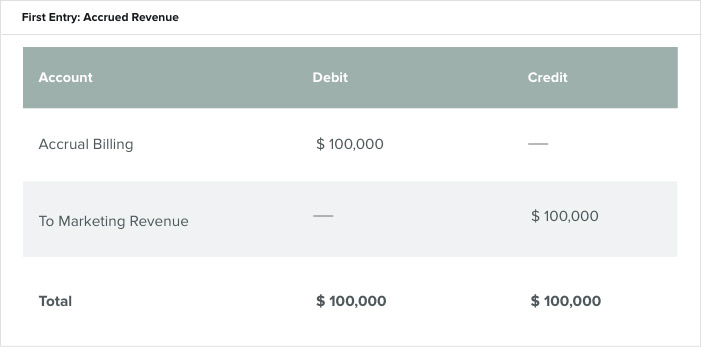

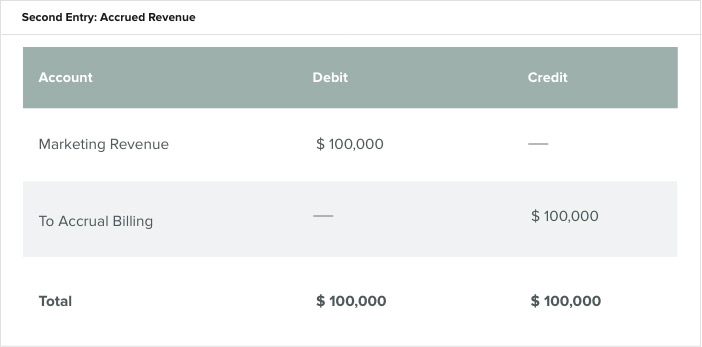

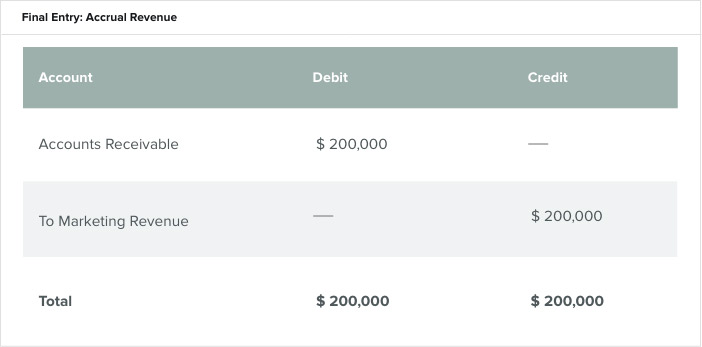

Un exemple qui regarde l'enregistrement des revenus accumulés est une société de marketing qui prend un nouveau contrat avec une société étrangère, Externalisation d'entreprise, développer sa campagne marketing. Les deux parties conviennent que Venture Outsourcing versera 100 $ à la société de commercialisation, 000 lorsqu'il atteint chaque étape du contrat. Le contrat total est de 200 $, 000, il devrait donc y avoir une entrée intermédiaire après le premier jalon. Les écritures de journal se présenteraient comme suit.

La première écriture du journal est la facture dehors à l'externalisation d'entreprise et dans au compte de recettes marketing. Une fois que l'entreprise a atteint le deuxième jalon, le comptable fait deux écritures. On inverse la régularisation initiale. L'autre facture le client.

Écritures au journal des produits constatés d'avance

Bonne volonté

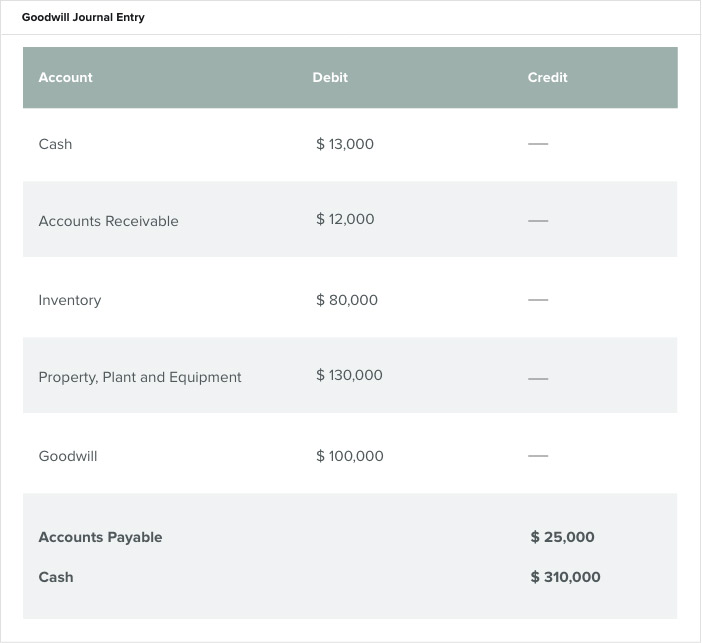

Le goodwill est un actif incorporel provenant généralement de l'achat d'une autre entreprise pour plus que la valeur marchande de ses actifs et moins les passifs. Les actions de nombreuses entreprises valent souvent plus que la valeur de leurs avoirs en raison de facteurs tels que leur nom de marque, clientèle ou des informations ou technologies exclusives. Au bilan, les comptables enregistrent le goodwill comme un actif non courant ou à long terme.

Pour calculer le goodwill, ajouter les justes valeurs marchandes des actifs et des passifs et les soustraire du prix d'achat de l'entreprise. Tous les comptables ne sont pas d'accord sur ce calcul du goodwill, cependant, car les données ne sont pas toujours présentes. Le goodwill joue un rôle plus important dans les entreprises privées.

Par exemple, une entreprise nationale de pièces automobiles souhaite acheter un petit magasin de pièces automobiles local. Les actifs identifiables du magasin valent 210 $, 000, et le prix d'achat est de 310 $, 000. Les actifs identifiables comprennent la trésorerie, créances, inventaire et matériel. La valeur totale correspond aux actifs identifiables moins les dépenses, trouvé sous les comptes créditeurs. Le goodwill pour cette entreprise est de 100 $, 000 et représente la notoriété de la marque, clientèle et revenus potentiels.

Écritures du journal des dépenses à payer

Un charge à payer est une reconnaissance par une entreprise de ses responsabilités financières. Sans comptabiliser une charge lorsqu'elle est encourue, la société ne reconnaît pas le passif, et il aura un bénéfice déclaré plus élevé au cours de cette période en n'accumulant pas les dépenses. Les charges à payer courantes sont les charges d'intérêts à payer, les charges à payer des fournisseurs ou les charges à payer sur les salaires.

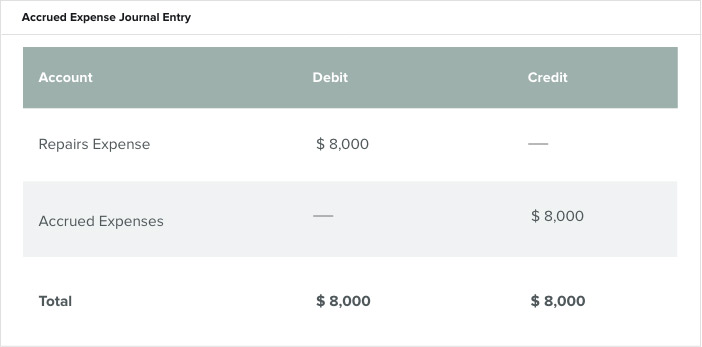

Par exemple, une entreprise manufacturière effectue une grosse réparation sur l'une de ses machines en décembre. En utilisant une période calendaire, il paie la facture lorsqu'elle arrive le mois suivant, Janvier. Pour que les états financiers de l'année en cours soient exacts, il doit s'assurer qu'il déclare le passif des frais de réparation dans le même mois/année où il a été engagé. Pour enregistrer une charge à payer dans un journal, les comptables font des écritures d'ajustement qui débitent les dépenses de réparation et créditent les dépenses accumulées à payer.

Un autre type de dépense est le frais payés d'avance dans la comptabilité d'exercice. Une dépense payée d'avance fait référence au moment où une entreprise paie d'avance pour un service ou un produit. Contrairement aux charges à payer normales, ce type de dépense immobilise le capital avant que le service ou le produit ne soit reçu.

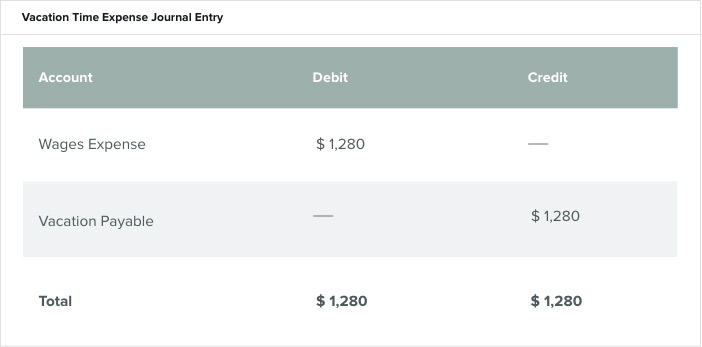

Un autre type de dépense est le cumul de vacances, également connu sous le nom d'accumulation de PTO (congé payé) . Il s'agit du temps libre que les employés gagnent, conformément à la politique de vacances ou de prise de force de l'entreprise. L'IRS exige que certains employeurs calculent les vacances accumulées et les enregistrent dans leurs états financiers. De nombreuses entreprises proposent une politique « à utiliser ou à perdre » pour les vacances afin d'éviter d'avoir à transporter d'importantes réserves de prise de force. Néanmoins, l'entreprise est toujours responsable de l'accumulation de la prise de force que l'employé a gagnée mais pas encore prise, qu'il y ait ou non une politique de report. Les entreprises devraient revoir ces politiques et ces régularisations chaque année pour s'assurer qu'elles sont exactes. Pour calculer le total des vacances accumulées, additionner le nombre d'heures de vacances gagnées, soustrayez le nombre utilisé par l'employé et multipliez le nombre d'heures accumulées par le taux horaire de l'employé.

Par exemple, un employé accumule 40 heures et gagne 32 $ l'heure. Le total des vacances accumulées est de 1 $, 280 (40 heures x 32 $). Voir l'écriture de journal en comptabilité d'exercice ci-dessous.

Les dépenses d'inventaire fonctionnent de la même manière. Par exemple, la comptabilité d'exercice effectue souvent des ajustements pour les variations de stock, comme lorsqu'un entrepôt a des ruptures de stock ou a des stocks cassés et/ou obsolètes.

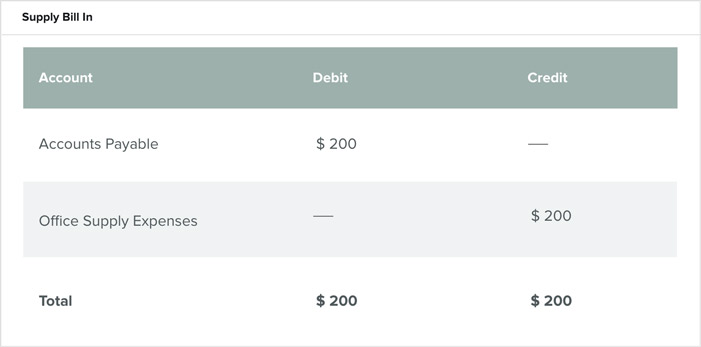

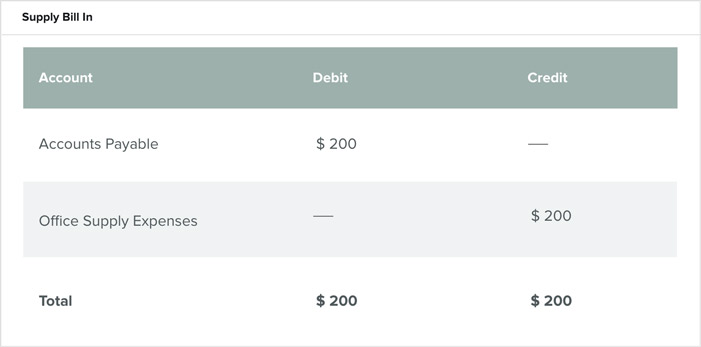

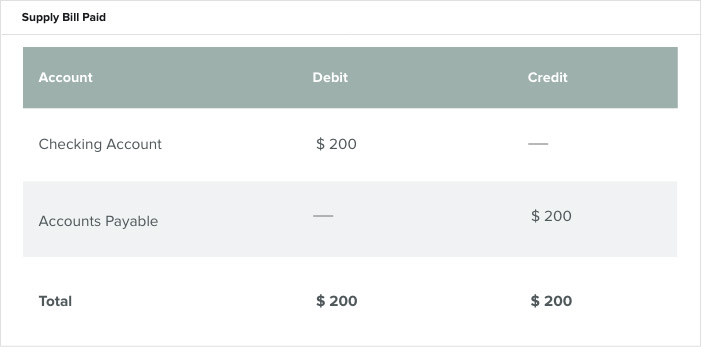

Comptes à payer, ou à payer, sont des obligations ou des dettes à court terme que l'entreprise paie pour du matériel acheté à crédit. La comptabilisation de 200 $ de fournitures de bureau achetées à crédit serait comptabilisée comme suit :

Écritures de journal des comptes fournisseurs

Puis, une fois la carte de crédit payée, un débit de 200 $ est enregistré sur le compte courant, et un crédit de 200 $ aux comptes créditeurs est effectué. De cette façon, les comptes créditeurs agissent comme une catégorie courante qui conserve le solde de l'entreprise qu'elle doit à ses fournisseurs et prêteurs à court terme.

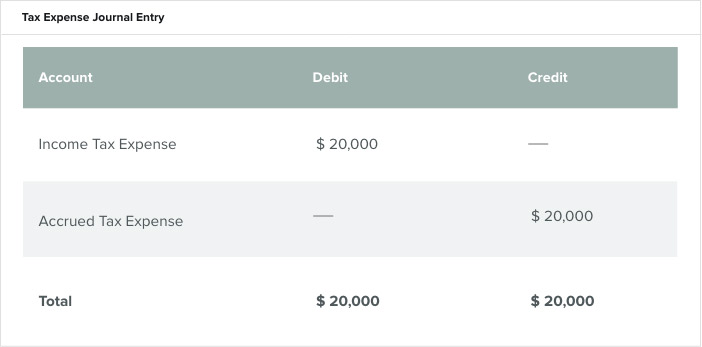

Impôts encourus sont un exemple de dépense courante. Il s'agit d'impôts qu'une entreprise n'a pas encore payés à une entité gouvernementale mais qu'elle a encourus sur les revenus gagnés. Les entreprises conservent ces impôts en tant que charges à payer jusqu'à ce qu'elles les paient. L'écriture de journal pour une charge fiscale apparaît ci-dessous.

Formule du taux de rendement de la comptabilité d'exercice

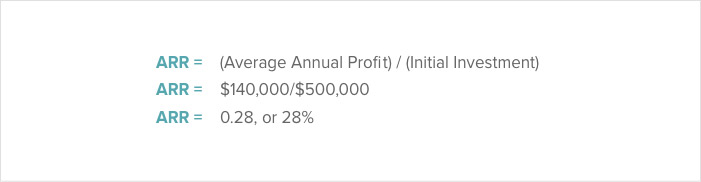

Les formule du taux de rendement de la comptabilité d'exercice (TRA) est le bénéfice comptable annuel moyen divisé par l'investissement initial. Les gestionnaires utilisent l'ARR pour déterminer s'ils doivent procéder à un investissement. Ils poursuivront un projet si l'ARR est supérieur à leur taux de rendement minimal.

Les taux de haie est le montant minimum qu'une entreprise s'attend à gagner lorsqu'elle investit dans un projet. Voici un exemple de calcul ARR pour un projet dont l'investissement initial est de 500 $, 000. Les comptables s'attendent à ce que le projet génère un revenu annuel de 140 $, 000 pendant cinq ans.

Si ce taux est supérieur au hurdle rate de l’entreprise, ou taux de rendement requis (RRR) , alors l'entreprise peut confortablement rechercher un financement. Les entreprises ont des RRR différents, en fonction de leur tolérance au risque financier. Ce calcul est également utile pour choisir entre les projets, mais il ne fait pas de distinction entre les investissements qui ont des flux de trésorerie différents au cours de leur durée de vie. Plus loin, il ne tient pas compte de la valeur temps de l'argent (TVM) ou la capacité de gain à l'avenir.

Pour illustrer ce concept, imaginez qu'il y a deux projets, un qui rapporte plus de revenus dans ses premières années et un qui rapporte plus de revenus dans ses dernières années. Le projet qui génère les revenus plus tôt n'aurait pas une valeur plus élevée, même s'il pourrait réinvestir ses bénéfices plus tôt.

Avantages de la comptabilité d'exercice

Un système de comptabilité d'exercice produit une image plus précise de la santé financière d'une entreprise. D'autres avantages d'un système de comptabilité d'exercice sont qu'il donne à une entreprise une meilleure base pour prendre des décisions clés, notamment :

- Gestion des performances :

Dans un système de régularisation, les entreprises obtiennent un retour immédiat sur leur véritable situation de trésorerie et sur ce qu'elles peuvent s'attendre à voir à l'avenir. - Précision:

Un système de comptabilité d'exercice fournit également une description plus précise de ce qu'une entreprise doit et de ce qu'elle attend des flux de trésorerie futurs. Avec ces informations, les entreprises peuvent mieux gérer les pics et les creux financiers. - Planification future :

Fait en temps réel, la comptabilité d'exercice fournit une image plus claire de l'avenir afin que les gestionnaires puissent travailler sur des moyens d'améliorer leurs perspectives et d'identifier les domaines à améliorer.

Quand les revenus doivent-ils être comptabilisés en comptabilité d'exercice ?

Selon la comptabilité d'exercice, les revenus sont reconnu lorsqu'il est gagné et que le paiement est assuré, et la comptabilisation doit avoir lieu au cours de la même période de rapport financier.

Cette garantie de reconnaissance intervient lorsque l'acheteur et le vendeur concluent un accord de transfert de biens et/ou de services, en basant le paiement sur le principe de l'appariement, par rapport à la période comptable. Un autre principe crucial de la comptabilité d'exercice est périodicité . La périodicité est une hypothèse selon laquelle les comptables ajustent leurs écritures. Cette hypothèse postule qu'il existe des intervalles discrets en comptabilité, comme des mois, trimestres et années. Ces intervalles, ou périodes, sont essentiels pour déterminer le revenu d'une entreprise pour une période donnée. Sans ces intervalles, il n'y aurait aucun moyen d'évaluer les progrès financiers d'une entreprise, beaucoup moins pour percevoir les tendances. L'IRS permet aux années d'être calendaires (du 1er janvier au 31 décembre) ou fiscales (toute période de 12 mois consécutifs ne se terminant pas en décembre) lors de la déclaration de revenus.

Le commerce de détail fournit un excellent exemple de comptabilisation des revenus selon la comptabilité d'exercice. Les entreprises de mode vendent leurs vêtements dans leurs points de vente. Si un client achète une tenue le 15 novembre avec sa carte de crédit, l'entreprise traite la carte de crédit au moment de l'achat mais ne reçoit le paiement en espèces qu'en décembre. L'entreprise traite la carte de crédit comme de l'argent liquide, car il s'agit d'un droit à de l'argent. Le comptable enregistre les revenus en novembre lorsque le magasin les réalise et les gagne.

D'habitude, les comptables doivent comptabiliser les revenus au point de vente lorsqu'ils vendent à partir des stocks. Cependant, il y a des exceptions à cette règle, y compris la méthode de calcul du pourcentage d'achèvement. Pour les achats normalement reconnus au point de vente, les exceptions sont les accords de rachat et les retours.

Les accords de rachat sont des contrats par lesquels le vendeur s'engage à racheter le produit après l'avoir vendu à un client. Un exemple est lorsqu'un vendeur-constructeur accepte de racheter un immeuble en développement si l'entreprise d'un occupant-acheteur le transfère dans un nouvel emplacement au cours de sa première année de propriété. Il est préférable pour le vendeur-constructeur de racheter cette propriété et de la revendre au fur et à mesure qu'il continue de développer et de vendre d'autres propriétés pour garder l'investissement attrayant. Les comptables gèrent cela en n'affichant pas de vente dans les livres de l'entreprise.

Les retours sont lorsque l'acheteur rapporte l'article acheté et reçoit un remboursement. De nombreuses entreprises ne peuvent raisonnablement estimer leur montant de rendements futurs, ils devraient donc mettre une période maximale sur la politique de retour de l'article. Les comptables gèrent cela en estimant et en déduisant un taux de rendement futur pour chaque période.

Quand les dépenses doivent-elles être comptabilisées en comptabilité d'exercice ?

Les comptables comptabilisent les dépenses selon la comptabilité d'exercice lorsqu'une entreprise encourt le passif. Lorsqu'une entreprise paie, la dépense n'a pas d'importance car la dépense doit être comptabilisée dans la période au cours de laquelle elle a été encourue.

Si ce n'était pas le cas, les entreprises pourraient comptabiliser des dépenses antérieures ou postérieures à la période au cours de laquelle elles comptabilisent les produits. Cela peut être trompeur lorsque l'on considère la santé financière d'une entreprise à tout moment. Cela est particulièrement vrai en ce qui concerne le calendrier des impôts sur le revenu. Sans l'appariement approprié entre les dépenses et les revenus, les impôts sur le revenu qu'ils paient pourraient être trop élevés un mois et trop bas un autre.

Lorsqu'il est difficile de corréler les dépenses ou de les faire correspondre aux revenus, les comptables les désignent généralement comme coût de la période . Des exemples de ces types de coûts sont le loyer, les services publics et les salaires administratifs. Les comptables passent généralement en charges ces coûts au cours de la période associée ou les considèrent comme engagés.

Cette période pendant laquelle les dépenses et les revenus sont appariés constitue la base de la comptabilité d'exercice et illustre la principale différence entre celle-ci et la comptabilité de caisse. Sans faire correspondre les dépenses aux revenus, comme on le ferait selon la comptabilité d'exercice, les comptables ne peuvent pas émettre d'opinion sur les états financiers.

Les magasins de détail offrent également de bons exemples de comptabilisation des dépenses selon la comptabilité d'exercice. Un propriétaire de pépinière de jardin dépense 80 $, 000 sur les tuyaux suintants. Après avoir été stocké pendant trois mois, ces tuyaux se vendent 170 $, 000. Le magasin comptabilise et comptabilise les dépenses d'achat et de stockage des tuyaux pendant la période au cours de laquelle il les vend via son coût des marchandises vendues. L'entreprise peut égaler les 80 $, 000 dépenses dans la même période que les 170 $, 000 vente.

S'il n'y a pas de lien clair entre la dépense et le revenu, les propriétaires d'entreprise peuvent utiliser l'une des deux classifications dans leurs grands livres, les allocation systématique et rationnelle ou la attribution immédiate . La répartition systématique et rationnelle affecte les coûts sur la durée de vie utile de la dépense. Par exemple, si une entreprise de pépinières a acheté un nouveau tuyau pour arroser son stock, il serait incapable de faire correspondre l'achat avec une transaction de vente spécifique. Cependant, le propriétaire sait que le système sera en bon état de fonctionnement pendant environ cinq ans et qu'il ne pourra pas le revendre. L'entreprise répartirait une charge d'amortissement sur ces cinq années. Cela permet au magasin de répartir les revenus résultant du système d'arrosage, tels que les heures de travail économisées, sur la durée de vie utile du tuyau, tout en égalant et en reconnaissant le coût initial.

La classification d'affectation immédiate se produit lorsqu'une entreprise ne peut pas déterminer le coût-avantage futur d'une dépense. Ces types de dépenses peuvent inclure les frais de vente, l'intérêt, frais administratifs et commissions. Un comptable enregistre immédiatement ces dépenses dans les états financiers au cours de la période au cours de laquelle l'entreprise les engage.

Méthode d'exercice de la comptabilité fiscale

Dans la méthode de la comptabilité d'exercice, les entreprises déclarent leur impôt sur le revenu dans l'année où elles constatent les revenus, indépendamment du moment où ils reçoivent le paiement. Et ils déduisent leurs dépenses dans l'année d'imposition où ils les encourent, indépendamment du moment où ils effectuent les paiements.

Le terme cumul d'impôts définit l'assujettissement ou l'obligation fiscale que les entreprises doivent à l'IRS. Les entreprises paient cela, par exemple, lorsqu'ils ont perçu la taxe de vente et d'utilisation. Par exemple, si une entreprise vend des produits ou des services, l'IRS l'oblige à percevoir des taxes sur la base de l'évaluation de ces produits ou services et à les répercuter sur l'agence du revenu. Aussi, détenir des actifs encourt une charge fiscale supplémentaire. Par exemple, posséder des biens ou des véhicules ajoutera une taxe que l'entreprise doit payer.

Les différences entre la comptabilité d'exercice et la comptabilité de caisse sont particulièrement importantes en ce qui concerne le paiement des impôts. L'IRS permet aux entreprises de choisir n'importe quelle méthode comptable autorisée lorsqu'elles déposent leur première déclaration de revenus. Pour changer de méthode comptable ultérieurement, cependant, les entreprises doivent recevoir l'approbation de l'IRS en utilisant son formulaire 3115 avant de déposer ou de joindre le formulaire au formulaire d'impôt sur le revenu de l'entreprise pour l'année du changement.

Les lois fiscales entrées en vigueur en 2018, la Loi sur les réductions d'impôts et l'emploi (TCJA), permettre à plus d'entreprises d'utiliser la comptabilité de caisse, même ceux avec inventaire. Les lois utilisées pour spécifier que les entreprises avec des recettes brutes ou des stocks de plus de 5 millions de dollars doivent utiliser la comptabilité d'exercice. En vertu des nouvelles dispositions, seules les entreprises dont le chiffre d'affaires annuel dépasse 25 millions de dollars doivent utiliser la méthode de la comptabilité d'exercice. Cela signifie que les entreprises qui gagnent moins de 25 millions de dollars par an peuvent comptabiliser à la fois les ventes et les dépenses plus tôt.

La méthode choisie par les entreprises ne déterminera pas leur profit; il détermine seulement quand ils enregistrent une transaction. Bien que le choix de la comptabilité puisse affecter le montant des impôts qu'ils paient en un an, les impôts de l'année suivante compenseront très probablement ces économies.

Par exemple, une petite entreprise manufacturière choisit une méthode de comptabilité de caisse pour sa première année d'activité. L'avantage de cette méthode est qu'elle permet à l'entreprise de contrôler le moment où elle comptabilise les revenus et les dépenses déductibles. L'entreprise peut reporter ses revenus sur l'année d'imposition suivante en retardant ses factures ou en reportant ses prélèvements sur l'année suivante afin d'accélérer le paiement des dépenses. Pour différer les revenus selon la méthode de la comptabilité d'exercice, il devrait reporter l'expédition de ses produits.

Questions fréquemment posées

Pour la plupart d'entre nous, quand on entend le terme « comptabilité d'exercice, « On veut juste se mettre à couvert. C'est pourquoi nous l'avons rendu facile. Vous trouverez ci-dessous les questions les plus fréquemment posées (FAQ) concernant la comptabilité d'exercice, ainsi que le concis, réponses claires que vous cherchez. Maintenant, vous pouvez mettre vos plans comptables en vigueur dès aujourd'hui.

Ai-je besoin d'un comptable pour faire de la comptabilité d'exercice ?

Non. Toute entreprise peut utiliser la comptabilité d'exercice.

Dois-je utiliser un logiciel de comptabilité sophistiqué si je passe à la comptabilité d'exercice ?

Non, vous avez plusieurs options, surtout si vous souhaitez utiliser un logiciel, qui couvre toute la gamme du simple au très complexe. Vous avez également la possibilité de n'utiliser aucun logiciel.

De quels formulaires ai-je besoin pour effectuer des annulations de régularisation ?

Certaines entreprises ont besoin de formulaires pour compléter les régularisations inversées. D'autres possèdent un logiciel de comptabilité capable d'automatiser les contrepassations.

Une startup doit-elle utiliser la comptabilité d'exercice ?

Cela dépend si la startup envisage d'exister de manière indépendante sur le long terme ou de poursuivre son entrée sur le marché public. Pour avoir une image précise de l'entreprise, utiliser la comptabilité d'exercice.

Rationalisez votre comptabilité d'exercice dans le cloud avec l'ERP basé sur le cloud de NetSuite

Business owners and leaders recognize that understanding the many facets of accrual accounting could be the difference between success and failure. See how Cayman Islands Department of Tourism reaped significant gains using NetSuite to help their move to accrual accounting.

They also understand that they need tools to achieve this goal. NetSuite’s financial management solution expedites financial transactions and provides real-time visibility into a company’s performance. The suite of products includes unified order management, inventaire, CRM and ecommerce.

Learn more about how you can use NetSuite to manage your company’s finances and ensure compliance.

Comptabilité

- Comment utiliser QuickBooks pour la comptabilité personnelle

- Comment utiliser la crypto-monnaie dans votre entreprise

- Comment utiliser les multiples d'évaluation pour comparer votre entreprise

- Comment la Business Intelligence est utilisée en comptabilité aujourd'hui

- Quel logiciel comptable les start-up utilisent-elles ?

- Combien la comptabilité devrait-elle coûter à une petite entreprise ?

- Comment utiliser la voix du client pour améliorer CX et développer votre entreprise

- Coût comptable vs coût économique :comment (et quand) utiliser chacun

- Comment protéger votre entreprise de freelance contre la récession

-

6 façons d'enregistrer vos transactions commerciales

6 façons d'enregistrer vos transactions commerciales Toute transaction financière, dun dépôt bancaire à un paiement de facture, doit être enregistrée dans votre grand livre. Apprenez les différentes façons denregistrer vos transactions comptables et pou...

-

Comment déterminer si votre activité est un passe-temps ou une entreprise

Comment déterminer si votre activité est un passe-temps ou une entreprise Toutes les activités génératrices de revenus ne sont pas considérées comme une entreprise. Exécutez votre entreprise à travers ce test pour déterminer si vous avez une entreprise ou un passe-temps ent...