Pour éviter un crash en 2016,

Il s'annonce déjà que 2016 sera une année charnière pour l'économie mondiale. RBS a conseillé aux investisseurs de « vendre tout sauf les obligations de haute qualité », car la tourmente est revenue sur les marchés boursiers. Les indices Dow Jones et S&P ont baissé de plus de 6% depuis le début de l'année, qui est le pire démarrage annuel de tous les temps. Il y a une histoire similaire sur d'autres grands marchés, les sociétés leaders du FTSE ayant perdu quelque 72 milliards de livres sterling de valeur au cours de la même période.

Ces baisses sont survenues à la suite d'un choc majeur sur le marché boursier chinois. La bourse chinoise est très différente de celle des autres grandes économies, comme les entreprises chinoises ne comptent pas sur elle pour se financer dans la même mesure, en utilisant plutôt la dette. Tous les mêmes, les suspensions répétées des échanges avec l'entrée en fonction des disjoncteurs chinois (comme c'est le cas lorsque les cours des actions chutent trop fortement) ont effrayé les investisseurs du monde entier.

En plus de cela, nous voyons les prix des matières premières continuer à reculer. Les prix du pétrole ont chuté à 30 $ le baril et ne devraient pas augmenter de sitôt, la production pétrolière iranienne et saoudienne continuant de soutenir l'approvisionnement. Nous voyons souffrir de nombreuses économies émergentes dépendantes des revenus pétroliers (Brésil, Russie), et il y a des spéculations selon lesquelles de nombreux producteurs de pétrole (et peut-être même l'Arabie saoudite) doivent abandonner le lien de leur monnaie avec le dollar américain.

Offre et la demande

Il existe essentiellement deux points de vue différents sur les raisons pour lesquelles l'économie mondiale est toujours en difficulté huit ans après la crise financière. Le premier suggère qu'il souffre d'une demande mondiale trop faible suite à la crise financière. L'argument est que dans l'économie mondiale dans son ensemble, les dépenses de consommation et l'investissement des entreprises ont été freinés par un manque de confiance. Cette situation a été aggravée par l'austérité dans de nombreuses économies avancées de l'hémisphère occidental après que la crise financière a provoqué une spirale de la dette publique.

Selon cette vision du monde, la politique monétaire ne peut pas encourager une reprise de la demande lorsque les taux d'intérêt sont déjà proches de 0 %. Une reprise ne sera pas visible à moins que les gouvernements ne rétablissent la confiance par une action budgétaire coordonnée – augmentant les dépenses publiques dans le monde entier. Il s'agit d'une vision du monde essentiellement keynésienne du côté de la demande, faisant écho au point de vue de Keynes selon lequel l'économie mondiale d'après-guerre devait être gérée en termes de niveaux globaux de demande.

Un autre point de vue est que la stagnation économique mondiale a été causée par une expansion de l'épargne mondiale, en partie grâce à l'émergence de grandes économies comme la Chine et l'Inde. Étant donné que la demande de capitaux d'investissement des entreprises a été faible, ces excès d'épargne ont plutôt été investis dans des choses comme les obligations d'État, entraînant des taux d'intérêt réels bas.

Dans cette vision du monde, la sortie de crise n'exige pas davantage de dépenses publiques, mais une expansion des opportunités d'investissement pour l'excédent d'épargne, poussé par l'innovation. Cela nécessite également un certain degré de coordination des politiques entre les pays pour relever progressivement les taux d'intérêt des banques centrales jusqu'à des niveaux « normaux ». Sinon, les déséquilibres de l'épargne entre l'Est et l'Ouest risquent de perdurer, augmenter le risque de recréer des bulles sur les prix des actifs comme l'immobilier, et les dépenses de consommation excessives dans les pays industrialisés.

Réalité imparfaite

À mesure que 2016 évolue, nous devrions avoir une idée de laquelle de ces deux visions du monde est correcte, car nous commençons à voir si les dépenses de consommation et d'investissement peuvent se redresser sans avoir besoin de dépenses gouvernementales supplémentaires. À mon avis, l'argument de la demande a plus de mérite, mais il y a trois qualités. D'abord, soutenir la demande des consommateurs en cas de reprise, les niveaux de salaire doivent suivre le rythme de l'inflation. Si cela ne se produit pas, cela continuera de générer des inégalités et de freiner les dépenses de consommation.

Seconde, il y a la complication que les niveaux d'endettement post-crise sont encore élevés dans de nombreux pays. La dette des ménages reste élevée par rapport au PIB au Royaume-Uni, Espagne, Le Portugal, Irlande, Canada et États-Unis (représentant entre 80 et 110 % de la taille de l'économie). Et la dette publique brute en proportion de l'économie dépasse 100 % aux États-Unis, Irlande, Italie, Grèce, La Belgique, Portugal et Japon.

Les critiques de la position purement keynésienne soutiennent qu'à moins que ces niveaux d'endettement ne soient réduits, il est difficile de voir au-delà d'une lente reprise. Autrefois, les guerres et l'inflation ont été utilisées comme des opportunités pour restructurer ou gonfler la dette. Nos banques centrales indépendantes rendent difficile l'utilisation de l'inflation comme moyen de réduire les niveaux d'endettement parce que nous leur avons confié la tâche de maintenir l'inflation à un niveau bas. Cela n'empêche pas une expansion budgétaire coordonnée entre les économies du G20 pour relancer l'économie mondiale, mais cela signifie que nous disposons d'un arsenal réduit.

Troisième, les États-Unis ont pu utiliser leur position dominante pour donner une orientation claire à l'économie mondiale jusqu'à récemment, qui a facilité la vie des gouvernements et des banques centrales du monde entier. Dans un monde multipolaire où les pays établissent leurs propres politiques fiscales et monétaires, il existe un plus grand potentiel pour les pays individuels de commettre des erreurs de politique car ils interprètent (mal) ce qui se passe à l'extérieur.

Ce serait bien si, en 2016, nous avons commencé à voir une plus grande coopération macroéconomique entre le G20. Dans un monde idéal, les économies du G20 chercheraient à se répartir l'effort de soutien de la demande mondiale par des investissements publics ciblés destinés à restaurer la confiance des entreprises et des consommateurs. Nous l'avons vu très brièvement immédiatement après la crise financière. Depuis 2009, il n'y a eu aucune tentative d'agir collectivement sur la politique budgétaire. Ces jours semblent malheureusement très lointains maintenant.

bourse

- Quand le prochain krach boursier se produira-t-il, et qu'est-ce qui le causera?

- Pourquoi Apple n'est plus synonyme d'innovation - il suffit de demander aux marchés

- Le S&P 500 approche de son plus haut historique. Voici pourquoi les marchés boursiers défient la réalité économique

- Garder le personnel satisfait est vraiment une bonne affaire,

- Les vêtements G-III à portée de main ne vont nulle part rapidement

- Que mesure le Dow Jones Industrial Average ?

-

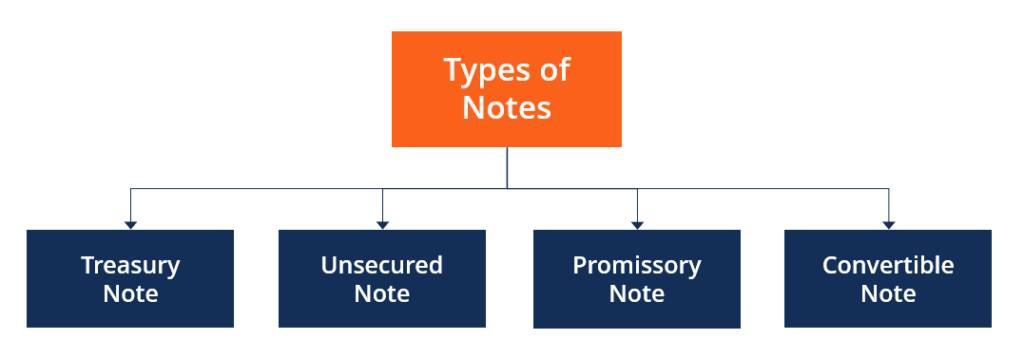

Qu'est-ce qu'une note ?

Qu'est-ce qu'une note ? Un billet est un titre de créance qui oblige les émetteurs à rembourser au créancier le principal du prêt et les intérêts éventuels dans un délai défini. Personnes, entreprises, et même les institutio...

-

Comment modifier un code PIN Visa

Comment modifier un code PIN Visa Une femme daffaires tient une carte de crédit. Si vous avez une carte de débit ou une carte de crédit avec un logo Visa, un numéro didentification personnel est lié à la carte. Bien que vous puissiez...

-

La pandémie de coronavirus révèle des lacunes dans la couverture d'assurance voyage

La pandémie de coronavirus révèle des lacunes dans la couverture d'assurance voyage NORFOLK, Va. — Pour beaucoup de gens, lassurance voyage nest guère plus quune boîte qui apparaît sur un site de réservation pour offrir une tranquillité desprit bon marché. LE CORONAVIRUS EST-IL CO...

-

4 façons de devenir honnête lorsque vous avez été infidèle financièrement

4 façons de devenir honnête lorsque vous avez été infidèle financièrement Linfidélité financière est une chose réelle. Cela peut ruiner les relations et dévaster financièrement les familles. Vous avez probablement entendu des histoires de personnes cachant des comptes, lach...