FSA vs HSA — Quelle est la différence et comment choisir ?

Avec l'inscription ouverte juste au coin de la rue, il est temps de commencer à réfléchir aux avantages pour la santé auxquels vous allez vous inscrire pour l'année à venir.

Cela peut sembler un peu stressant car il y a beaucoup à considérer et peser vos options peut être écrasant. Pour vous aider à prendre une décision éclairée, nous examinons les avantages et les différences entre les comptes de dépenses flexibles (FSA) et les comptes d'épargne santé (HSA).

Bien que ces deux comptes offrent des avantages fiscaux, il y a quelques différences clés entre les deux que vous devez connaître.

FSA vs HSA

À un haut niveau, Les FSA et les HSA sont très similaires dans le sens où ils permettent tous deux aux gens de mettre de l'argent de côté pour les coûts des soins de santé. Ces frais sont souvent appelés « frais médicaux admissibles, " qui comprend les franchises, co-paiements et coassurance, et les frais de prescription mensuels.

Voici un examen plus approfondi des différences entre les deux.

Il convient également de noter que vous ne pourrez probablement pas avoir les deux types de comptes à moins que votre FSA ne soit un FSA «à usage limité». C'est quelque chose dont vous devrez parler avec votre employeur car l'éligibilité variera au cas par cas.

Si vous êtes admissible à un FSA ou à un HSA, alors vous devriez profiter pleinement des avantages offerts par chaque plan respectif. Le principal avantage des deux est que vous pouvez économiser sur les impôts en choisissant de verser une partie de votre salaire sur l'un de ces comptes fiscalement avantageux.

Qu'est-ce qui est considéré comme une dépense médicale admissible?

Vous pouvez utiliser vos fonds FSA et HSA avant impôt / déductibles d'impôt pour des milliers d'achats éligibles, mais avant d'aller dépenser, assurez-vous de vérifier s'il s'agit d'une dépense approuvée.

Une bonne règle de base pour savoir s'il s'agit d'une dépense admissible est de la considérer comme un besoin médical. Le code des impôts de l'IRS désigne le terme « soins médicaux » comme « les montants payés pour le diagnostic, guérir, atténuation, le traitement ou la prévention d'une maladie, ou dans le but d'affecter toute structure ou fonction du corps.

Tout simplement, certaines de vos dépenses courantes peuvent être considérées comme des dépenses admissibles. Pour vérifier, parcourir la liste d'éligibilité des magasins FSA.

Voici un aperçu général de certaines dépenses populaires généralement admissibles :

- Co-paiements médicaux et coassurance

- Les frais de soins dentaires (c.-à-d. dentiers)

- Frais de soins de la vue (c.-à-d. examen de la vue, lunettes)

- Médicaments sur ordonnance et traitements en vente libre

En outre, Les fonds HSA peuvent être utilisés pour les primes d'assurance après impôt telles que COBRA et d'autres primes de soins de longue durée.

Les dépenses qui ne sont généralement pas considérées comme des dépenses médicales admissibles comprennent :

- Cosmétique ou chirurgie esthétique

- Equipement d'exercice

- Aide ménagère

- Frais funéraires

- Les programmes de conditionnement physique (c.-à-d. abonnements au gymnase)

Combien devriez-vous contribuer?

Une fois que vous avez décidé quel compte utiliser, la prochaine étape consiste à décider combien vous voulez contribuer.

L'un des éléments clés à considérer est les règles de roulement pour chaque type de compte - les fonds FSA sont sur une base d'utilisation ou de perte, tandis que les fonds dans les HSA peuvent être reportés à l'année suivante.

Cela étant dit, si vous choisissez d'emprunter la route HSA, il est recommandé de verser le montant maximum chaque année en raison de sa flexibilité.

« Contrairement à la FSA, où vous devez épuiser vos cotisations annuellement, l'argent de la HSA peut être investi pour croître et s'accumuler. Ceci est similaire à un IRA traditionnel. dit Barbara A. Friedberg, un expert financier et propriétaire de Robo-Advisor Pros.

Si vous êtes en mesure d'investir vos cotisations HSA, alors vous pourrez peut-être les cultiver en franchise d'impôt, ce qui conduira finalement à un solde HSA plus important, car vos cotisations auront augmenté en franchise d'impôt au fil du temps.

Lorsque vous avez besoin de fonds, vous pouvez facilement les retirer, mais si vous avez de la chance et que vous ne les utilisez pas tous avant 65 ans, alors vous pouvez retirer l'argent sans pénalité et l'utiliser pour n'importe quoi et ne payer que de l'impôt sur le revenu - ce qui en fait un bon bonus à votre stratégie d'épargne-retraite, dit Friedberg.

Quant aux cotisations FSA, Lauren Anastasio, Le CFP chez SoFi suggère que vous le considériez comme un compte de dépenses stratégique.

« Bien qu'il y ait un petit montant qui peut être reconduit chaque année, un FSA ne devrait être financé qu'avec le montant que vous prévoyez dépenser au cours de l'année du plan, ", dit Anastasio. « Si vous atteignez régulièrement votre franchise ou si vous avez des dépenses médicales planifiées comme une intervention chirurgicale ou une grossesse, financer votre FSA avec le montant pour couvrir votre franchise serait un bon début.

En bout de ligne

Les comptes de dépenses flexibles et les comptes d'épargne santé sont tous deux des options solides si vous êtes éligible. En cotisant à ces comptes fiscalisés, vous pourriez réduire vos impôts sur le revenu tout en ayant des fonds disponibles pour des dépenses de santé importantes.

Des économies

- Les consommateurs dépensent le plus,

- Les meilleurs systèmes de budgétisation sans lesquels vous ne pouvez pas vivre

- Taux du compte d'épargne Capital One

- Chrisley Knows Les meilleures stars règlent les frais d'évasion fiscale de l'État,

- Le piège des dépenses de services à la demande

- En quoi les comptes d'épargne à haut rendement sont-ils différents des comptes d'épargne traditionnels ?

-

Frappé par le coronavirus et pesant un raid sur votre 401(k) ? Il faut se méfier

Frappé par le coronavirus et pesant un raid sur votre 401(k) ? Il faut se méfier Recevez quotidiennement toutes les dernières nouvelles sur le coronavirus et plus encore dans votre boîte de réception. Inscrivez-vous ici. De nombreux Américains éprouvent des difficultés financiè...

-

Qu'est-ce que l'effet de levier fait maison ?

Qu'est-ce que l'effet de levier fait maison ? Leffet de levier fait maison est un concept financier selon lequel tant que les investisseurs empruntent aux mêmes conditions que lentreprise, ils peuvent reproduire artificiellement les effets de len...

-

4 astuces pour prendre de meilleures décisions d'investissement

4 astuces pour prendre de meilleures décisions d'investissement Lorsquil sagit dinvestir, nous savons tous ce que nous devons faire :investir de largent au début de notre carrière, donc lintérêt composé peut faire sa magie; acheter bas et vendre haut; et évitez to...

-

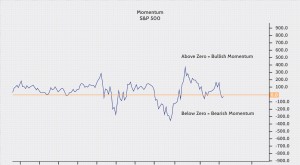

Momentum indique la force du cours de l'action

Momentum indique la force du cours de l'action Momentum est la vitesse ou la vitesse des changements de prix dans un stock, Sécurité, ou un instrument négociable. Momentum montre le taux de variation du mouvement des prix sur une période de temps ...