7 des investisseurs américains les plus célèbres

Les principaux investisseurs américains ont réalisé des rendements à deux chiffres pendant des années, parfois des décennies. Suivre ces meilleurs investisseurs est une excellente stratégie pour deux raisons. D'abord, vous pouvez apprendre comment ces investisseurs pensent et fonctionnent, potentiellement augmenter votre propre QI financier. Seconde, leurs investissements peuvent vous offrir des idées attrayantes dans lesquelles vous pouvez également choisir d'investir.

Des titans de longue date tels que Carl Icahn (photo ci-dessus) aux superstars récentes comme Bill Ackman, Voici sept des investisseurs américains les plus célèbres et ce que vous pourriez apprendre d'eux.

1. Warren Buffett

En tant que l'un des investisseurs les plus riches du monde, Warren Buffett n'a presque pas besoin d'être présenté. Il est PDG et président de Berkshire Hathaway, un conglomérat de 500 milliards de dollars qui agit en tant que société holding pour les investissements de Buffett, à la fois ses sociétés en propriété exclusive et ses investissements en actions. Vous reconnaîtrez peut-être certaines des entreprises - GEICO, Reine des produits laitiers, See's Candies - ainsi que certains des stocks - Wells Fargo, Banque d'Amérique, et Pomme, parmi beaucoup d'autres.

Buffett a connu un succès fabuleux en tant qu'investisseur, et le stock de Berkshire est une légende dans l'industrie. Un investissement de 1 $, 000 en 1965, lorsque Buffett a repris l'entreprise, aurait valu environ 27 millions de dollars en février 2020. Son action de la série «A» se négocie actuellement à plus de 300 $, 000 par pop, tandis que les actions B se négocient à un prix plus gérable de 200 $ environ. Buffett a d'abord accumulé de tels gains en tant qu'investisseur de valeur, puis est devenu un investisseur de croissance. Il est connu pour son style d'achat et de conservation à long terme et a déclaré que sa période de détention préférée était éternelle.

Pour cette performance et ses manières folkloriques - qui démentent un sens aigu des affaires - Buffett est connu comme "l'Oracle d'Omaha". La réunion annuelle de Berkshire à Omaha rassemble des dizaines de milliers d'actionnaires et est parfois appelée le « Woodstock du capitalisme ».

2. Charlie Munger

Charlie Munger est peut-être le plus célèbre pour être le partenaire commercial de longue date de Warren Buffett, ayant assumé le titre de vice-président de Berkshire Hathaway en 1978. Bien qu'il soit célèbre pour être le bras droit de Buffett, il a eu une carrière d'investisseur réussie avant de rejoindre le conglomérat d'Omaha et a une longue pratique en tant qu'avocat, trop.

Lors des assemblées annuelles de Berkshire, il est célèbre pour avoir distribué deux types de réponses aux questions des actionnaires. D'abord, Munger pourrait offrir un morceau de sagesse acerbe sur la façon de réussir dans le monde. Par exemple, il pourrait suggérer que vous êtes plus susceptible d'être heureux en fixant vos attentes à un niveau bas ou que vous vous saboterez si vous êtes envieux des autres et que vous vous plaignez de vous-même. Il s'empresse d'appeler de telles stratégies d'auto-sabotage stupides. Seconde, Il peut offrir un "pas de commentaire" laconique à la suite d'une réponse approfondie de Buffett à une question d'un actionnaire.

Munger est célèbre parmi les investisseurs pour son approche intellectuelle de l'investissement et de la vie, citant souvent le mantra "Inverser, toujours inverser. Par ça, Munger suggère que les investisseurs essaient d'éviter les choses dont ils savent qu'elles mèneront à l'échec plutôt que d'essayer de trouver uniquement les pratiques qui mènent au succès. En évitant les échecs infaillibles, les investisseurs ont plus d'opportunités de réussir.

3. Peter Lynch

Peter Lynch a dirigé l'un des plus grands succès de fonds communs de placement de tous les temps - le fonds Magellan de Fidelity - et a enregistré un très bon rendement. Au cours de son mandat de 1977 à 1990, Lynch a affiché un rendement annuel moyen de 29,2% pour les investisseurs qui ont tenu bon. Malheureusement, beaucoup ne l'ont pas fait. Et c'est l'une des principales leçons que Lynch a dû enseigner aux investisseurs :l'argent chasse les fonds chauds d'année en année, il peut donc facilement rater un rebond d'un fonds géré par un bon gestionnaire.

Lynch est l'auteur de deux livres d'investissement classiques - "One Up on Wall Street" (1989) et "Beating the Street" (1994) - et il est peut-être le plus célèbre pour son approche sensée de l'investissement. Par exemple, l'un des conseils les plus célèbres de Lynch est « achetez ce que vous savez ». Il veut dire par là que vous devriez voir quels types de biens et services deviennent populaires auprès de vos amis et de votre famille, car cela peut suggérer une entreprise nouvellement émergente.

4. Bill Ackman

Bill Ackman dirige Pershing Square Capital Management, et il est l'un des investisseurs de premier plan de la dernière décennie. Il a fait un certain nombre de gros paris, et il n'hésite pas à entrer dans les médias pour les faire connaître. L'une des premières victoires d'Ackman a été son pari contre l'assureur hypothécaire MBIA, qui a porté ses fruits pendant la crise financière. Il a nettoyé l'opérateur de centre commercial General Growth Properties et la pièce immobilière Howard Hughes Corporation, où il est président du conseil d'administration.

Mais alors qu'il est connu pour de tels succès, il a également connu quelques chutes, y compris des paris très médiatisés sur un redressement de J.C. Penney et une position courte sur Herbalife. Sa position chez Herbalife serait profitable si l'action diminuait substantiellement ou, comme il le prétendait, si l'entreprise était un stratagème de Ponzi. Dans une confrontation tendue avec Carl Icahn (le suivant sur la liste), Ackman a plaidé contre le stock, qui s'est avéré spectaculairement faux, perdre près d'un milliard de dollars. Après s'être trompé, Ackman a continué à tenir, montrant que même les plus grands font des erreurs.

5. Carl Icahn

Carl Icahn est aussi dur que les investisseurs viennent, et cet ancien étudiant en philosophie de Princeton est connu comme l'un des premiers raiders d'entreprise des années 1980. Ces investisseurs ont utilisé des techniques telles que le greenmail (demander à une entreprise de racheter ses actions à l'investisseur à un prix élevé en échange du fait que l'investisseur laisse l'entreprise seule) pour arracher des bénéfices aux entreprises. Bien qu'Icahn ait évité de telles techniques pendant de nombreuses années, il n'a pas été moins actif dans le rachat d'entreprises, vendre des divisions et forcer la vente d'autres sociétés. Il a été l'un des investisseurs activistes les plus prospères de la planète et est bien connu pour son style de négociation acharné.

Icahn a pris l'autre côté du commerce d'Ackman sur Herbalife, l'a traité de « menteur » et de « pleurnichard » à la télévision nationale et a fini par faire fortune en achetant une énorme partie des actions et en les conservant pendant des années. Il a pris un bain sur la société de location de voitures Hertz, cependant, effaçant essentiellement un investissement de 1,8 milliard de dollars là-bas alors que la société a annoncé la faillite en 2020.

6. Ben Graham

Ben Graham est salué comme le père de l'investissement axé sur la valeur, une approche qui essaie d'acheter 1 $ en valeur pour 0,75 $ ou même moins. Il a apporté une rigueur intellectuelle à la pratique de l'investissement, et est également célèbre en tant que premier instructeur de Warren Buffett. Ses principes d'investissement sont exposés dans le lourd tome « Analyse de la sécurité » (avec le co-auteur David Dodd) et « L'investisseur intelligent, ” l'un des livres d'investissement les plus populaires en raison de sa clarté et de sa simplicité.

Dans ce dernier livre, Graham présente le personnage de M. Market, une métaphore du fonctionnement du marché et une tentative de montrer à quel point le marché peut être maniaque. Un jour, M. Market peut être prêt à vous vendre une action à bas prix, mais certains jours, il décide de demander un prix élevé, et vous ne saurez peut-être jamais quel M. Market se présente. Graham est associé à « l'investissement dans le mégot de cigare, ” une approche où il reste une bouffée de valeur dans une action mais peu d'inconvénients à l'acheter.

7. Georges Soros

George Soros est l'un des investisseurs les plus célèbres de la planète, mais il est plus un commerçant ou un spéculateur qu'un investisseur. C'est-à-dire, il prend des positions (souvent des centaines) et cherche à tirer profit lorsqu'une action évolue. Il n'est généralement pas un investisseur qui achète pour conserver, comme le fera souvent Warren Buffett. Au lieu, Soros échangera dans et hors d'une position, et il n'a pas peur de racheter une position qu'il vient de vendre si de nouvelles informations lui font penser qu'elle augmentera.

Soros est connu sous le nom de "L'homme qui a cassé la Banque d'Angleterre" en raison de son pari massif de 1992 contre la livre sterling britannique qui lui aurait rapporté un bénéfice d'un milliard de dollars. Soros est également connu pour son application du principe de réflexivité aux marchés financiers. Une idée clé ici est que les marchés peuvent créer leurs propres succès ou échecs simplement par la croyance des investisseurs. Donc, si les investisseurs continuent de financer une entreprise qui perd de l'argent pendant des périodes difficiles, ils peuvent éventuellement lui permettre de réussir. De la même manière, s'ils retiennent de l'argent à une entreprise en difficulté, ils peuvent le faire échouer. Ainsi, la croyance peut finir par créer une prophétie auto-réalisatrice pour l'entreprise, indépendamment de la réalité.

En bout de ligne

Suivre la vie d'investisseurs célèbres est un excellent moyen de tirer parti de leur apprentissage et de leurs décennies d'expérience afin de pouvoir sauter certaines des leçons d'investissement les plus difficiles et les plus coûteuses. Pourquoi supporter ces coûts si vous pouvez apprendre à vous en sortir ?

investir

- Dois-je avoir un portefeuille d'investissement socialement responsable ?

- Stratégies d'investissement pour la retraite après avoir maximisé 401k et IRA

- Qu'est-ce que le marché primaire ?

- Bitcoin expliqué

- Gardez un œil sur votre argent avec ces 7 outils et applications d'investissement en ligne

- Les fondements de la constitution de votre épargne

-

Comment déposer sur un compte USAA

Comment déposer sur un compte USAA United Services Automobile Association (USAA) est une société de services financiers au service des membres passés et actuels de larmée américaine. USAA propose une grande variété de produits, y compr...

-

Le directeur du BIS Innovation Hub exhorte les banques centrales à développer leurs propres CBDC

Le directeur du BIS Innovation Hub exhorte les banques centrales à développer leurs propres CBDC NEW DELHI :Le chef de la Banque des Règlements Internationaux (BRI), Benoît Coeuré, a exhorté les Banques Centrales lors du Forum Financier Eurofi à Ljubljana le 10 septembre à développer leurs Monnai...

-

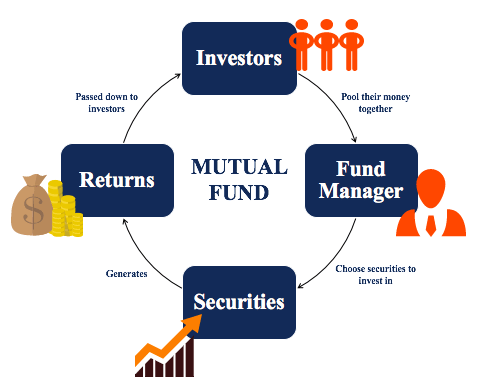

Que sont les fonds communs de placement?

Que sont les fonds communs de placement? Les fonds communs de placement sont des fonds communs de placement collectés auprès de nombreux investisseurs dans le but dinvestir dans des actionsStockQuest-ce quune action ? Un individu qui possède...

-

Pourquoi devriez-vous essayer un défi sans dépense

Pourquoi devriez-vous essayer un défi sans dépense Relever de nouveaux défis et développer des habitudes saines peut se faire à tout moment. Il y a cependant lexcitation de commencer une nouvelle année, une nouvelle saison, ou un nouveau mois qui peut...