Qu'est-ce que le trading haute fréquence (HFT) ?

Le trading haute fréquence (HFT) est un trading algorithmique caractérisé par une exécution de trading à grande vitesse, un nombre extrêmement important de transactions, et un horizon d'investissement à très court terme. HFT utilise des ordinateurs spéciaux pour atteindre la vitesse d'exécution des transactions la plus élevée possible. C'est très complexe et, donc, principalement un outil utilisé par les grands investisseurs institutionnels tels que les banques d'investissementListe des meilleures banques d'investissementListe des 100 premières banques d'investissement au monde classées par ordre alphabétique. Les meilleures banques d'investissement sur la liste sont Goldman Sachs, Morgan Stanley, BAML, JP Morgan, Pierre noire, Rothschild, Banque Scotia, RBC, UBS, Wells Fargo, Banque Allemande, Citi, Macquarie, HSBC, ICBC, Crédit Suisse, Bank of America Merril Lynch et les fonds spéculatifs.

Des algorithmes complexes utilisés dans le trading à haute fréquence analysent des actions individuelles pour repérer les tendances émergentes en quelques millisecondes. Cela se traduira par des centaines d'ordres d'achat à envoyer en quelques secondes, étant donné que l'analyse trouve un déclencheur.

Avantages du trading haute fréquence

Trading haute fréquence, ainsi que la négociation de gros volumes de titres, permet aux commerçants de profiter de fluctuations de prix même très faibles. Il permet aux institutions d'obtenir des rendements significatifs sur les écarts acheteur-vendeur.

Algorithmes de tradingAlgorithmes (Algos)Les algorithmes (Algos) sont un ensemble d'instructions qui sont introduites pour effectuer une tâche. Ils automatisent le trading pour générer des profits à une fréquence impossible à un trader humain. peut analyser plusieurs marchés et bourses. Il permet aux traders de trouver plus d'opportunités de trading, y compris l'arbitrage de légères différences de prix pour le même actif négocié sur différentes bourses.

De nombreux partisans du trading à haute fréquence soutiennent qu'il améliore la liquidité du marché. HFT augmente clairement la concurrence sur le marché car les transactions sont exécutées plus rapidement et le volume des transactions augmente considérablement. L'augmentation de la liquidité entraîne une baisse des spreads bid-ask, rendre les marchés plus rentables.

Un marché liquide voit moins de risque associé, car il y aura toujours quelqu'un de l'autre côté d'une position. Aussi, à mesure que la liquidité augmente, le prix auquel un vendeur est prêt à vendre, et un acheteur est prêt à payer pour se rapprocher.

Le risque peut être atténué grâce à plusieurs stratégies, dont l'une est l'ordre stop-lossUn ordre stop-loss est un outil utilisé par les traders et les investisseurs pour limiter les pertes et réduire l'exposition au risque. En savoir plus sur les ordres stop-loss dans cet article., ce qui garantira que la position d'un trader se clôturera à un prix spécifique et empêchera de nouvelles pertes.

Risques du trading à haute fréquence

Le trading haute fréquence reste une activité controversée et il y a peu de consensus à ce sujet parmi les régulateurs, professionnels de la finance, et savants.

Les traders haute fréquence détiennent rarement leurs portefeuilles du jour au lendemain, accumuler un capital minimal, et établir une détention pendant une courte période avant de liquider leur position.

Par conséquent, le risque-récompense, ou Ratio de SharpeRatio de SharpeLe ratio de Sharpe est une mesure du rendement ajusté au risque, qui compare le rendement excédentaire d'un investissement à son écart type des rendements. Le ratio de Sharpe est couramment utilisé pour évaluer la performance d'un investissement en ajustant son risque., est exceptionnellement élevé. Le ratio est bien supérieur à celui de l'investisseur classique qui investit avec une stratégie de long terme. Un trader à haute fréquence ne gagnera parfois qu'une fraction d'un cent, ce qui est tout ce dont ils ont besoin pour faire des gains tout au long de la journée, mais augmente également les chances d'une perte importante.

L'une des principales critiques du HFT est qu'il ne crée que des « liquidités fantômes » sur le marché. Les opposants au HFT soulignent que la liquidité créée n'est pas « réelle » car les titres ne sont détenus que quelques secondes. Avant qu'un investisseur régulier puisse acheter le titre, il a déjà été négocié plusieurs fois parmi les traders à haute fréquence. Au moment où l'investisseur régulier passe un ordre, la liquidité massive créée par le HFT s'est en grande partie refluée.

Par ailleurs, il est supposé que les commerçants à haute fréquence (grandes institutions financières) profitent souvent aux dépens des plus petits acteurs du marché (petites institutions financières, investisseurs individuels).

Finalement, Le HFT a été lié à une volatilité accrue du marché et même à des krachs de marché. Les régulateurs ont surpris certains commerçants à haute fréquence se livrant à des manipulations de marché illégales telles que l'usurpation d'identité et la superposition. Il a été prouvé que le HFT a considérablement contribué à la volatilité excessive du marché lors du crash éclair de 2010.

Éthique et impact sur le marché

Certains professionnels critiquent le trading à haute fréquence car ils estiment qu'il donne un avantage injuste aux grandes entreprises et déséquilibre les règles du jeu. Cela peut également nuire à d'autres investisseurs qui détiennent une stratégie à long terme et achètent ou vendent en gros.

Les critiques suggèrent également que les technologies émergentes et le commerce électronique à partir du début des années 2000 jouent un rôle dans la volatilité du marché.VolatilitéLa volatilité est une mesure du taux de fluctuations du prix d'un titre au fil du temps. Il indique le niveau de risque associé aux variations de prix d'un titre. Les investisseurs et les commerçants calculent la volatilité d'un titre pour évaluer les variations passées des prix. Les krachs petits et grands peuvent être amplifiés par ces technologies qui liquident en masse leurs portefeuilles avec des indices de marché spécifiques.

Certains pays européens veulent interdire le trading à haute fréquence pour minimiser la volatilité, prévention ultime des événements indésirables, comme le crash éclair aux États-Unis de 2010 et l'effondrement de Knight Capital.

Des algorithmes peuvent également être créés pour initier des milliers de commandes et les annuler quelques secondes plus tard, créant une hausse momentanée des prix. Profiter d'un tel type de tromperie est largement considéré comme immoral et parfois illégal.

Lectures connexes

CFI propose la page du programme d'analyste des marchés des capitaux et des valeurs mobilières (CMSA)™ - CMSAInscrivez-vous au programme CMSA® de CFI et devenez un analyste certifié des marchés des capitaux et des valeurs mobilières. Faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour continuer à apprendre et à développer votre base de connaissances, veuillez explorer les ressources pertinentes supplémentaires ci-dessous :

- Investir :Guide du débutantInvestissement :Guide du débutantLe guide Investir pour les débutants de CFI vous apprendra les bases de l'investissement et comment commencer. En savoir plus sur les différentes stratégies et techniques de trading

- Momentum InvestingMomentum InvestingMomentum Investing est une stratégie d'investissement visant à acheter des titres qui ont affiché une tendance à la hausse des prix ou des titres à découvert qui

- Marché primaireMarché primaireLe marché primaire est le marché financier où de nouveaux titres sont émis et deviennent disponibles à la négociation par des particuliers et des institutions. Les activités de négociation des marchés des capitaux sont séparées en marché primaire et marché secondaire.

- Mécanismes de négociationMécanismes de négociationLes mécanismes de négociation font référence aux différentes méthodes par lesquelles les actifs sont négociés. Les deux principaux types de mécanismes de négociation sont les mécanismes de négociation axés sur les cotations et les commandes.

investir

- Utiliser un forum d'investissement pour prendre vos décisions

- Devriez-vous investir dans un fonds obligataire ? Les avantages et les inconvénients de l'utilisation de fonds obligataires dans votre portefeuille d'investissement

- Actions Blockchain:10 des meilleures actions Blockchain dans lesquelles investir dès maintenant

- Combien de comptes de retraite pouvez-vous avoir ?

- Le guide complet des actions et des FNB d'énergie verte

- Que sont les fonds du marché monétaire ?

-

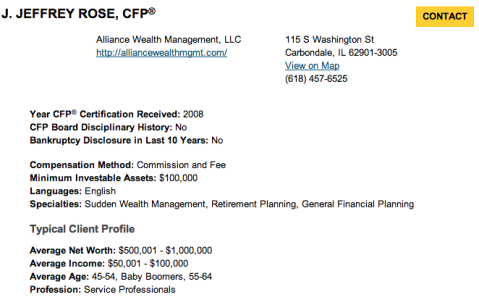

Comment éviter d'embaucher un conseiller financier louche

Comment éviter d'embaucher un conseiller financier louche Que ressentiriez-vous si le conseiller financier que vous avez engagé pour soccuper de vos investissements avait déjà eu quatre cas de clients ayant déposé une plainte contre lui ? Et sils avaient été...

-

Pourquoi devriez-vous mettre en œuvre un système de contrôle des stocks avant de faire face à une logistique coûteuse en rupture de stock

Pourquoi devriez-vous mettre en œuvre un système de contrôle des stocks avant de faire face à une logistique coûteuse en rupture de stock Combien peut coûter une rupture de stock à votre organisation ? La réponse dépend bien sûr dun grand nombre de facteurs, mais il est important de comprendre chacun deux et limpact sur une entreprise...

-

Satoshi et les coins géants qui tombent

Satoshi et les coins géants qui tombent On pourrait soutenir que la plupart des graphiques cryptographiques, dans la plupart des paires de trading, forment des modèles géants en coin descendant (un modèle de retournement haussier). Ce ne se...

-

3 meilleurs prêts constructeurs de crédit de 2021

3 meilleurs prêts constructeurs de crédit de 2021 Les prêts de crédit peuvent donner aux personnes ayant peu ou pas de crédit - ou dautres problèmes de crédit - une chance de construire ou de reconstruire des antécédents de crédit positifs. Là où l...