Qu'est-ce qu'un Bond Ladder ?

Une échelle d'obligations est une stratégie d'investissement qui consiste à construire un portefeuille dans lequel les obligationsLes obligationsLes obligations sont des titres à revenu fixe émis par des sociétés et des gouvernements pour lever des capitaux. L'émetteur de l'obligation emprunte du capital au détenteur de l'obligation et lui verse des paiements fixes à un taux d'intérêt fixe (ou variable) pendant une période déterminée. ou d'autres titres à revenu fixeTitres à revenu fixeLes titres à revenu fixe sont un type d'instrument de créance qui fournit des rendements sous forme de ou fixe, les paiements d'intérêts et les remboursements de l'échéance en continu à intervalles réguliers. Au fur et à mesure que les obligations les plus proches de l'échéance expirent, les investissements sont reconduits jusqu'au bout. Cela maintient la position de l'investisseur de détenir des obligations avec des échéances également espacées. Cette stratégie est utilisée pour atteindre des rendements moyens plus élevés. YieldYield est défini comme un retour sur investissement uniquement sur le revenu (il exclut les gains en capital) calculé en prenant des dividendes, bons de réduction, ou le revenu net et en les divisant par la valeur de l'investissement. Exprimé en pourcentage annuel, le rendement indique aux investisseurs le revenu qu'ils gagneront chaque année par rapport au coût de leur investissement. tout en réduisant la liquiditéLiquiditéSur les marchés financiers, la liquidité fait référence à la rapidité avec laquelle un investissement peut être vendu sans impacter négativement son prix. Plus un investissement est liquide, plus vite il peut être vendu (et vice versa), et plus il est facile de le vendre à sa juste valeur. Toutes choses égales par ailleurs, les actifs plus liquides se négocient avec une prime et les actifs illiquides se négocient avec une décote. et le risque de taux d'intérêtRisque de taux d'intérêtLe risque de taux d'intérêt est la probabilité d'une baisse de la valeur d'un actif résultant de fluctuations inattendues des taux d'intérêt. Le risque de taux d'intérêt est principalement associé aux actifs à revenu fixe (p. obligations) plutôt qu'avec des investissements en actions.

Sommaire:

- Une échelle d'obligations est une stratégie d'investissement qui consiste à construire un portefeuille dans lequel les obligations arrivent à échéance en continu à intervalles réguliers.

- Cette stratégie d'investissement permet de conserver des liquidités tout en profitant d'un rendement généralement plus élevé, obligations à long terme

- L'échelonnement augmente également la diversification du portefeuille tout en réduisant le risque de taux d'intérêt

Comment fonctionne une échelle d'obligations ?

La stratégie d'échelle d'obligations peut être construite avec divers instruments à revenu fixe. Par exemple, elles peuvent être créées à l'aide d'obligations d'entreprise. Obligations d'entrepriseLes obligations d'entreprise sont émises par des sociétés et arrivent généralement à échéance dans un délai de 1 à 30 ans. Ils offrent généralement un rendement plus élevé que les obligations d'État, mais comportent plus de risques., certificats de dépôts, bons du trésorBillet du Trésor américain à 10 ansLe billet du Trésor américain à 10 ans est un titre de créance émis par le département du Trésor américain et a une échéance de 10 ans., etc. Une échelle d'obligations unique peut utiliser plusieurs titres à la fois pour atteindre son objectif.

Pour créer cette stratégie de portefeuille, un investisseur doit décider combien il peut investir, dans quelle mesure ils investiront dans l'avenir, et à quelle distance pour espacer les échéances. Plus de liquiditéLiquiditéSur les marchés financiers, la liquidité fait référence à la rapidité avec laquelle un investissement peut être vendu sans impacter négativement son prix. Plus un investissement est liquide, plus vite il peut être vendu (et vice versa), et plus il est facile de le vendre à sa juste valeur. Toutes choses égales par ailleurs, les actifs plus liquides se négocient avec une prime et les actifs illiquides se négocient avec une décote. un investisseur souhaite que les échéances soient proches les unes des autres. Cela garantira des flux constants de liquidités provenant des obligations arrivant à échéance. Les obligations Les obligations sont des titres à revenu fixe émis par des sociétés et des gouvernements pour lever des capitaux. L'émetteur de l'obligation emprunte du capital au détenteur de l'obligation et lui verse des paiements fixes à un taux d'intérêt fixe (ou variable) pendant une période déterminée. mais signifie également que l'investisseur peut ne pas profiter de rendements plus élevés. YieldYield est défini comme un revenu sur investissement uniquement (il exclut les gains en capital) calculé en prenant des dividendes, bons de réduction, ou le revenu net et en les divisant par la valeur de l'investissement. Exprimé en pourcentage annuel, le rendement indique aux investisseurs le revenu qu'ils gagneront chaque année par rapport au coût de leur investissement. à partir de maturités plus longues.

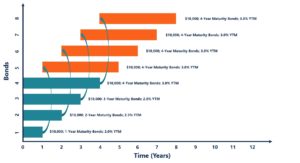

Une fois que l'investisseur a pris cette décision, ils diviseront leur argent à investir en parts égales et achèteront des titres à revenu fixeTitres à revenu fixeLes titres à revenu fixe sont un type d'instrument d'emprunt qui fournit des rendements sous forme de ou fixe, les paiements d'intérêts et les remboursements des qui viennent à échéance à intervalles réguliers. Par exemple, prenons un investisseur qui a 40 $, 000 à investir et souhaite que les échéances soient espacées d'un an sur une période de 4 ans. Ils achèteront 10 $, 000 de titres à revenu fixe à un an d'intervalle.

Lorsque les obligations à 1 an arrivent à échéance, ils renouvelleront l'investissement en obligations d'une maturité de 4 ans. Cela maintiendra la position de l'investisseur sur l'échelle. À la deuxième année, les obligations de maturité 2 ans Titres détenus jusqu'à l'échéance Les titres détenus jusqu'à l'échéance sont des titres que les entreprises achètent et ont l'intention de conserver jusqu'à leur échéance. Ils sont différents des titres de négociation ou les titres disponibles à la vente expireront. Celles-ci seront à nouveau transformées en obligations d'une maturité de 4 ans. Cette opération est répétée chaque année jusqu'à ce que l'investisseur détienne un portefeuille de toutes les obligations à 4 ans qui expirent régulièrement à un an d'intervalle. Pour mieux visualiser cette stratégie, le graphique ci-dessous illustre ce processus.

Ci-dessus, vous pouvez voir que les obligations détenues avec des échéances à un an d'intervalle constituent les échelons de l'échelle. A tout moment, l'investisseur détiendra un portefeuille de 4 x 10 $, 000 =40 $, 000 en obligationsObligationsLes obligations sont des titres à revenu fixe émis par des sociétés et des gouvernements pour lever des capitaux. L'émetteur de l'obligation emprunte du capital au détenteur de l'obligation et lui verse des paiements fixes à un taux d'intérêt fixe (ou variable) pendant une période déterminée. qui mûrira également à un an d'intervalle. Au fur et à mesure que le temps passe et que les obligations mûrissent, les investissements seront reconduits. Après quatre ans, l'investisseur détiendra toutes les obligations à échéance de 4 ans qui expireront à un an d'intervalle. Ce processus peut être répété indéfiniment.

Quel est le but d'une stratégie d'échelle d'obligations ?

Cette stratégie est utilisée pour plusieurs raisons. Le principal avantage de l'échelonnement est qu'un investisseurInvestisseurUn investisseur est un individu qui investit de l'argent dans une entité telle qu'une entreprise pour un rendement financier. L'objectif principal de tout investisseur est de minimiser les risques et de tirer parti des titres à revenu fixeTitres à revenu fixeLes titres à revenu fixe sont un type d'instrument de dette qui fournit des rendements sous forme de ou fixe, les paiements d'intérêts et les remboursements des avec des échéances plus longues et dans la plupart des cas des rendements plus élevés. Cependant, au lieu de s'enfermer dans un instrument à revenu fixe à long terme et de perdre des liquiditésLiquiditéSur les marchés financiers, la liquidité fait référence à la rapidité avec laquelle un investissement peut être vendu sans impacter négativement son prix. Plus un investissement est liquide, plus vite il peut être vendu (et vice versa), et plus il est facile de le vendre à sa juste valeur. Toutes choses égales par ailleurs, les actifs plus liquides se négocient avec une prime et les actifs illiquides se négocient avec une décote., l'échelle obligataire assure une certaine liquidité puisque les obligations arriveront toujours à échéance au plus tard aux intervalles espacés de l'échelle.

Un autre avantage de l'utilisation de l'échelonnement des obligations est la réduction du risque de taux d'intérêtRisque de taux d'intérêtLe risque de taux d'intérêt est la probabilité d'une baisse de la valeur d'un actif résultant de fluctuations inattendues des taux d'intérêt. Le risque de taux d'intérêt est principalement associé aux actifs à revenu fixe (p. obligations) plutôt qu'avec des investissements en actions. Les obligations à plus long terme sont plus sensibles à un taux d'intérêt changeantTaux d'intérêtUn taux d'intérêt fait référence au montant facturé par un prêteur à un emprunteur pour toute forme de dette donnée, généralement exprimé en pourcentage du principal. Avec une stratégie d'échelle, vous avez constamment des obligations qui arrivent à échéance, ainsi, si les taux d'intérêt devaient augmenter, ces obligations pourraient être renouvelées et réinvesties au nouveau taux du marché.

Cette stratégie est également bonne car elle ajoute de la diversité. Diversification La diversification est une technique d'allocation des ressources ou du capital du portefeuille à une variété d'investissements. Non seulement cette stratégie implique des échéances faramineuses, mais il peut également intégrer différents types de titres à revenu fixe avec des notations différentes. Par exemple, certaines obligations peuvent être bien notées, tandis que certains peuvent être moins bien notés avec des rendements plus élevés.

Quels sont les inconvénients de l'utilisation d'un Bond Ladder ?

Bien qu'il y ait de nombreux avantages à utiliser une échelle de liaison, il y a aussi des inconvénients potentiels. L'un étant que vous pourriez être obligé d'investir dans des taux d'intérêt plus basTaux d'intérêtUn taux d'intérêt fait référence au montant facturé par un prêteur à un emprunteur pour toute forme de dette donnée, généralement exprimé en pourcentage du principal. selon l'évolution des taux d'intérêt au moment de l'expiration de vos obligations.

Cette stratégie vise à conserver une quantité raisonnable de liquiditéLiquiditéSur les marchés financiers, la liquidité fait référence à la rapidité avec laquelle un investissement peut être vendu sans impacter négativement son prix. Plus un investissement est liquide, plus vite il peut être vendu (et vice versa), et plus il est facile de le vendre à sa juste valeur. Toutes choses égales par ailleurs, les actifs plus liquides se négocient avec une prime et les actifs illiquides se négocient avec une décote. cependant une certaine liquidité est perdue et si des fonds immédiats sont nécessaires, certaines parties du portefeuille d'un investisseur peuvent devoir être vendues. Si les taux d'intérêt augmentent, cela signifierait une perte pour l'investisseur.

L'échelonnement des obligations implique également de multiples transactions. Si ces transactions sont mises en place par l'intermédiaire d'un courtier, les frais de conclusion de tous ces contrats peuvent s'additionner.

Ressources additionnelles

Merci d'avoir lu l'article de CFI sur la stratégie de l'échelle obligataire. Pour en savoir plus sur les concepts connexes, consultez les autres ressources de CFI :

- Stratégie BarbellStratégie BarbellLa stratégie barbell implique que les investisseurs achètent des obligations à court et à long terme, mais pas les obligations à moyen terme. Cette distribution particulière aux deux extrémités de la chronologie de maturité crée une forme d'haltère. Cette stratégie offre aux investisseurs une exposition à des obligations à haut rendement avec un risque limité.

- Risques de revenu fixeRisques de revenu fixeLes risques de revenu fixe se produisent en fonction de la volatilité de l'environnement du marché obligataire. Les risques impactent la valeur de marché du titre lors de sa vente, les flux de trésorerie du titre pendant sa détention, et des revenus supplémentaires générés par le réinvestissement des flux de trésorerie.

- Risque de taux d'intérêt à revenu fixeRisque de taux d'intérêt à revenu fixeLe risque de taux d'intérêt à revenu fixe est le risque qu'un actif à revenu fixe perde de la valeur en raison d'une variation des taux d'intérêt. Puisque les obligations et les taux d'intérêt ont une relation inverse, à mesure que les taux d'intérêt augmentent, la valeur/le prix des obligations baisse. Le risque de taux d'intérêt peut être mesuré par l'approche de valorisation complète ou l'approche de durée/convexité.

- DiversificationDiversificationLa diversification est une technique d'allocation des ressources ou du capital d'un portefeuille à une variété d'investissements. L'objectif de la diversification est d'atténuer les pertes

investir

- Ce qu'il faut considérer lors de l'achat d'une maison de vacances

- Le défi de l'argent de 52 semaines

- Stratégies d'investissement pour débutants - Comment définir vos objectifs d'investissement et commencer à investir !

- Penny Stocks:Guide pour le trading et l'investissement de Penny Stock

- Qu'est-ce qu'une correction boursière ?

- Définition des cessions-bail

-

La blockchain pourrait remettre en question les manières acceptées de façonner et de gérer la société

La blockchain pourrait remettre en question les manières acceptées de façonner et de gérer la société En quelques années seulement, Le bitcoin en monnaie numérique est sorti de lombre pour devenir un sujet débattu par les politiciens et réfléchi par les économistes. Maintenant cest blockchain, la tech...

-

Comment envoyer de l'argent à un ami

Comment envoyer de l'argent à un ami EN ESPÈCES EN ESPÈCES EN ESPÈCES EN ESPÈCES EN ESPÈCES Si vous devez envoyer de largent à quelquun rapidement, Jai fait ça et ça a très bien fonctionné. Maintenant, je plaisante tout le temps avec mo...

-

La statue du buste sans visage de la Hongrie révélée en l'honneur d'un fondateur inconnu de Bitcoin

La statue du buste sans visage de la Hongrie révélée en l'honneur d'un fondateur inconnu de Bitcoin NEW DELHI :une statue en bronze de Satoshi Nakamoto, le pseudonyme fondateur de Bitcoin, a été inauguré le 17 septembre dans un parc daffaires près du Danube à Budapest, Hongrie. Limposante statue ren...

-

Comment ajouter quelqu'un sur un titre foncier

Comment ajouter quelqu'un sur un titre foncier Vous pouvez légalement ajouter le nom de quelquun dautre au titre de votre propriété à tout moment. Cela donne à lautre personne la propriété partielle du terrain. Lajout dun nom à un titre foncier es...