Vos formulaires fiscaux IRA

Le montant que vous détenez dans un retraite compte contribue directement à votre impôt calcul du passif chaque année. En tant que titulaire d'un compte IRA, vous serez tenu de divulguer vos contributions, retraits et modifications de compte chaque année. Heureusement, votre administrateur IRA vous fournira la majorité des formulaires dont vous avez besoin pour déposer correctement. Cependant, si vous n'êtes pas sûr des formulaires dont vous avez besoin, demandez à votre administrateur de compte les formulaires suivants et si vous devrez les remplir.

Déclaration des cotisations - Formulaire 1040 ou 1040A

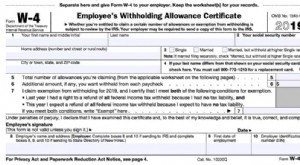

Lorsque vous déclarez votre contribution, il est important de noter la distinction entre un IRA traditionnel et un Roth IRA. Un IRA traditionnel utilise des cotisations déductibles d'impôt pour l'année d'imposition en cours. Cela signifie que vous déclarerez l'argent que vous avez ajouté au compte et que vous le déduisez aujourd'hui. Avec un Roth IRA, vous payez des impôts sur l'argent que vous déposez, et vous bénéficiez d'un allégement fiscal avec votre distribution plus tard dans la vie. Pour cette raison, Les cotisations Roth IRA ne sont pas calculées sur le formulaire 1040. Déclarez votre cotisation IRA déductible d'impôt à la ligne 32 du formulaire 1040, ou sur la ligne 17, Formulaire 1040A. Votre fournisseur de compte devrait vous envoyer un relevé de cotisations avant la période des impôts.

Distributions de rapports - Formulaire 1040

Si vous avez effectué des retraits de votre compte IRA, vous devrez également les déclarer sur votre formulaire 1040. Cela comprend toutes les distributions facultatives après l'âge de 59 ans et demi ou tout retrait obligatoire effectué après 70 ans et demi. Vous recevrez un formulaire 1099-R de votre fournisseur IRA à la fin de l'année indiquant chaque fois que vous avez retiré de l'argent d'un compte IRA. Ces informations seront saisies sur un 1040, ligne 15.

Détermination de l'assujettissement à l'impôt - Formulaire 5329

Il est important de réaliser que le fournisseur de l'IRA donnera des informations sur vos retraits à l'IRS. Cela signifie que vous ne pouvez pas cacher le fait que vous avez effectué un retrait, même si le retrait n'est pas autorisé et que vous préféreriez que l'IRS ne le sache pas. Vous devrez payer des impôts. Le formulaire 5329 vous aidera à savoir combien vous devez. Les retraits anticipés sont imposés au taux d'imposition donné plus 10 % de pénalités.

Déclaration des modifications de compte - Formulaire 8606

Si vous avez modifié votre compte IRA au cours d'une année donnée, vous devrez fournir ces informations à l'IRS. Ces informations sont fournies sur votre formulaire 1040, ou votre formulaire 8606, selon le type de changement que vous avez effectué. Les montants de roulement sont indiqués sur un 1099-R. Les montants vous sont fournis par votre prestataire, et entré sur un 1040. Si vous avez converti votre IRA traditionnel en une autre forme de compte de retraite, vous devrez déclarer cet événement à l'aide du formulaire 8606. Ce formulaire est utilisé pour déterminer si vous devrez payer un impôt supplémentaire.

se retirer

- Préparez correctement vos informations fiscales IRA

- Détails fiscaux d'un chéquier IRA

- 4 FAQ concernant un IRA

- Avantages du traitement fiscal Roth IRA

- Avantages fiscaux du Roth IRA

- 4 stratégies pour contribuer à votre IRA

- Utilisez votre IRA d'éducation à bon escient

- Comment réduire vos frais IRA

- Gérer votre IRA en ligne

-

L'IRS et votre IRA traditionnel

L'IRS et votre IRA traditionnel Malgré la prévalence des plans 401k offerts par de nombreux employeurs, Les comptes de retraite individuels - ou IRA comme ils sont mieux connus - restent lun des outils dépargne-retraite les plus pop...

-

Impôts et vos comptes de retraite

Impôts et vos comptes de retraite Certaines parties de ce blog ont été mises à jour le 14 mars, 2018 Cest à nouveau cette période de lannée - le temps des impôts ! Cest rarement la période de lannée préférée de quiconque. Mais et s...