Qu'est-ce qu'Ex-Post ?

Ex-post est un mot latin qui signifie « après l'événement, » et c'est le contraire du mot latin « ex-anteEx-AnteEx-ante est un mot latin qui signifie « avant l'événement ». Le terme est couramment utilisé sur les marchés financiers pour désigner la prédiction d'événements tels que des événements économiques, " ce qui signifie " avant l'événement ". Il fait référence aux rendements réels obtenus par un titre ou un investissement.

D'habitude, la plupart des investisseurs prévoient les rendements attendus d'un titre sur la base des rendements historiques du titre. Cependant, ce n'est pas toujours exact, et les rendements attendus peuvent différer des rendements réels en raison des chocs imprévisibles qui affectent les marchés financiers. Les rendements ex post diffèrent des rendements ex ante du fait que les premiers représentent les rendements réels attribuables aux investisseurs plutôt que les rendements estimés.

Comment ça fonctionne

Ex-post représente le résultat réel, qui est le rendement obtenu par un investisseur. Il montre les performances d'un titre ou d'un actif par rapport à ce que les investisseurs avaient initialement prévu. Il est obtenu en déduisant le prix payé par les investisseurs du prix de marché de l'actif pour obtenir la variance. Étant donné que la valeur ex post n'est pas basée sur des probabilités et des projections, il peut être utilisé par les investisseurs pour prévoir les bénéfices futurs de l'entreprise.

L'une des façons dont l'ex-post est utilisé est la valeur à risque (VAR) La valeur à risque (VaR) La valeur à risque (VaR) estime le risque d'un investissement. La VaR mesure la perte potentielle qui pourrait survenir dans un portefeuille d'investissement sur une période de temps. étudier. L'étude estime la perte maximale qu'un investissement subira à un moment donné. Dans ce cas, l'étude qualifie le niveau de risque au sein d'un portefeuille d'investissement ou d'une entreprise sur un horizon temporel particulier. Elle peut être menée sur une position spécifique ou sur des portefeuilles entiers gérés par une entreprise.

L'étude calcule la perte potentielle qu'une entité subira et la possibilité de survenance du montant spécifique de la perte. En utilisant les informations fournies par VAR, les établissements peuvent évaluer s'ils détiennent des réserves de capital suffisantes pour couvrir les pertes estimées. La métrique VAR est utilisée par les banques commercialesLes meilleures banques aux États-UnisSelon la Federal Deposit Insurance Corporation des États-Unis, il y en avait 6, 799 banques commerciales assurées par la FDIC aux États-Unis en février 2014. et des entreprises d'investissement pour déterminer le taux d'occurrence des pertes potentielles et contrôler le niveau d'exposition au risque.

Analyse ex-post

Les analystes utilisent les informations ex post sur les revenus de placement et les fluctuations des cours des titres pour estimer les rendements attendus. Le rendement projeté (ex-ante) est ensuite comparé au rendement réel (ex-post) pour déterminer l'exactitude des méthodes d'évaluation des risques de l'entreprise.

D'habitude, la valeur ex post est calculée en tenant compte des valeurs de départ et de clôture de l'actif pendant une période définie – toute augmentation ou baisse de la valeur de l'actif et des revenus gagnés au cours de la période. Par exemple, en considérant le premier trimestre de l'année se terminant le 31 mars nous considérons la valeur de départ le 1er janvier et la valeur de clôture le 31 mars et tout changement dans la valeur de l'actif et les revenus gagnés au cours de cette période.

Les informations ex post sont utilisées dans l'analyse d'attribution de performance pour déterminer la performance d'un portefeuille en fonction de son rendement et de sa corrélation avec d'autres facteurs. L'analyse commence par sélectionner les classes d'actifs dans lesquelles le gestionnaire de fonds choisit d'investir. Les classes d'actifs décrivent les titres spécifiques et le marché d'où ils proviennent. Par exemple, la classe d'actifs peut comprendre des actions américaines à grande capitalisation qui proviennent du marché boursier américain.

L'analyse des performances ex post utilise l'analyse de régressionAnalyse de régressionL'analyse de régression est un ensemble de méthodes statistiques utilisées pour estimer les relations entre une variable dépendante et une ou plusieurs variables indépendantes. des rendements obtenus par le portefeuille par rapport aux rendements de l'indice du marché. Une telle comparaison permet de déterminer quelle part du profit ou de la perte du portefeuille résulte de l'exposition au marché. L'analyse de régression montre la quantité d'alpha et de bêta attribuable au portefeuille par rapport à l'indice du marché.

Les informations ex post peuvent également être utilisées pour créer des prévisions. La valeur de la prévision est d'abord obtenue en déduisant la valeur de départ de la période d'évaluation de la valeur de clôture de cette période. La valeur d'ouverture est la valeur de marché du titre au début de la période, tandis que la valeur de clôture est la valeur de marché actuelle à la fin de la période. La prévision est créée lorsque les observations futures sont identifiées, et il utilise les données qui sont disponibles à ce moment-là.

Risque ex post

Le risque ex post est un type de méthode de mesure du risque qui estime le risque associé à un investissement en fonction des rendements antérieurs. Le risque ex post consiste à analyser les rendements historiques d'un portefeuille pour comprendre comment les rendements varieront à l'avenir. Il est utilisé par les investisseurs pour déterminer le degré de risque d'un investissement potentiel et estimer la perte potentielle qu'ils sont susceptibles de subir au cours d'une journée de négociation.

Le risque ex post diffère de l'ex ante, qui est le risque futur projeté d'un portefeuille. Ex ante fait une projection qui peut s'avérer inexacte lorsque les rendements réels sont obtenus, alors qu'ex-post utilise les rendements passés réels pour déterminer les flux de retour possibles au fil du temps. Une société d'investissement peut évaluer un investissement ou un titre ex-ante et le comparer à l'évolution réelle du prix du titre.

Lectures connexes

CFI propose la certification Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)® La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans votre carrière en finance. Inscrivez-vous aujourd'hui ! programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour continuer à apprendre et à développer votre base de connaissances, veuillez explorer les ressources pertinentes supplémentaires ci-dessous :

- Titres détenus jusqu'à l'échéance Titres détenus jusqu'à l'échéance Les titres détenus jusqu'à l'échéance sont des titres que les entreprises achètent et ont l'intention de conserver jusqu'à leur échéance. Ils sont différents des titres de négociation ou des titres disponibles à la vente

- Taux de rendementTaux de rendementLe taux de rendement (ROR) est le gain ou la perte d'un investissement sur une période de temps comparée au coût initial de l'investissement exprimé en pourcentage. Ce guide enseigne les formules les plus courantes

- Durée jusqu'à l'échéanceTerme jusqu'à l'échéanceLa durée jusqu'à l'échéance est la durée de vie restante d'une obligation ou d'un autre type d'instrument de dette. La durée varie entre le moment où l'obligation est émise jusqu'à son

- Investir :Guide du débutantInvestissement :Guide du débutantLe guide Investir pour les débutants de CFI vous apprendra les bases de l'investissement et comment commencer. En savoir plus sur les différentes stratégies et techniques de trading

investir

-

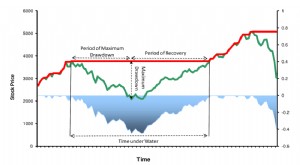

Qu'est-ce qu'un tirage maximum ?

Qu'est-ce qu'un tirage maximum ? Un maximum drawdown (MDD) mesure la baisse maximale de la valeur de linvestissement, tel que donné par la différence entre la valeur du creux le plus bas et celle du pic le plus haut avant le creux. L...

-

Qu'est-ce que la valeur nominale ?

Qu'est-ce que la valeur nominale ? La valeur nominale est la valeur nominale ou nominale dune obligation, part des actions, ou un coupon tel quindiqué sur une obligation ou un certificat dactions. Le certificat est délivré par le prête...