La stratégie de dépenser en toute sécurité à la retraite

Le mois dernier, la Society of Actuaries (un groupe auquel je suis né pour appartenir !) a publié un rapport gigantesque (84 pages) intitulé « Viability of the Spend Safely in Retirement Strategy ». Malgré son titre opaque, ce rapport (écrit par Steve Vernon, Joe Tomlinson, et l'estimable Wade Pfau) contient des informations intéressantes sur la planification d'un revenu de retraite.

Le mois dernier, la Society of Actuaries (un groupe auquel je suis né pour appartenir !) a publié un rapport gigantesque (84 pages) intitulé « Viability of the Spend Safely in Retirement Strategy ». Malgré son titre opaque, ce rapport (écrit par Steve Vernon, Joe Tomlinson, et l'estimable Wade Pfau) contient des informations intéressantes sur la planification d'un revenu de retraite.

À la surface, les conseils de ce rapport semblent stupides et simples : Pour optimiser les revenus de retraite, retarder la sécurité sociale et tirer le meilleur parti des distributions minimales requises des comptes fiscalement avantageux. N'est-ce pas à peu près ce que la plupart d'entre nous envisagent de faire ? Peut-être, mais je doute que quelqu'un d'autre ait calculé les chiffres comme celui-ci.

Plus, cette stratégie fournit un plan spécifique pour les personnes qui n'ont pas réfléchi à la façon d'aborder le revenu de retraite. Comme le notent les auteurs, la plupart des retraités se divisent en deux camps.

- Il y a les gens qui ont peur de dépenser leurs économies, alors ils sacrifient le mode de vie actuel.

- Il y a ceux qui "l'aile", dépenser sans plan.

La stratégie Dépenser en toute sécurité à la retraite est utile pour les deux groupes. Il montre les étapes spécifiques nécessaires pour maximiser le revenu de retraite. Ces étapes peuvent sembler évidentes pour ceux d'entre nous qui lisent et écrivent sur les finances personnelles tous les jours, mais ils sont ne pas évident pour notre famille et nos amis.

Voici un bref aperçu de la stratégie Dépenser en toute sécurité à la retraite (ou SSiRS).

La stratégie Dépenser en toute sécurité à la retraite

Vernon, Tomlinson, et Pfau ont présenté le concept du SSiRS dans leur rapport 2017 par le biais du Stanford Center on Longevity :« Optimizing Retirement Income by Integrating Retirement Plans, IRA, et la valeur nette du logement ». (Vous pouvez télécharger un PDF de l'article depuis Stanford.)

« Cette stratégie a un avantage important, " ils ont écrit. "Il peut être facilement mis en œuvre à partir de pratiquement n'importe quel plan IRA ou 401 (k) sans acheter de rente."

Cette publication de 2017 était principalement théorique. Il n'y avait pas beaucoup d'informations sur la façon d'aborder leur stratégie d'un point de vue pratique. Ce nouveau projet concerne davantage la mise en œuvre réelle.

Ils écrivent:

Le SSiRS comprend deux étapes clés :

1. Optimiser les prestations de Sécurité Sociale attendues grâce à une stratégie de retard prudente; dans ce cas, de nombreux retraités à revenu moyen peuvent avoir tout le revenu garanti à vie dont ils ont besoin.

2. Générer un revenu de retraite à partir de l'épargne en utilisant les règles de distribution minimale requise (RMD) de l'IRS, couplé à un fonds indiciel low-cost, fonds à date cible, ou fonds équilibré.

Les auteurs soulignent que le SSiRS est censé être un stratégie de base , un point de départ à partir duquel les retraités (et/ou leurs conseillers financiers) peuvent construire un plan plus personnalisé. C'est comme une recette de pain de base qui donne de bons résultats à chaque fois. Si vous voulez faire du pain plus raffiné, vous êtes libre de le faire. Mais vous n'êtes pas obligé.

Examinons plus en détail ces deux étapes clés.

Optimiser les prestations de sécurité sociale

Dans l'étude de novembre 2017 dans laquelle ils ont introduit le SSiRS, les auteurs ont discuté de la puissance des paiements de sécurité sociale. Ils suggèrent que la sécurité sociale peut agir comme un remplacement de rente. (Avec une rente, vous versez une somme forfaitaire à une compagnie d'assurance. Ils se retournent et vous font des paiements réguliers. je n'y connais pas grand chose, franchement.)

Mais beaucoup de nouveaux retraités ne comprennent pas le pouvoir de la patience. Ils sont impatients d'accéder aux avantages maintenant , ils s'appuient donc sur la Sécurité sociale dès qu'ils le peuvent. Par conséquent, ils reçoivent beaucoup moins qu'ils ne le pourraient.

Les auteurs soutiennent que :

- Le moyen optimal d'augmenter le revenu de retraite est de retarder le recours à la sécurité sociale et épargne personnelle jusqu'à 70 ans. Avoir une source de revenu jusque-là. (Cela renforce simplement la recherche sur le pouvoir de travailler plus longtemps.)

- La meilleure option suivante consiste à utiliser une partie de vos économies pour les frais de subsistance, mais toujours retarder les prestations de sécurité sociale aussi longtemps que possible. L'inconvénient évident de cette approche est qu'elle épuise votre capital.

Les auteurs ont également examiné l'utilisation de prêts hypothécaires inversés pour lisser le revenu mensuel à la retraite. Bien qu'il ne soit pas adapté à toutes les circonstances, un prêt hypothécaire inversé pouvez être un outil utile pour certains retraités.

Finalement, il n'y a pas une bonne solution. La situation de chacun est différente. Mais comprendre les outils disponibles et les solutions optimales peut vous aider à déterminer la stratégie de revenu de retraite qui fonctionne le mieux pour tu . Dans la plupart des cas, cependant, vous voudrez retarder le plus possible le versement des prestations de sécurité sociale.

Générer un revenu de retraite à partir de l'épargne

Leur nouvel article suggère plusieurs façons de générer un revenu de retraite à partir de l'épargne. Les auteurs proposent une approche en trois volets.

- D'abord, créer un fonds d'urgence. Si votre objectif est de vivre de façon stable, flux de revenu prévisible à la retraite, alors les dépenses imprévues sont votre ennemi. Un fonds d'urgence vous empêche de puiser dans le capital que vous utilisez pour votre revenu régulier. Votre fonds d'urgence devrait être quelque chose comme un certificat de dépôt ou un compte d'épargne.

- Prochain, mettre en place un « fonds de transition retraite ». Ce fonds est destiné à fournir un petit flux de revenu avant de prendre votre retraite complète, l'état où vous ne travaillez plus pour de l'argent. La plupart des gens profitent d'une phase de semi-retraite, pendant laquelle ils travaillent moins et vivent plus. Pour les jeunes retraités en particulier, cet argent n'a pas besoin d'être dans votre (vos) compte(s) de retraite principal (même s'il pourrait l'être). Il suffit de différencier délibérément l'argent que vous utiliserez éventuellement pour un revenu de retraite régulier.

- Enfin, et surtout, prenez vos distributions minimales requises (RMD) de vos comptes de retraite fiscalement avantageux. Il s'agit d'une étape non facultative, évidemment (d'où le mot « requis »), mais il est important de planifier. Comprenez comment vos RMD s'intègrent dans votre flux de revenu de retraite.

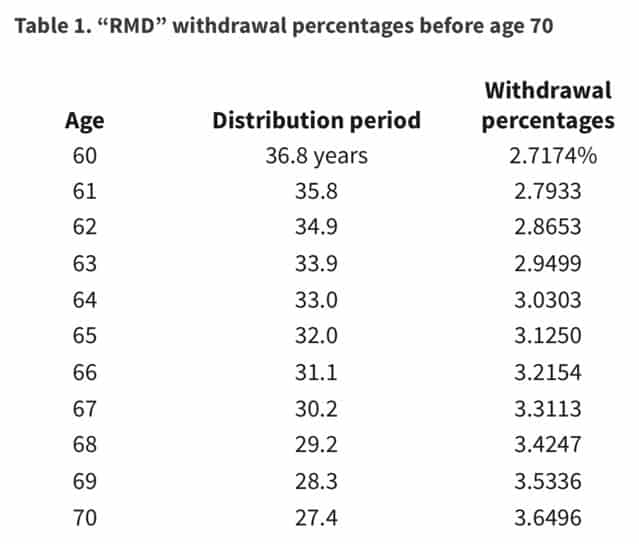

Parce que les RMD ne commencent pas avant l'âge de 70-1/2 ans, les auteurs ont calculé faux RMD pour les jeunes retraités. Ils ont travaillé jusqu'à l'âge de 60 ans. Si, comme moi, vous n'avez que 50 ans et souhaitez mettre en œuvre leur approche, vous devrez faire vos propres mathématiques. (Mais si vous avez 50 ans et êtes à la retraite, vous avez probablement le temps et la motivation pour le faire vous-même !)

Dernières pensées

Le document complet couvre de manière beaucoup plus détaillée la stratégie Spend Safe in Retirement, évidemment. Il aborde également des sujets tels que les flux de dépenses inégaux à la retraite (également appelés :ma vie), flux de revenus inattendus, « scénarios de santé alternatifs », et les considérations d'investissement.

Dans le monde de l'indépendance financière et de la retraite anticipée, il y a un parcelle de discussion sur les taux de retrait sans risque. Combien une personne peut-elle raisonnablement s'attendre à retirer de ses investissements chaque année sans risquer de manquer d'argent ?

Ceci est une question importante, et il n'y a pas de réponse facile.

La plupart des gens dans la communauté de la retraite anticipée planifient leur avenir financier en utilisant la règle dite des quatre pour cent (ou une variante de celle-ci). Cette directive de règle, proposé pour la première fois en 1994 par le conseiller financier William Bengen, dit ça, en général, il est sûr de retirer 4 % de votre portefeuille de placement chaque année sans risquer de manquer d'argent. Il y a un parcelle de débat pour savoir si 4% est le nombre magique - ou 3,5% ou 4,5% ou autre chose - mais il n'y a pas de débat sur le concept général.

Mais comment fonctionnent réellement les retraits de retraite ? Comment doivent-ils être structurés ? Comment la sécurité sociale s'intègre-t-elle dans tout cela? On parle beaucoup moins de la mise en œuvre pratique de stratégies de dépenses de retraite que de plaidoyer pour la règle des quatre pour cent.

C'est pourquoi j'aime voir des recherches comme celle-ci. La stratégie Dépenser en toute sécurité à la retraite peut sembler simpliste, mais si c'est un plan réel pour les dépenses de retraite plutôt qu'un modèle abstrait basé sur les résultats passés du marché. C'est un outil du monde réel qui est utile à tout le monde, les deux personnes poursuivant une retraite traditionnelle et ceux qui veulent prendre une retraite anticipée.

Des économies

- La valeur nette moyenne à la retraite

- Nest egg :le dépenser ou l'économiser ?

- La stratégie de remplacement des stocks

- Planificateur de retraite

- Le régime enregistré d'épargne-retraite (REER)

- L'importance d'investir pour la retraite

- Comment prendre une retraite anticipée :la retraite anticipée en chiffres

- Les cinq types de retraite

- L'évolution de la retraite

-

Combien d'argent devraient-ils vraiment dépenser pour la bague de fiançailles ?

Combien d'argent devraient-ils vraiment dépenser pour la bague de fiançailles ? Le marketing peut être une chose délicate. Prends pour exemple, la bague de fiançailles. La croyance quun homme doit dépenser léquivalent de deux ou trois mois de salaire pour une bague en diamant bri...

-

Le guide essentiel de la retraite

Le guide essentiel de la retraite Les conseils en épargne-retraite ne manquent pas, mais trouvez-vous quil est difficile de trouver des conseils adaptés à votre situation lorsque vous en avez besoin ? Si cest le cas, ce guide devrait ...