Titrisation – le produit financier complexe qui a alimenté la crise financière fait son retour

La titrisation était autrefois considérée comme une innovation conçue pour améliorer la résilience et la stabilité du système financier en redistribuant efficacement les risques. Pourtant, la bulle immobilière qui a éclaté et déclenché la crise financière mondiale de 2007-08 a été alimentée par ce mécanisme financier.

Il permet aux banques de reconditionner et de vendre les créances irrécouvrables, y compris les prêts et hypothèques, à des investisseurs tiers sous la forme d'un titre. Au niveau micro, elle a poussé les banques à adopter des comportements opportunistes, qui a créé un complexe, des actifs financiers opaques et de moindre qualité. Dix ans plus tard, on pourrait assister au retour de ce métier risqué.

La crise financière de 2007-08 a mis en lumière le côté obscur de la titrisation. Lorsque la bulle immobilière a éclaté, les investisseurs ont subi des pertes importantes et perdu confiance et intérêt pour la titrisation. De plus, des réponses réglementaires strictes pour remédier aux lacunes des marchés de la titrisation ont rendu ces transactions coûteuses à mettre en œuvre pour les banques. L'intérêt minimal des investisseurs associé à des exigences réglementaires plus strictes a eu un impact négatif sur la titrisation.

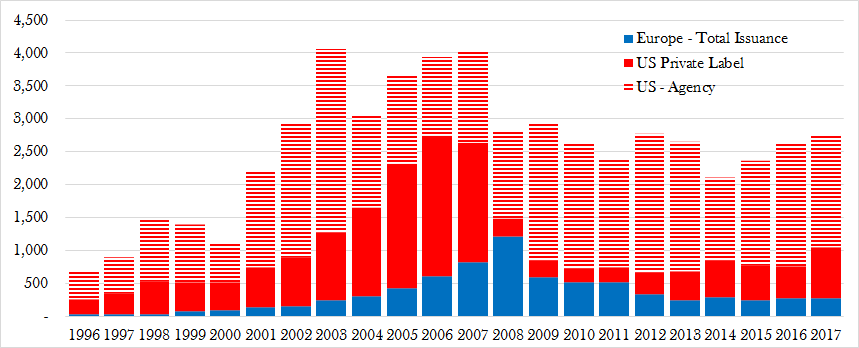

Le volume de titres émis a fortement diminué dans la période d'après-crise, surtout en Europe. Mais, aujourd'hui, dix ans après la crise, Les décideurs européens sont impatients de le relancer. Ils affirment qu'un marché de la titrisation qui fonctionne bien apportera des avantages significatifs à la croissance européenne. Cependant, il existe peu de preuves empiriques à l'appui de cette affirmation.

Le côté obscur de la titrisation

La titrisation a modifié le business model bancaire traditionnel, où les banques conservent les prêts jusqu'à l'échéance. Il s'agit d'un mécanisme financier complexe qui permet aux banques de vendre des prêts autrement illiquides à des tiers. Le produit de la vente est ensuite utilisé pour financer des prêts supplémentaires et ce cycle peut être suivi de manière répétitive.

Depuis la crise financière, de nombreux travaux ont étudié les effets négatifs de la titrisation. Il existe des preuves accablantes que la titrisation augmente le risque de crédit des banques.

Un certain nombre d'études ont montré qu'il augmente le comportement opportuniste des banques, trop. En période d'avant-crise, les banques actives dans la titrisation ont rejeté moins de demandes de prêt et ont négocié des prêts hypothécaires de mauvaise qualité. Les hypothèques plus risquées étaient plus susceptibles d'être titrisées et certaines banques ont même mal déclaré la qualité de crédit des hypothèques sous-jacentes en masquant les informations des investisseurs.

Les banques ont également réduit leurs efforts de surveillance des emprunteurs de prêts titrisés. Les titrisations des grandes banques se sont vu accorder des faveurs de notation par les agences de notation, induisant ainsi les investisseurs en erreur. Incapable d'évaluer le risque en raison de la structure complexe de ces actifs et d'un manque d'information, les investisseurs ont été poussés à se fier aux notations de crédit.

L'Europe à l'abri ?

Ces conséquences indésirables de la titrisation sur le comportement des banques étaient beaucoup moins évidentes sur le marché européen. Les banques européennes ne semblaient pas avoir titrisé des prêts de faible qualité ou assoupli les normes de prêt de la même manière que les banques américaines l'ont fait.

En réalité, le marché des valeurs mobilières en Europe a été plus robuste. Dans la période post-crise, les défauts moyens se situaient entre 0,6 et 1,5%, contre 9,3 à 18,4 % pour les titrisations américaines. Néanmoins, le volume de titrisation sur les marchés européens a également souffert, sinon plus que, le marché américain.

Le nombre croissant de titrisations européennes est, d'un côté, trompeuse car tous les titres créés ne sont pas effectivement vendus à des investisseurs privés. Une grande partie est conservée par les banques émettrices et ensuite utilisée comme garantie pour garantir le financement des banques centrales telles que la Banque centrale européenne. Mais, d'autre part, Les banques britanniques ont récemment augmenté leurs niveaux d'émission de manière significative par rapport aux niveaux d'avant le Brexit.

Leçons apprises

Depuis la crise, La réglementation européenne s'est considérablement durcie. En particulier, il a ciblé les effets négatifs de la titrisation sur le comportement des banques et une transparence accrue sur les marchés. Les banques doivent détenir plus de capital pour les titres adossés à des actifs, ils doivent assumer davantage la responsabilité de leurs propres risques et les investisseurs sont désormais tenus de faire preuve de diligence raisonnable.

Mais, compte tenu de la stagnation actuelle du marché, le cadre de la titrisation a été révisé à plusieurs reprises pour relancer le marché. Après de longs débats, Le nouveau cadre réglementaire européen de la titrisation entrera pleinement en vigueur le 1er janvier 2019.

En particulier, le nouveau cadre vise à promouvoir l'émission de titres simples, des titrisations transparentes et standardisées, faciles à évaluer et à surveiller par les investisseurs et les régulateurs. Par exemple, être éligible, les actifs sous-jacents doivent être « homogènes » par type (ayant des caractéristiques de flux de trésorerie et de risque similaires) ainsi que par échéance. Le cadre offre un allègement du capital aux investisseurs qui souhaitent détenir ces titrisations transparentes et standardisées.

Mais il y a encore quelques lacunes. Les avantages de l'allègement du capital ne s'appliquent pas aux grands investisseurs institutionnels à long terme tels que les fonds de pension et les compagnies d'assurance. Les pays bénéficieront également de l'autonomie nécessaire pour imposer des sanctions en cas de non-respect des mesures de responsabilité en matière de risques. Cela peut potentiellement tempérer l'activité transfrontalière.

Malgré ces limites, le nouveau cadre devrait élargir les opportunités d'investissement pour les investisseurs à long terme. L'UE espère qu'elle stimulera les prêts aux ménages et aux entreprises européens en fournissant 150 milliards d'euros supplémentaires à l'économie réelle. Mais, avec un manque de preuves à l'appui et avec le côté obscur de la titrisation à l'esprit, il est important de faire preuve de prudence et de tirer les leçons de la crise financière.

bancaire

- Problèmes financiers associés aux personnes âgées

- Le Nigeria fait des progrès en matière d'inclusion financière :voici comment

- Comment faire face à la prochaine crise financière – tirez des leçons de l'Islande

- Les hedge funds depuis la crise financière :du boom à la faillite

- Banques qui soutiennent la communauté LGBTQ+

- Quelles sont les 10 meilleures banques privées ?

- Crise financière

- 3 facteurs qui déterminent les meilleures rentes indicielles

- Stocks les moins touchés par la récession en 2008

-

Qu'est-ce que le secteur financier ?

Qu'est-ce que le secteur financier ? Le secteur financier fait référence aux entreprises et aux institutions qui gèrent de largent et fournissent des services intermédiaires pour transférer et allouer du capital financier dans une économ...

-

9 erreurs financières que vous faites au cabinet du médecin

9 erreurs financières que vous faites au cabinet du médecin Si vous souffrez dun problème de santé persistant, vous savez à quel point les soins de santé peuvent être coûteux. Les frais médicaux ont explosé ces dernières années, laissant les gens face à la pos...