300 ans depuis la bulle des mers du Sud :la véritable histoire du krach financier emblématique

Le coronavirus a causé beaucoup de turbulences sur les marchés boursiers et, un peu inévitablement, des comparaisons ont été faites avec la volatilité causée par la bulle des mers du Sud il y a 300 ans. Ce fut le moment où, en 1720, les cours des actions à Londres ont explosé puis ont fortement chuté. Il est considéré comme une catastrophe économique majeure et un énorme scandale.

En réalité, c'était un scandale mais pas vraiment un désastre. Alors que certains investisseurs ont perdu la spéculation, cela n'a pas fait une grande brèche dans l'économie au sens large, contrairement aux crashs plus récents de 1929 et 2008 - et quels seront les effets économiques à long terme de COVID-19.

L'épisode montre comment une crise perçue peut faire l'objet d'un tollé public intense et d'une panique morale, même quand les gens ne comprennent pas ce qui s'est passé. Il montre comment le récit raconté au public peut facilement diverger de la vérité :fake news, si vous voulez.

Que s'est-il réellement passé

Les vraies raisons derrière la bulle sont complexes. La Compagnie des mers du Sud, qui a donné son nom à l'événement, aidé le gouvernement à gérer sa dette et a également échangé des esclaves africains vers les colonies espagnoles des Amériques. Le gouvernement a eu du mal à payer les détenteurs de sa dette à temps et les investisseurs ont eu du mal à vendre leur dette à d'autres en raison de difficultés juridiques.

Les détenteurs de titres de créance ont donc été encouragés à remettre leurs titres de créance à la South Sea Company en échange d'actions. L'entreprise percevrait un paiement d'intérêts annuel du gouvernement, au lieu que le gouvernement paie des intérêts à un grand nombre de créanciers. La société répercuterait alors le paiement des intérêts sous forme de dividendes, ainsi que les bénéfices de sa branche commerciale. Les actionnaires pourraient facilement vendre leurs actions ou simplement percevoir des dividendes.

Les aspects gestion de la dette et asservissement de l’histoire de l’entreprise ont souvent été mal compris ou minimisés. Des comptes plus anciens indiquent que la société n'a pas du tout négocié. Ça faisait. La South Sea Company a expédié des milliers de personnes à travers l'Atlantique comme esclaves, travailler avec une société de commerce d'esclaves bien établie, la Royal African Company. Il a également reçu la protection de convoi de la Royal Navy. Les actionnaires étaient intéressés par la South Sea Company car elle était fortement soutenue par l'État britannique.

À l'été 1720, Les actions de la South Sea Company sont devenues surévaluées et d'autres sociétés ont également vu leurs cours augmenter. Cela s'explique en partie par le fait que de nouveaux investisseurs sont entrés sur le marché et se sont laissé emporter. En outre, l'argent arrivait de France. L'économie française avait subi un vaste ensemble de réformes sous le contrôle d'un économiste écossais appelé John Law.

Les idées de Law étaient en avance sur son temps, mais il est allé trop vite. Ses tentatives de modernisation de l'économie française n'ont pas fonctionné, en partie parce que le système social rigide est resté inchangé. La bourse française a explosé puis s'est effondrée. Les investisseurs ont retiré leur argent du marché parisien - certains l'ont déplacé à Londres, aider à faire monter les cours des actions là-bas.

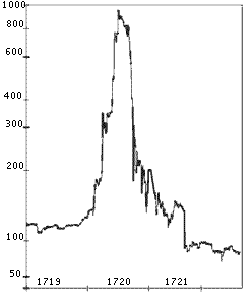

Une fois que la bulle des mers du Sud a commencé à gonfler, il a attiré des investisseurs plus naïfs et ceux qui s'en prenaient à eux. S'il était clair que les prix élevés n'étaient pas durables, des spéculateurs avisés ont acheté dans l'espoir de vendre à temps. Cela a fait encore plus monter les prix, à court terme. Le cours de l'action est passé de 100 £ en 1719 à plus de 1 £. 000 en août 1720. L'inévitable chute à 100 £ par action à la fin de l'année a été un choc pour ceux qui pensaient pouvoir faire fortune du jour au lendemain.

Le contrecoup

L'accident a provoqué un tollé général. Les politiciens ont exigé une enquête. Les directeurs de la South Sea Company ont été accusés de trahison et de fraude. Poèmes, les pièces de théâtre et les imprimés satiriques critiquaient le marché et ceux qui s'y trouvaient. Le chancelier de l'échiquier a été brièvement enfermé dans la Tour de Londres. Les dirigeants de la société ont été contraints de comparaître devant le Parlement.

La quantité de bruit générée par ces réactions a contribué à rendre célèbre la bulle des mers du Sud. A partir de là, il est devenu synonyme de scandale financier. Pourtant, beaucoup de gens ne pouvaient pas vraiment expliquer ce qui s'était passé. Peut-être étonnamment, les historiens de l'économie peuvent trouver peu de preuves d'une récession économique prolongée. La bulle a éclaté mais sans les effets majeurs des crises financières ultérieures.

Alors pourquoi tout ce tapage ? D'abord, le krach s'est produit dans les premiers jours de la bourse. Il n'y avait aucun corpus de théorie financière ou de journalisme financier qui puisse aider à l'expliquer aux profanes. Ils se sont plutôt tournés vers des théories du complot ou des idées étranges sur les gens qui deviennent fous de jeu.

Seconde, on parlait de rendre leur argent aux gens. Cela a donné aux perdants toutes les incitations à parler de leurs pertes. C'est dans la nature humaine de se plaindre, même sur une petite perte. La perception populaire est que de grandes fortunes ont été détruites, mais il y a peu de preuves de cela au-delà d'un ou deux cas.

Troisième, ce fut une glorieuse occasion pour schadenfreude et diverses sortes de préjugés à exprimer. Les femmes investisseurs ont été raillées par des misogynes. Les étrangers et divers groupes religieux ont fait l'objet de commentaires racistes. Aucune analyse d'experts n'était disponible et les commentateurs, sans réelle compréhension de la finance, fourni scandale et bouc émissaire au lieu de rapports précis.

La bulle des mers du Sud est un symbole de crise financière depuis 300 ans. Mais comme d'autres crises plus modernes, son image publique diverge de la réalité. On ne peut probablement pas en dire autant de la pandémie de COVID-19, qui aura un effet beaucoup plus profond et durable sur l'économie mondiale.

bourse

- 3 façons d'investir au Costa Rica depuis l'étranger

- Raisons pour lesquelles vous voudriez peut-être éviter un robot-conseiller :en utilisez-vous un ?

- Bateau bleu,

- Le fabricant de produits chimiques Tronox se maintient au-dessus de la limite des 10 jours après une offre de rachat de 4,3 milliards de dollars

- SiteOne Landscape Supply Company atteint de nouveaux sommets

- Quels jours les bourses américaines sont-elles fermées ?

-

4 leçons d'argent que nous pouvons apprendre des anciens présidents

4 leçons d'argent que nous pouvons apprendre des anciens présidents Chaque février, Les Américains célèbrent les présidences de George Washington et dAbraham Lincoln le troisième lundi du mois. La fête des présidents nest souvent rien de plus quun jour de congé pour l...

-

Comment les adolescents construisent-ils du crédit?

Comment les adolescents construisent-ils du crédit? Comment les adolescents construisent-ils du crédit? Les adolescents peuvent bâtir un bon crédit en apprenant des habitudes financières responsables, obtenir une carte de crédit et lutiliser à bon esc...

-

Qu'est-ce que l'indice de rentabilité ?

Qu'est-ce que l'indice de rentabilité ? Lindice de rentabilité (PI) mesure le rapport entre la valeur actuelle des flux de trésorerie futurs et linvestissement initial. Lindice est un outil utile pour classer les projets dinvestissement et ...

-

11 conseils d'investissement que vous aimeriez pouvoir dire à votre jeune moi

11 conseils d'investissement que vous aimeriez pouvoir dire à votre jeune moi Parfois, je repense à mon passé de jeune investisseur et jai envie de me donner un coup de pied. Je ne savais pas vraiment ce que je faisais à lépoque, et jai fait un certain nombre derreurs qui mont ...