Restez calme dans le chaos du marché obligataire

BraunS

Je ne mâcherai pas mes mots :« Baisser plus longtemps, ” ma vision dominante des rendements obligataires, tend vers «le plus bas imaginable». Attendez-vous au retour imminent de zéro, ou proche de zéro, taux des fonds monétaires, CD à trois et six mois, et les dépôts bancaires. Les obligations avec des coupons de 4% et 5% seront appelées en grappes par leurs émetteurs. Les refis hypothécaires réduiront les paiements des fonds de Ginnie Mae. Une plus grande érosion des dividendes est prévue pour les fonds obligataires à court et moyen terme.

La glissade est-elle un désastre pour vous et moi ? Pas immédiatement, si vous possédez, directement ou par le biais de fonds, obligations non rachetables de qualité investissement ou obligations gouvernementales et municipales avec des coupons décents et de nombreuses années jusqu'à l'échéance. Le crédit est solide - en dehors du pétrole et du gaz et de la vente au détail, et peut-être les compagnies aériennes (à moins qu'elles n'obtiennent l'aide du gouvernement) - donc 98 % de toutes les obligations paieront dans les délais, même si la croissance économique hiberne pour l'été. Mais la pression quotidienne pour que les taux d'intérêt plongent davantage vient de plusieurs côtés. Et c'est ce qui me fait peur.

Commencez par la bourse. C'est un bureau de vote impulsif où les baisses de prix ordonnées dues à la vente tactique sont suralimentées par des fléaux techniques tels que le trading rapide de fonds spéculatifs, les appels de marge et la diminution de la liquidité des options et des contrats à terme. Les milliers de milliards de dollars qui s'échappent des actions font hypergonfler les prix des obligations (ce qui signifie des rendements inférieurs, qui se déplacent en sens inverse). Pendant ce temps, les politiciens et les banquiers centraux s'imaginent que les baisses de taux d'intérêt peuvent repousser les ravages économiques. C'est discutable.

Le risque pour les investisseurs à revenu. Le véritable scénario cauchemardesque est que vous enfermez votre argent dans une prison à faible rendement juste à temps pour que la normalité revienne sur les marchés financiers. A un moment donné, la courbe des taux tracera un V — car si les rendements du Trésor à 10 ans peuvent passer de 1,5% à 0,5% en quinze jours, l'inverse est également possible. Un renversement pourrait commencer dès que les gros titres sur la santé seront moins graves et que les actions se redresseront pendant plus de quelques heures.

Les marchés obligataires seront alors confrontés à une grève d'achat simultanée et à une frénésie de prises de bénéfices. Les rendements totaux positifs, tels que les 2,4 % enregistrés depuis le début de l'année jusqu'au 13 mars par l'indice Bloomberg Barclays Aggregate Bond, pourraient se transformer en pertes. J'envisagerais de quitter les bons du Trésor à long terme plutôt que de les utiliser aveuglément comme un refuge contre le chaos ailleurs.

Où chercherais-je à la place ? Les obligations municipales gardent pour la plupart leurs distances par rapport à ce chaos. Et le ratio des rendements non imposables sur les rendements imposables est à nouveau favorable. Envisager FNB Vanguard exonéré d'impôt (symbole VTEB, 52 $). Il rapporte 1,2%, équivalent à 2,0 % pour certains contribuables. Mon fonds à capital fixe exonéré d'impôt préféré, Infrastructure obligataire BNY Mellon Muni (DMB, 12 $), paie un dividende mensuel sécurisé et rapporte un taux annualisé de 5,3 %. Après avoir brièvement échangé au-dessus de sa valeur liquidative, le fonds est à nouveau actualisé.

Géré activement, les fonds obligataires passe-partout sont faits pour les temps difficiles, comprenant FPA Nouveau revenu (FPNIX), Revenu flexible de l'Ouest métropolitain (MWFSX), Rendement total d'Osterweis (OSTRX), Rendement total PGIM (PDBAX) et Revenu stratégique RiverNorth DoubleLine (RNDLX). Leurs valeurs liquidatives ne s'effondreront pas si les rendements du Trésor rebondissent. Le cratère des paiements non plus - même si j'admets qu'ils peuvent rétrécir un peu - en raison de leur combinaison d'actifs.

Les obligations à haut rendement et les actions privilégiées bien sélectionnées valent le détour. La série C préférée d'AT&T à 4,75 % , émis à 25 $ en février, sont une bonne valeur à 23,00 $, pour un rendement au call en 2025 de 5,8%. Un fonds indésirable avec une faible exposition à l'énergie - pensez TCW à haut rendement (TGHYX), avec un rendement de 3,3 %, c'est bien. N'ayez pas trop peur. La peur paie rarement.

Fonds d'investissement public

- Classement des meilleures sociétés d'investissement en fonds communs de placement

- Devriez-vous modifier vos investissements après les élections ? (La réponse pourrait vous surprendre)

- Votre fonds commun de placement fermé? Peut-être que c'est une bonne chose

- Que sont les fonds communs de placement quantitatifs ? Devriez-vous investir en eux ?

- Qu'est-ce que l'inertie des investisseurs et comment la surmonter ?

- Les 6 meilleurs fonds indiciels Vanguard pour 2019 et au-delà

-

Qu'est-ce que AMEX/DSNB et pourquoi figure-t-il sur mon rapport de crédit ?

Qu'est-ce que AMEX/DSNB et pourquoi figure-t-il sur mon rapport de crédit ? Si vous avez demandé une carte de crédit Macys ou Bloomingdales American Express®, vous remarquerez peut-être AMEX/DSNB sur vos rapports de crédit. AMEX/DSNB est lacronyme dAmerican Express/Grands M...

-

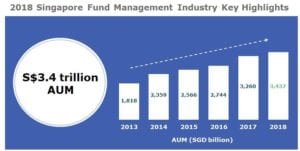

Les sociétés à capital variable (VCC) en bref

Les sociétés à capital variable (VCC) en bref LAutorité monétaire de Singapour (MAS) et lAutorité de réglementation de la comptabilité et des entreprises (ACRA) ont officiellement lancé le cadre tant attendu des sociétés à capital variable (VCC) ...

-

Quel est le taux du coupon ?

Quel est le taux du coupon ? Le taux du coupon est le montant des revenus dintérêts annuels payés à un détenteur dobligations, sur la base de la valeur nominale de lobligation. Des entités gouvernementales et non gouvernementales...

-

Comment changer mon adresse postale Sprint

Comment changer mon adresse postale Sprint Les clients Sprint peuvent utiliser plusieurs étapes différentes pour mettre à jour leur adresse de facturation. Vous ne voulez pas risquer de voir votre service interrompu parce que vous manquez acc...