Quand il est juste de faire « rien » pour votre portefeuille

L'un des plus grands tests pour les investisseurs – et, pour les investisseurs avertis, l'une des plus grandes opportunités est de savoir comment ils se comportent lorsque le marché devient instable.

Il y a essentiellement deux choses que chaque investisseur peut faire lorsque le marché subit un ralentissement. Ceux-ci peuvent sembler simplistes, mais il est important de distiller ces options dans la mesure du possible :

- Ils peuvent faire quelque chose.

- Ils ne peuvent rien faire.

En tant que vice-président principal des investissements chez Fundrise, J'interagis avec des personnes qui élaborent des stratégies autour de leur avenir financier chaque jour, et les investisseurs les plus heureux en général (en termes de panique, stress, et rendements globaux) sont ceux de ce dernier groupe :ceux qui sont en mesure de s'asseoir et de regarder confortablement le marché suivre son cours, indépendamment des hauts et des bas temporaires.

Bien sûr, ils n'apprécient pas ce genre de luxe et de confiance parce qu'ils ont vraiment rien fait. Plutôt, ils sont capables de voir les turbulences du marché sereinement parce qu'ils ont pris une série de décisions judicieuses longtemps à l'avance. Ces choix construisent ensemble un portefeuille résilient, ce qui signifie qu'ils ont désormais l'avantage de « ne rien faire » tandis que les autres investisseurs se sentent obligés d'agir dans la chambre de pression de la volatilité du marché.

A l'opposé du spectre, de nombreux investisseurs qui « font quelque chose » en réaction à un marché en baisse, le faire pour de mauvaises raisons, au pire moment, parce qu'ils sentent que leur main est forcée. Ils paniquent. Ils vendent bas. Ils voient la valeur de leur compte chuter et ils forcent les ventes parce que leur portefeuille n'a pas été correctement conçu pour résister aux tempêtes et aux marées du marché. Ou, souvent pire, ils pensent qu'ils peuvent synchroniser le marché et mélanger un ensemble d'investissements pour un autre. C'est presque toujours une très mauvaise idée, comme l'une des caractéristiques fondamentales du marché est sa dangerosité, imprévisibilité tenace.

Il y a bien sûr des exceptions :les investisseurs professionnels, comme ceux qui pilotent des portefeuilles institutionnels massifs, sont payés au risque de cour et sont incités à maximiser les rendements à tout prix. Ils pourraient être sur le point de déployer des réserves de liquidités pour récupérer des investissements à des prix réduits alors que le marché est déprimé. Cela vaut la peine de noter, bien que, que même les investisseurs professionnels ont tendance à mal s'en sortir lorsqu'ils essaient de chronométrer le marché. Dans les deux cas, c'est leur travail réagir, et à leur manière ces investisseurs sont préparés aussi, pour cette situation même. Généralement, la plupart des investisseurs individuels ne sont pas préparés, et ils peuvent être beaucoup plus satisfaits de l'un des portefeuilles bien formulés qui récompensent l'observation des patients.

Mais comment vous préparez-vous correctement? La réponse, comme c'est souvent le cas en matière d'investissement, est la diversification. C'est-à-dire, la construction d'un portefeuille à travers une variété d'actifs de sorte que lorsqu'une partie du marché se déplace, d'autres pièces sont susceptibles de compenser. Ce à quoi je fais référence ici n'est pas le simple modèle de diversification actions-plus-obligations auquel les investisseurs ont fait défaut depuis des décennies.

Au lieu, dans l'écosystème d'investissement d'aujourd'hui, il y a maintenant un plus profond, modèle de diversification plus fortifié accessible aux investisseurs à tous les niveaux. Et pour les investisseurs intéressés à bien se préparer, il existe des mesures préventives que vous pouvez prendre immédiatement, aujourd'hui, vers un portefeuille plus parfaitement diversifié. Une ressource puissante est l'immobilier du marché privé, qui est désormais accessible à tous, pas seulement des investisseurs institutionnels ou accrédités comme par le passé. Ce type d'immobilier est une approche plus large, stratégie clé :alternative, classes d'actifs privés, dont l'immobilier est l'un des types les plus anciens et les mieux établis.

Pour comprendre pourquoi cette diversification plus poussée est si cruciale, Jetons un coup d'œil à un instantané de marché récent :les troubles de la bourse en 2018.

Une saison de troubles pour les actions

A la fin de l'année dernière, les investisseurs boursiers ont fait un tour cahoteux.

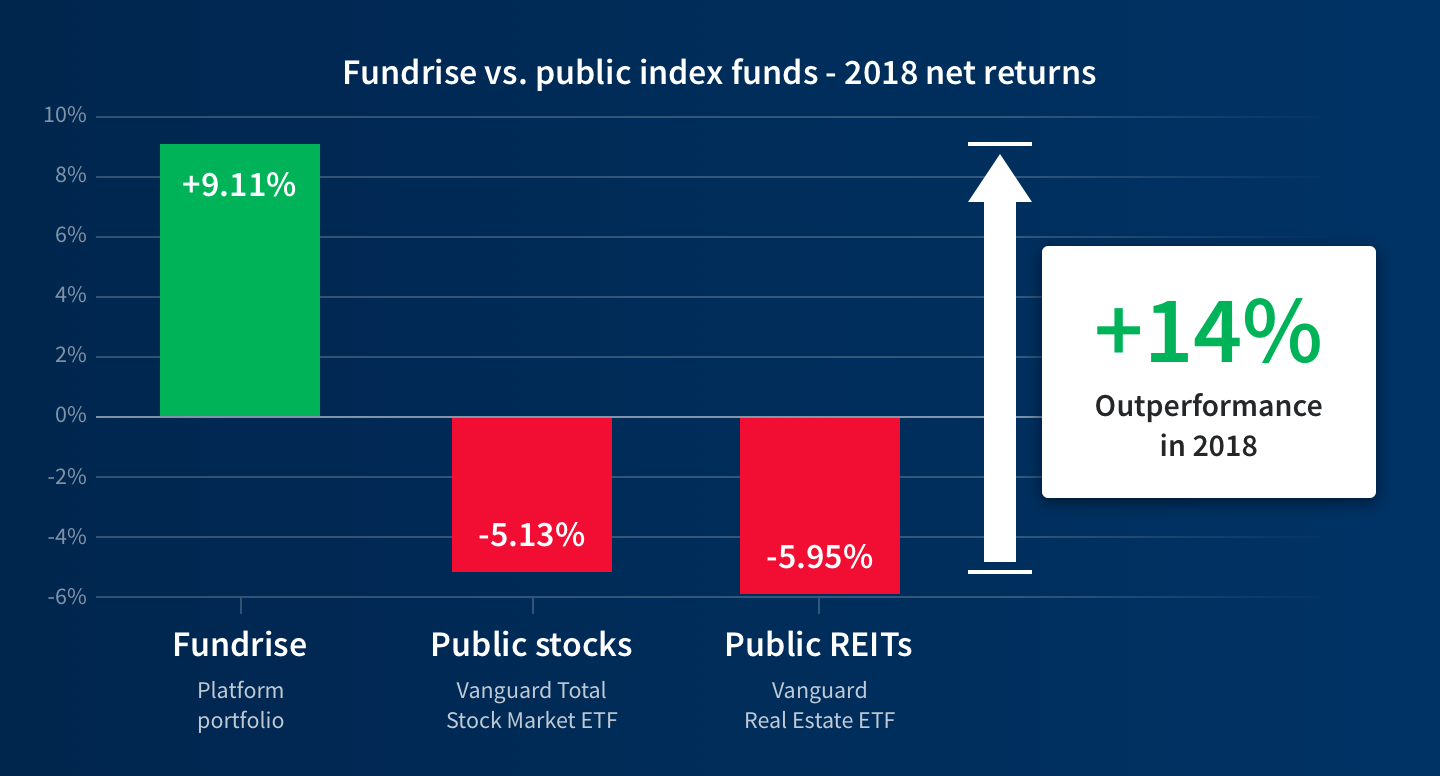

Des mois plus tôt, une grande partie du marché avait semblé solide, poursuivre la croissance soutenue du plus long marché haussier de l'histoire. Mais dans les derniers mois de 2018, les investisseurs ont traversé une saison de volatilité induisant le coup du lapin, qui a entraîné le marché boursier dans une série de plongeons déchirants. En utilisant l'ETF Total Stock Market de Vanguard comme proxy pour l'ensemble du marché, nous voyons que les actions ont globalement terminé 2018 solidement dans le rouge pour l'année, avec un décevant rendement net de -5,13 % .

Les problèmes économiques ne se sont pas limités au marché boursier. D'autres investissements publics étroitement corrélés, comme ils le font généralement. En regardant l'immobilier (car c'est ma spécialisation), les investissements immobiliers publics ont également faibli :le FNB immobilier de Vanguard (représentant les fiducies de placement immobilier (FPI) publiques) a terminé de la même manière, plage négative en tant qu'actions, avec -5,95 % de rendements nets pour 2018 .

Mais au-delà des marchés publics, d'autres investissements racontaient une histoire différente. Spécifiquement, de nombreux investissements sur les marchés privés se sont retrouvés à l'abri d'une partie de cette volatilité et de ce ralentissement.

Chez Fundrise, notre privé les investissements immobiliers ont livré des performances 2018 qui s'annoncent assez différentes :un portefeuille plateforme d'actifs Fundrise a terminé 2018 avec une positif rendement de 9,11%. C'est approximativement 14% d'avance sur la performance boursière .

Préparation et équilibre

Équipé de cet instantané de performance, il est facile de sympathiser avec un investisseur boursier mal préparé et de comprendre comment il peut arriver à la mauvaise décision d'agir lorsque le marché est au plus bas :vendre à perte, dans l'espoir de récupérer une partie de leur investissement initial. La plupart des gens comprennent que c'est une stratégie accablante, poussé par la panique et la psychologie de se sentir acculé - mais l'envie de faire quelque chose peut être accablant, surtout si vous avez l'impression d'être dans une crise à laquelle vous ne vous êtes pas préparé.

Faire preuve de patience, en attendant que le marché se redresse, va à l'encontre des instincts animaux de base. Après tout, comme on nous le dit, le contingent reptilien de nos cerveaux est conditionné pour nous conseiller de « combattre » ou de « fuir »; « rester immobile » n'est pas une option naturellement sur le menu, même si l'évidence et l'expérience nous ont montré ses avantages.

D'autre part, décharger des stocks lorsque le marché est en croissance n'est pas non plus forcément le meilleur moyen d'éviter ce genre de situation. La plupart des investisseurs n'ont pas pour objectif d'abandonner complètement les marchés publics. Si ce même investisseur avait plutôt vendu sa position en actions plus tôt en 2018, avant la chute des prix, ils auraient peut-être l'air avisés par rapport aux normes de l'année ; mais comme stratégie générale, cette méthode est intenable, malgré avoir eu de la chance et vendre haut.

La chance n'est pas une ressource fiable, et on ne peut pas compter dessus pour des performances répétées. À moins que l'investisseur ne soit prêt à liquider complètement son portefeuille, décharger totalement leurs stocks serait une décision inhabituellement extrême et, bien sûr, retour de flamme si le marché boursier devait simplement continuer à se redresser.

De la même manière, mélanger tous les avoirs en actions dans une autre classe d'actifs ne serait pas une bonne forme de préparation :sortir tous vos œufs d'un panier et les mettre dans un autre implique toujours un risque fondamental, peu importe à quel point le tissage du nouveau panier semble serré et bien fini.

Un portefeuille véritablement équilibré est l'heureux compromis qui évite à la fois la surexposition et la sous-exposition. Et pour la plupart des investisseurs, ce solde inclurait souvent le marché boursier, même après une année comme 2018.

Par exemple, malgré les solides antécédents de Fundrise et la surperformance marquée des marchés boursiers et publics des REIT en 2018, construire un portefeuille uniquement d'investissements Fundrise ne représenterait pas le type de diversification que nous voyons habituellement employé par les meilleurs investisseurs du monde. Par exemple, David Swenson, qui a dirigé le portefeuille historiquement réussi du Yale Endowment, a popularisé l'idée que 20 à 30 % du portefeuille d'un investisseur individuel soient consacrés à l'immobilier du marché privé, et non à l'intégralité du portefeuille.

Comme les preuves l'ont montré à maintes reprises, aller au-delà des actions et des obligations n'est souvent pas suffisant. Considérez l'échec de Publique l'immobilier se comporte différemment du marché boursier en 2018. Une diversification plus poussée aurait été nécessaire pour contrer le ralentissement de l'année :un investissement moins corrélé au domaine public. Le besoin de l'investisseur moyen d'une classe d'actifs plus fondamentalement diversifiée - pas seulement l'immobilier, mais privé immobilier - est l'une des principales raisons pour lesquelles nous avons fondé Fundrise et pourquoi nous continuons à améliorer nos portefeuilles pour les investisseurs dans tout le pays, les rendant très accessibles, à bas prix, et constamment transparent.

Mais tout cela n'est que théorie. Pour vraiment voir pourquoi une diversification complète est si importante, Prenons du recul par rapport à cet instantané des performances de 2018 et examinons-le dans un contexte plus complet.

Une préparation plus approfondie

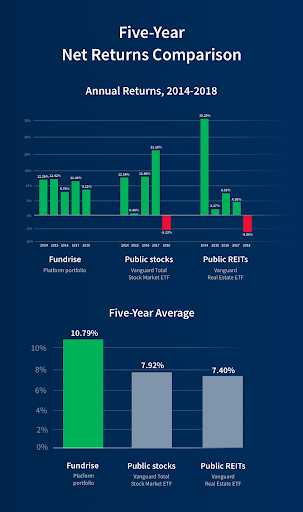

Voici un autre graphique qui couvre les performances de 2018, mais montre aussi cinq années de comparaisons de rendements nets annualisés.

Il y a quelques points importants à noter :

- Aucun investissement n'a été le plus performant de chaque année enregistrée.

- Avec ces données, un observateur ne serait pas en mesure de prédire la performance d'une année donnée sur la base de la performance de l'année précédente.

- Bien qu'il n'ait jamais atteint les sommets de performance sur une seule année des actions publiques ou des REIT publics, la cohérence d'une année sur l'autre du portefeuille de plateformes de Fundrise a entraîné des rendements moyens significativement plus élevés au cours de ces cinq années.

De plusieurs façons, Je pense que ces chiffres parlent d'eux-mêmes :la caractéristique la plus prévisible du marché boursier est souvent son imprévisibilité. Pour de nombreux investisseurs, la meilleure performance d'investissement vient généralement de prendre des mesures régulières vers la construction d'un solide, portefeuille équilibré, celui qui fonctionne comme un calibré, mécanisme uniformément pondéré - pas de jeu avec des mouvements de marché chanceux ou d'essayer de chronométrer les ventes. Finalement, le secret pour réduire les pertes d'investissement réside généralement dans les mesures préparatoires et l'accès à diverses classes d'actifs, pas dans les réactions réflexes et les doigts croisés.

Comme les investissements Fundrise sont conçus pour les investisseurs à long terme, avec des horizons d'investissement de cinq ans ou plus, les modèles de diversification de portefeuille les plus solides seront ceux qui peuvent générer les meilleurs rendements sur l'ensemble de cette période, tout en établissant une base solide pour les années à venir également. Cela nécessite une diversification plus poussée, celui qui peut utiliser un actif comme l'immobilier du marché privé comme un lest contre la faible performance du marché public, mais exploitent toujours les années les plus fortes de ces investissements sur les marchés publics, quand ils sont à leur apogée.

Et pour les investisseurs qui n'ont pas encore commencé à construire ce type de portefeuille profondément diversifié, la préparation peut commencer aujourd'hui, sans avoir besoin d'attendre la pression et la panique d'un marché en chute libre pour les faire se sentir acculés. Si l'immobilier de marché privé est une stratégie de diversification qui vous intéresse, et vous êtes intéressé par Fundrise, vous pouvez en savoir plus sur la mise en route et ouvrir votre compte ici. De cette façon, lorsque le marché connaît sa prochaine saison de volatilité, le travail pour établir la préparation et la résilience de votre portfolio aura déjà été fait.

Collecte de fonds, LLC (« Fundrise ») exploite un site Web à l'adresse fundrise.com (le « Site »). En utilisant ce site Web, vous acceptez notre Conditions d'utilisation et Politique de confidentialité . Les performances passées ne préjugent pas des résultats futurs. Tout retour historique, rendements attendus, ou les projections de probabilité peuvent ne pas refléter les performances futures réelles. Tous les titres, y compris ceux proposés sur le Site Fundrise, comportent des risques et peuvent entraîner une perte partielle ou totale. Bien que les données que nous utilisons provenant de tiers soient considérées comme fiables, nous ne pouvons garantir l'exactitude ou l'exhaustivité des données fournies par les investisseurs ou d'autres tiers. Ni Fundrise ni aucune de ses sociétés affiliées ne fournissent de conseils fiscaux et ne déclarent en aucune manière que les résultats décrits dans les présentes entraîneront des conséquences fiscales particulières. Les investisseurs potentiels doivent s'entretenir avec leurs conseillers fiscaux personnels concernant les conséquences fiscales en fonction de leur situation particulière. Ni Fundrise ni aucune de ses sociétés affiliées n'assument la responsabilité des conséquences fiscales pour tout investisseur de tout investissement. Divulgation complète

Les circulaires d'offre déposées publiquement des émetteurs parrainés par Rise Companies Corp., qui ne sont pas tous actuellement qualifiés par la Securities and Exchange Commission, peut être trouvé à fundrise.com/oc .

© 2018 Collecte de fonds, LLC. Tous les droits sont réservés. eREIT, eFund et eDirect sont des marques déposées de Rise Companies Corp. Fièrement conçu et codé à Washington, DC.

investir

-

Autonomiser les femmes grâce à une croissance économique durable

Autonomiser les femmes grâce à une croissance économique durable Les femmes jouent un rôle essentiel dans le progrès de lhomme et le développement de la société. Vivre dans une ère moderne, les femmes daujourdhui sont fortes, indépendants et égaux à leurs homologue...

-

Qu'est-ce que Coattail Investing ?

Qu'est-ce que Coattail Investing ? Linvestissement Coattail fait référence à une stratégie dinvestissement dans laquelle un investisseur reproduit le style dinvestissement dinvestisseurs prospères bien connus. Les investisseurs individ...

-

Comment une stratégie de sortie peut faire de vous un meilleur investisseur

Comment une stratégie de sortie peut faire de vous un meilleur investisseur Bien que je sois généralement un grand fan de linvestissement par achat et conservation, Je suis bien conscient quil est parfois judicieux de se décharger dun mauvais investissement. De la même manièr...

-

Cette stratégie rend la procrastination impossible

Cette stratégie rend la procrastination impossible À quelle fréquence avez-vous commencé une nouvelle habitude que vous avez déjà abandonnée après plusieurs jours ? Si vous êtes comme moi dans le passé, la réponse est quelque chose comme, tout le temp...