10 concepts d'investissement à ignorer et 10 à suivre

Vous êtes donc prêt à investir. Impressionnant! L'investissement est l'un des moyens les plus simples, mais pas les plus faciles, de créer de la richesse. Pour vous accompagner sur la voie de la réussite, voici 10 choses à ignorer, et 10 à garder à l'esprit. (Voir aussi :7 Leçons d'investissement du club des deux virgules)

Ignorer ce truc

Commençons par ce que vous devez ignorer.

1. Gestionnaires chauds

Un gestionnaire de fonds peut être en mesure de choisir les bons investissements de temps en temps. Mais peut-il le faire sur le long terme ? La réponse est probablement non.

2. Actions chaudes

Sûr, vous pourriez choisir la prochaine pomme et la devenir riche. Mais vous pourriez aussi choisir le prochain Enron et faire faillite. Il est beaucoup plus sûr de se diversifier.

3. Secteurs chauds

Faut-il se concentrer sur le secteur financier ? Qu'en est-il du secteur de la technologie? La réponse à l'une ou l'autre question est non. Vous vous souvenez de la crise financière de 2008 ? La bulle Internet en 2001 ? Au lieu, en investissant dans un vaste marché, cela n'aura pas d'importance, parce que vous serez propriétaire de tous les secteurs.

4. Performances quotidiennes

A court terme, le marché est maussade. Les prix montent et descendent tout le temps. Restez concentré sur le long terme.

5. Actualités financières

Beaucoup de nouvelles sont inutiles, et parfois même utilisé pour vous faire peur. Ignorez les nouvelles.

6. Agents de change

Souvent, ces personnes voudront que vous achetiez et vendiez très fréquemment. Mais pas pour la raison que vous pourriez penser. Puisque vous payez des commissions pour chaque transaction que vous effectuez, les échanges fréquents rendent les courtiers riches, pas des investisseurs.

7. Moment du marché

Essayer de prédire quand acheter et vendre est une perte de temps. Personne ne peut prédire avec précision l'avenir.

8. Évaluations Morningstar

Une étude des fonds notés "cinq étoiles" par Morningstar n'a pas trouvé de preuves que ces fonds ont fait mieux que les quatre étoiles, voire des fonds trois étoiles.

9. Performances passées

Comme on dit, "Les performances passées ne doivent pas être utilisées pour prédire les performances futures."

10. Sécurité sociale

Je ne compte pas sur la Sécurité sociale pour ma retraite. En réalité, selon l'administration de la sécurité sociale, l'assurance vieillesse et survivants, et les fonds fiduciaires de l'assurance-invalidité (OASDI) devraient s'épuiser en 2033. Il est donc utile de prévoir de ne pas l'avoir. Tout ce que vous obtiendrez sera la cerise sur le gâteau.

Faites attention à ce truc

Maintenant, creusons dans les choses que vous devez faire correctement.

1. Répartition de l'actif

Il existe deux principaux types d'actifs :les actions et les obligations. Les cours des actions montent et descendent plus brutalement que les obligations. Mais ils ont aussi la chance de vous faire plus d'argent. La répartition de l'actif est la façon dont vous diviserez votre argent entre les deux.

"Pourquoi est-ce important?" tu demandes?

Des études ont montré que votre allocation d'actifs représente 90 % des rendements attendus que vous obtiendrez.

2. Diversification

La diversification est liée à l'allocation d'actifs. C'est à peu près à quel point vous allez dans les actions et les obligations. Il est risqué de posséder une seule action ou une seule obligation. Plus vous possédez, plus vous êtes diversifié. Cela conduit à plus de sécurité, vous aider à mieux dormir la nuit pendant que votre argent continue de croître.

Si vous souhaitez voir comment j'alloue et diversifie mes actifs, consultez le portefeuille Core Four.

3. Rééquilibrer

Étant donné que les prix des actions et des obligations vont monter et descendre, vous devrez vous assurer que votre allocation d'actifs reste sur la bonne voie. C'est ce que fait le rééquilibrage.

4. Horizon temporel

Investir n'est pas un stratagème pour devenir riche rapidement. Pour gagner le jeu, vous avez besoin de patience et de beaucoup de temps pour faire fructifier votre argent.

5. Frais

Si vous envisagez d'investir dans des fonds communs de placement, les frais les plus importants à connaître sont le ratio des dépenses. Tous les fonds en ont. Il est crucial de s'assurer que vous payez les frais les plus bas possibles. Plus ils facturent, moins vous en gardez.

6. Moyenne des coûts en dollars

Il s'agit de la cohérence que vous apportez à l'investissement avec des achats réguliers, qui a tendance à faire la moyenne des hauts et des bas. Donc, si les prix baissent, il y a une vente, et vous achetez en prévision du moment où les prix augmenteront à nouveau. Si les prix augmentent, vous achetez toujours, et votre portefeuille grandit également. Une situation gagnant-gagnant.

7. Limites de cotisation

Plus vous cotisez, plus vite vous créez de la richesse. En 2013, vous pouvez contribuer un maximum de 17 $, 500 à votre 401(k) et 5 $, 500 à votre IRA.

8. Correspondance avec l'employeur

Si votre employeur offre un régime de retraite avec des cotisations équivalentes, investir au moins assez pour obtenir le match. Dans le cadre de votre package de rémunération, c'est de l'argent auquel vous avez droit. Il serait imprudent de laisser passer cet argent supplémentaire.

9. Tolérance au risque

Quel risque pouvez-vous prendre ? Si vous êtes jeune, vous pouvez généralement prendre plus de risques en investissant dans une plus grande quantité d'actions. Mais à l'approche de la retraite, vous voudrez probablement réduire le risque en plaçant une plus grande partie de votre argent dans des obligations.

10. Bénéficiaire

Dernièrement, beaucoup de gens n'aiment pas penser à la mort, même si c'est inévitable. Le choix de votre bénéficiaire vous assurera que la personne à qui vous souhaitez recevoir votre argent l'obtiendra réellement.

Ignorez les 10 premières choses ci-dessus, et suivez le deuxième 10, et vous serez sur la bonne voie pour investir avec succès.

Quelque chose que j'ai oublié dans ces listes jumelles ? Quels conseils d'investissement ignorez-vous ? Quels conseils suivez-vous ?

investir

- Devriez-vous utiliser l'assurance-vie comme investissement?

- Qu'est-ce que l'indicateur de vortex (VI) ?

- Comment offrir du stock en cadeau de Noël

- Que sont les frais de gestion ?

- 7 investissements à faible risque avec de grandes récompenses

- 5 raisons pour lesquelles les actions à dividendes peuvent être meilleures que les obligations

-

Comment virer de l'argent

Comment virer de l'argent Un virement bancaire est défini comme « un transfert de fonds (dune banque à une autre) par voie électronique ». Bien que les fils ne connectent rien, cest aussi simple que de prendre de largent dun c...

-

Puis-je acheter une assurance dentaire lorsque j'ai TennCare ?

Puis-je acheter une assurance dentaire lorsque j'ai TennCare ? TennCare fournit des services Medicaid aux personnes éligibles du Tennessee ayant un faible revenu et peu de ressources. TennCare est un programme de soins médicaux majeurs pour les catégories dindivi...

-

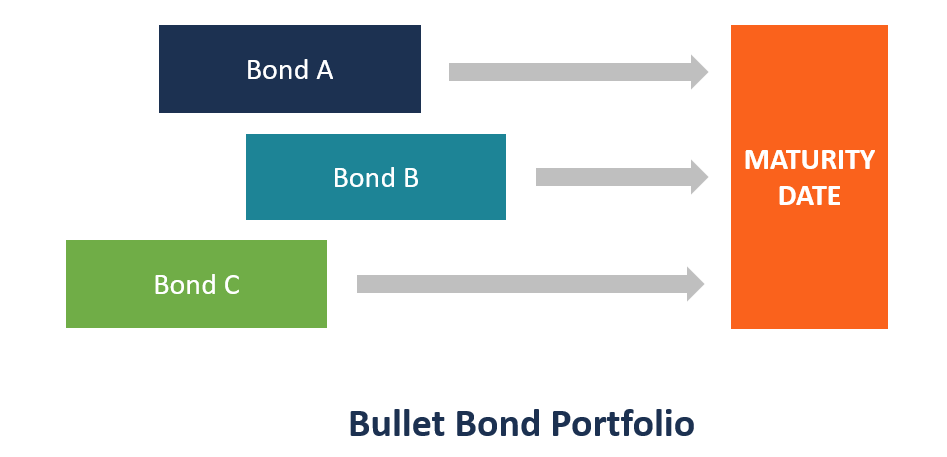

Qu'est-ce qu'un portefeuille d'obligations Bullet ?

Qu'est-ce qu'un portefeuille d'obligations Bullet ? Un portefeuille dobligations bullet, communément appelé portefeuille bullet, est composé dune gamme de bullet bonds, des obligations bullet à court terme aux obligations à long terme. Une obligation i...

-

Plus d'un million de personnes sont sur la liste d'attente pour le portefeuille crypto de Robinhoods

Plus d'un million de personnes sont sur la liste d'attente pour le portefeuille crypto de Robinhoods Beaucoup ou tous les produits ici proviennent de nos partenaires qui nous paient une commission. Cest comme ça quon gagne de largent. Mais notre intégrité éditoriale garantit que les opinions de nos e...