Quel est le ratio cours/bénéfice justifié ?

Le ratio cours/bénéfice justifié est le ratio cours/bénéfice qui est « justifié » en utilisant le modèle de croissance de Gordon. Cette version du ratio P/E populaire utilise une variété de facteurs fondamentaux sous-jacents tels que le coût des capitaux propresCoût des capitaux propresLe coût des capitaux propres est le taux de rendement dont un actionnaire a besoin pour investir dans une entreprise. Le taux de rendement requis est basé sur le niveau de risque associé à l'investissement et au taux de croissance. Communément abrégé en « ratio P/E justifié », ou simplement « P/E justifié », cette variation de la métrique P/E standard est fréquemment utilisée par les analystes de marché et les investisseurs.

Analyse du ratio cours/bénéfice justifié

Le ratio cours/bénéfice justifié est déterminé en reliant le ratio P/E traditionnel au modèle de croissance Gordon (GGM)Modèle de croissance GordonLe modèle de croissance Gordon - également connu sous le nom de modèle de dividende Gordon ou modèle d'actualisation des dividendes - est une méthode d'évaluation la valeur intrinsèque d'une action, quelles que soient les conditions actuelles du marché. Les investisseurs peuvent ensuite comparer les entreprises à d'autres secteurs à l'aide de ce modèle simplifié.

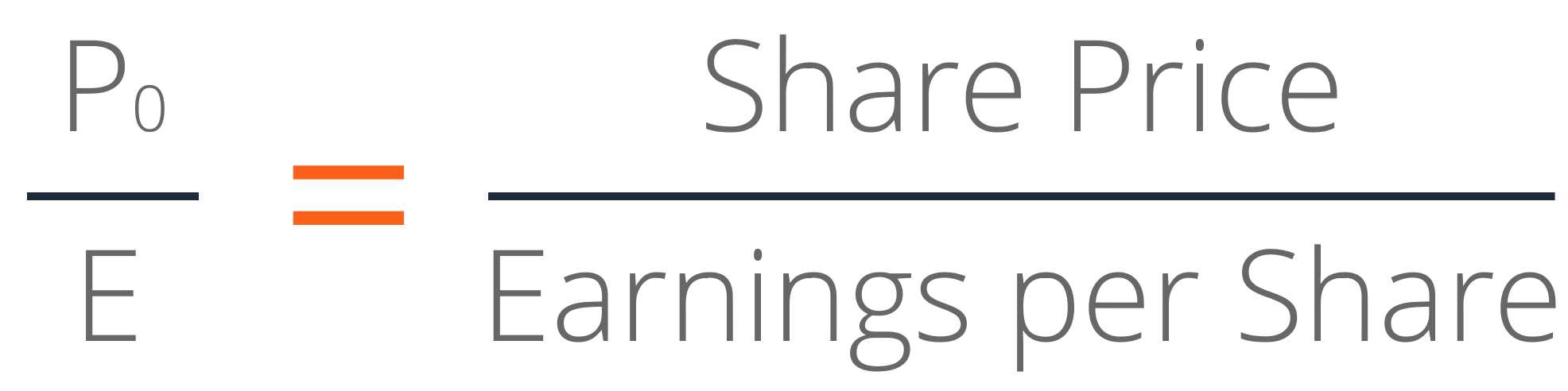

Le ratio P/E compare la valorisation actuelle des actions ordinaires d'une entreprise aux bénéfices de l'entreprise.

Le GGM est un modèle d'actualisation qui prend en compte les dividendes en actions. Dividende Un dividende est une part des bénéfices et des bénéfices non répartis qu'une entreprise verse à ses actionnaires. Lorsqu'une entreprise génère un bénéfice et accumule des bénéfices non répartis, ces bénéfices peuvent être soit réinvestis dans l'entreprise, soit versés aux actionnaires sous forme de dividendes. estimer la valeur intrinsèque d'une action, sur la base d'une hypothèse d'avenir, croissance constante des dividendes. Le GGM est utilisé pour calculer la juste valeur marchande d'une action. Dans le calcul du ratio cours/bénéfice justifié, nous utilisons le prix dérivé du GGM pour trouver le P/E justifié.

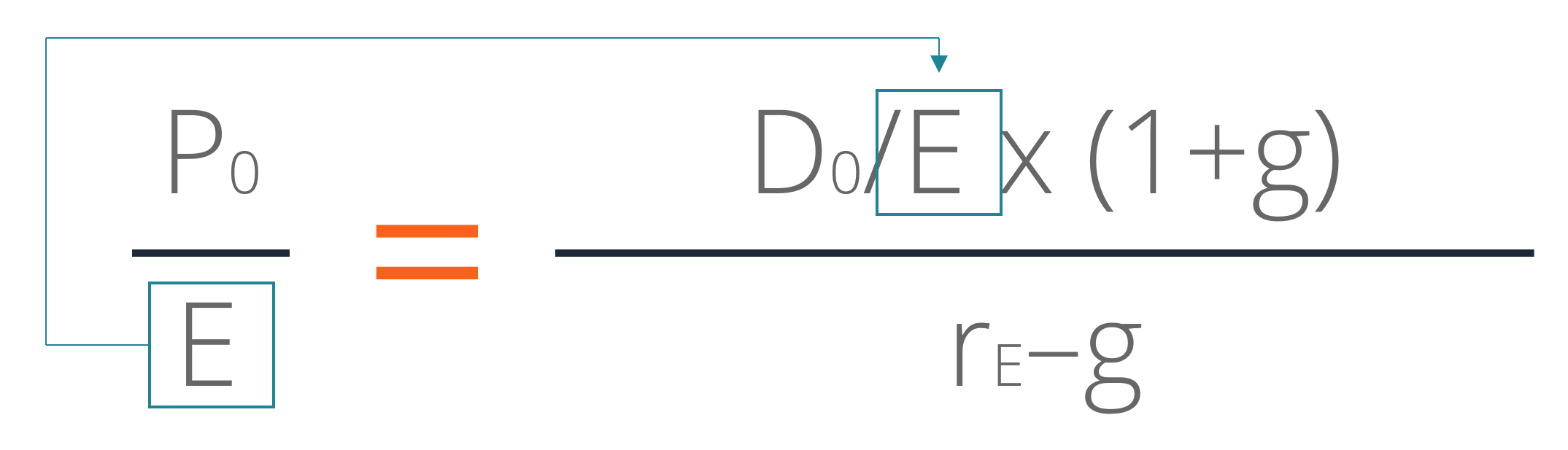

Le GGM est calculé comme suit :

Où:

- P – le juste prix du marché actuel pour les actions de la société

- D_0 – le dividende par action

- r_E – le coût des capitaux propres

- g – le taux de croissance projeté de l'entreprise dans l'avenir immédiat

Pour déterminer le P/E justifié – également appelé P/E fondamental – les deux côtés de l'équation doivent être divisés par le bénéfice par action. la part de l'actionnaire ordinaire des bénéfices de la société. Le BPA mesure le bénéfice de chaque action ordinaire attendu pour l'année suivante.

Alternativement, le calcul du ratio cours/bénéfice justifié peut être présenté de manière différente, en utilisant le ratio de distribution.

Utilisation du ratio P/E justifié

Le ratio cours/bénéfice justifié peut être comparé à d'autres mesures d'évaluation des actions telles que le P/E standard, P/E suiveur, et P/E vers l'avant. Le P/E suiveur est utile pour évaluer les antécédents d'une action, tandis que le P/E à terme est le plus souvent utilisé pour prédire la performance future d'une action.

Lorsque le P/E justifié est presque identique au P/E à terme de l'action, de nombreux analystes de marché interprètent cela comme une indication que les actions de la société sont évaluées équitablement, sur la base des mouvements de prix historiques, coût de l'équité, et le taux de croissance projeté actuel et futur de l'entreprise.

Si le P/E justifié est supérieur au P/E à terme, alors l'action est probablement sous-évaluée/sous-évaluée. Alternativement, si le P/E justifié est inférieur au P/E à terme de l'action, toutes choses égales par ailleurs, l'action est considérée comme surévaluée à son cours actuel.

Déterminer le P/E justifié d'une entreprise est important pour les analystes et les traders, car cela les aide à déterminer si une entreprise est valorisée équitablement – ou sous-évaluée ou surévaluée. Ce type d'informations peut être crucial pour aider les traders à effectuer des achats ou des ventes intelligents sur le marché boursier.

Exemple dans Excel

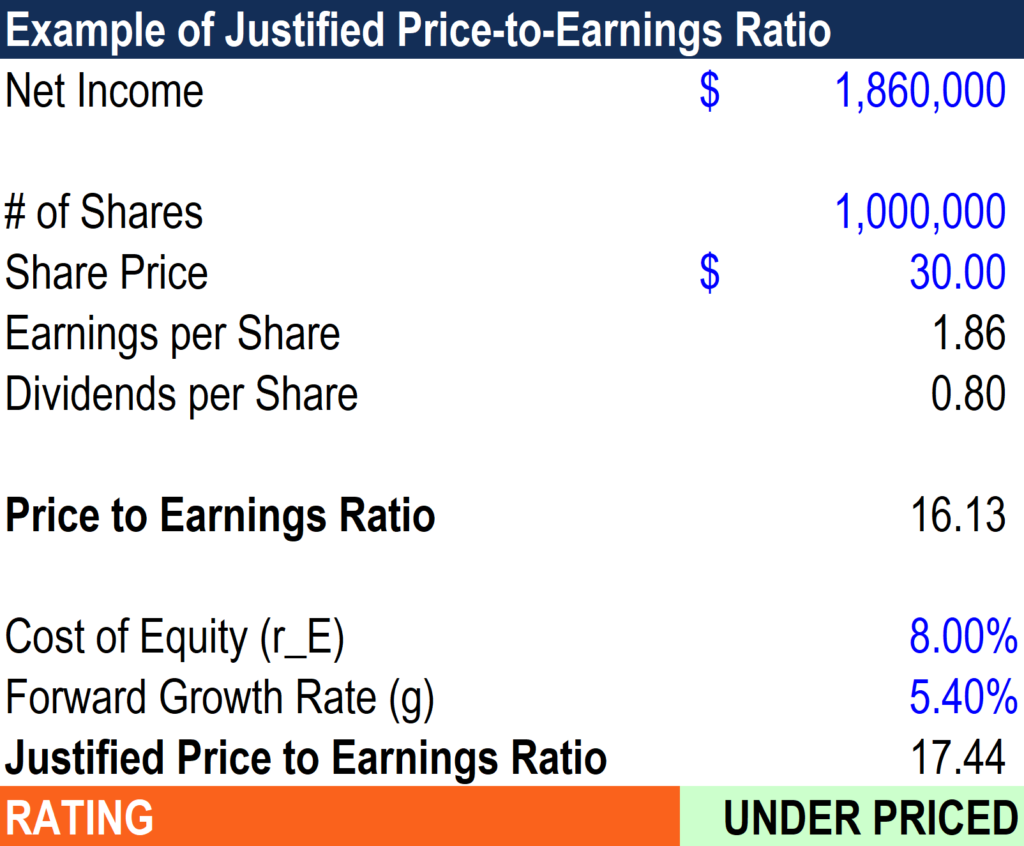

Vous trouverez ci-dessous un exemple et un modèle de calcul et de comparaison du ratio prix/bénéfice justifié et du ratio prix/bénéfice standard dans Excel.

Téléchargez le modèle gratuit

Entrez votre nom et votre e-mail dans le formulaire ci-dessous et téléchargez le modèle gratuit maintenant !

Ressources additionnelles

Merci d'avoir lu le guide de CFI sur le ratio cours/bénéfice justifié. CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- BilanBilanLe bilan est l'un des trois états financiers fondamentaux. Les états financiers sont essentiels à la fois à la modélisation financière et à la comptabilité.

- État des flux de trésorerieÉtat des flux de trésorerieUn état des flux de trésorerie contient des informations sur la quantité d'argent qu'une entreprise a généré et utilisé au cours d'une période donnée.

- Dividende par action (DPS)Dividende par action (DPS)Le dividende par action (DPS) est le montant total des dividendes attribués à chaque action individuelle en circulation d'une entreprise. Calcul du dividende par action

- Ratio PEGPrix de pénétrationLa tarification de pénétration est une stratégie de tarification qui est utilisée pour gagner rapidement des parts de marché en fixant un prix initialement bas pour inciter les clients à acheter auprès de

la finance

- Qu'est-ce qu'un compte de résultat ? Comment structurer le compte de résultat de votre entreprise.

- Qu'est-ce que le Sherman Antitrust Act ?

- Que sont les réserves bancaires ?

- Rembourser des prêts étudiants ou investir — comment avancer vers le financement de la retraite

- La Cour suprême des États-Unis examinera la constitutionnalité du principal régulateur financier

- Revenu brut expliqué

-

Les prix d'ondulation pourraient grimper à 1,50 $ d'ici le 1er mai

Les prix d'ondulation pourraient grimper à 1,50 $ d'ici le 1er mai 2018 Note de léditeur: Cliquez ici pour découvrir la petite pièce ce sera bientôt PLUS GRAND QUE BITCOIN... et comment réclamer VOTRE fortune en crypto-monnaie pendant que vous le pouvez encore. ...

-

Le meilleur avantage de Southwest sera bientôt plus difficile à gagner. Voici ce que vous pouvez faire.

Le meilleur avantage de Southwest sera bientôt plus difficile à gagner. Voici ce que vous pouvez faire. Les rédacteurs et rédacteurs de Credit Karma veulent vous aider à rester au courant de lactualité des cartes de crédit. Les informations ci-dessous sont exactes au meilleur de nos connaissances lorsqu...

-

La technologie et le « max fac » peuvent-ils résoudre la question de la frontière irlandaise ? L'expert explique

La technologie et le « max fac » peuvent-ils résoudre la question de la frontière irlandaise ? L'expert explique Comment le Royaume-Uni pourrait-il « reprendre le contrôle » de ses frontières sans rendre la frontière irlandaise plus difficile. Une proposition sur la table est la facilitation maximale (max fac). ...

-

Comment mesurer le retour sur investissement du CRM

Comment mesurer le retour sur investissement du CRM Les ventes sont alimentées par linformation et les données. Plus vous en savez sur vos clients, leurs besoins et leur histoire avec votre entreprise, plus votre équipe de vente peut être efficace. Mai...