FAQ FHA :réponses à toutes vos questions sur les prêts hypothécaires FHA

La FHA a approuvé plus de 1,3 million de prêts hypothécaires au logement au cours de l'exercice 2020. Les prêts FHA sont populaires parmi les acheteurs de maison, en partie parce qu'ils exigent une mise de fonds minimale et des cotes de crédit inférieures à celles de nombreux prêts conventionnels. Mais malgré la popularité de ces prêts, les emprunteurs se posent souvent des questions sur leur mode de fonctionnement ou sur les conditions requises pour en bénéficier.

Voici les réponses à certaines FAQ FHA pour vous aider à décider si un prêt FHA vous convient.

Qu'est-ce que la FHA ?

La Federal Housing Administration (FHA) est une agence du gouvernement fédéral et une branche du département américain du Logement et du Développement urbain (HUD). La FHA fournit une assurance hypothécaire sur les prêts immobiliers émis par les prêteurs de la FHA. L'agence est le plus grand assureur de prêts hypothécaires au monde.

Quels types de prêts FHA sont disponibles ?

La FHA propose plusieurs types de prêts hypothécaires, comprenant:

- Prêt hypothécaire à taux fixe

- Prêt hypothécaire à taux révisable

- Prêt hypothécaire de base 203(b)

- Hypothèque de copropriété

- Hypothèque sinistrée 203(n)

- Hypothèque écoénergétique (EEM)

- Terres d'origine hawaïennes (HHL)

- Prêt hypothécaire de conversion sur valeur domiciliaire (HECM)

- Hypothèque de réhabilitation 203(k)

- Prêt rénovation

- Hypothèque préfabriquée

- Rationalisez le refinancement

- Titre I prêts de rénovation domiciliaire

- Hypothèques rénovation urbaine

Qui propose des prêts FHA ?

La FHA n'offre pas de prêts directement. Au lieu, il travaille avec des prêteurs privés agréés pour fournir des prêts hypothécaires. Cela signifie que vous n'avez pas besoin de visiter le site Web de la FHA ou de contacter directement l'agence pour contracter un prêt. Vous pourrez peut-être faire appel à un prêteur avec lequel vous faites déjà affaire, ou vous pouvez choisir tout à fait un autre prêteur approuvé.

De nombreuses banques proposent des prêts FHA, des petites banques communautaires ou coopératives de crédit aux plus grands prêteurs, tels que JPMorgan Chase &Co. et Rocket Mortgage.

Quelles sont les conditions pour un prêt FHA ?

Pour un prêt immobilier FHA, vous devrez généralement remplir les conditions d'éligibilité suivantes :

- Le domicile doit être votre résidence principale

- Aucune saisie au cours des trois dernières années

- Acompte minimum de 3,5%, si votre pointage de crédit est de 580 ou plus

- Acompte minimum de 10%, si votre pointage de crédit se situe entre 500 et 579

- Ratio dette/revenu (DTI) entre 43 % et 50 %

- Doit avoir une documentation qui démontre une histoire d'emploi stable

Dans le cadre du processus de souscription, les prêteurs vérifient souvent vos ratios DTI front-end et back-end. Votre ratio initial est le pourcentage de votre revenu mensuel brut qui va à vos dépenses de logement, comme votre hypothèque, impôts fonciers, et assurance habitation. Généralement, votre ratio front-end ne devrait généralement pas dépasser 31%.

Les prêteurs hypothécaires sont généralement plus préoccupés par votre ratio back-end, qui comprend vos paiements mensuels de dette, y compris les futurs versements hypothécaires, autres remboursements de prêts, paiements par carte de crédit, pension, et la pension alimentaire pour enfants. Généralement, vous aurez besoin d'un DTI back-end de 43% pour être éligible à un prêt FHA, mais dans certains cas, vous pourriez être approuvé avec un DTI aussi élevé que 50%.

Les prêts FHA nécessitent-ils une assurance hypothécaire?

Les emprunteurs sont tenus de payer une assurance hypothécaire FHA pour tous les prêts FHA afin de réduire le risque pour les prêteurs. Il y a une prime initiale de 1,75 % du montant du prêt qui est due à la clôture. Les emprunteurs paieront également des primes mensuelles d'assurance hypothécaire, qui totalisent entre 0,80% et 1,05% du solde du prêt par an.

Si vous n'êtes pas en mesure de payer les frais initiaux d'assurance prêt hypothécaire, vous pourriez peut-être transférer la prime dans votre prêt hypothécaire, selon le prêteur avec lequel vous travaillez. Noter, choisir cette option augmentera le montant du prêt et le coût global de votre prêt.

Pour les prêts FHA, vous ne serez pas admissible à la suppression automatique de l'assurance prêt hypothécaire à moins que votre prêt n'ait été contracté au plus tard le 13 juin, 2013. Pour être éligible, vous devez effectuer vos versements hypothécaires à temps pendant cinq ans et détenir au moins 22 % de la valeur nette de la propriété.

Si votre prêt FHA a commencé après le 13 juin, 2013, vous devrez vous refinancer vers un prêt conventionnel et avoir un ratio prêt/valeur ne dépassant pas 80 % afin d'abandonner votre assurance hypothécaire.

En quoi les prêts FHA diffèrent-ils des prêts conventionnels ?

En ce qui concerne les prêts FHA par rapport aux prêts conventionnels, les deux types de prêts diffèrent à plusieurs égards. Les prêts FHA nécessitent généralement une cote de crédit d'au moins 500, alors que vous aurez généralement besoin d'un score de 620 ou plus pour être admissible à un prêt conventionnel.

Aussi, Les prêteurs de la FHA peuvent accorder des prêts aux emprunteurs avec un acompte de 3,5% seulement, selon votre pointage de crédit. Bien que vous puissiez obtenir un prêt conventionnel avec 3% d'acompte, de nombreux prêteurs préfèrent que les acomptes soient beaucoup plus élevés, souvent jusqu'à 20 % du prix d'achat de la maison.

Les prêts conventionnels nécessitent également généralement une assurance hypothécaire si votre mise de fonds est inférieure à 20 %. Cependant, vous pouvez généralement annuler l'assurance hypothécaire d'un prêt conventionnel une fois que vous avez 20 % de la valeur nette de votre maison. Avec un prêt FHA, vous paierez les primes d'assurance hypothécaire pendant toute la durée de votre prêt, sauf si vous refinancez en un prêt conventionnel.

Les taux d'intérêt sur les prêts FHA varient selon le prêteur, et ils pourraient être une bonne option pour ceux qui ont une cote de crédit inférieure. Cependant, comme pour les autres types de prêts immobiliers, vous pourriez trouver de meilleurs taux d'intérêt sur les prêts FHA si votre crédit est solide.

Que vous souhaitiez un prêt FHA ou conventionnel, c'est une bonne idée de magasiner avec les meilleurs prêteurs hypothécaires pour trouver le meilleur taux et les meilleures conditions.

Pouvez-vous obtenir un prêt FHA pour un immeuble de placement?

Une exigence pour les prêts FHA est que l'acheteur doit vivre dans la maison qu'il achète comme résidence principale. En tant que tel, Les prêts FHA ne peuvent pas être utilisés pour financer un immeuble de placement dans lequel vous ne prévoyez pas de vivre, maison de vacances, deuxième maison, ou un bien locatif.

Cependant, la FHA vous permet d'obtenir un prêt FHA pour une propriété comportant jusqu'à quatre unités si vous envisagez d'y vivre. En faisant d'un logement votre résidence principale, vous satisferez à l'exigence d'occupation par le propriétaire pour les prêts FHA. Vous pouvez ensuite louer les autres unités pour un revenu si vous le souhaitez.

Avez-vous besoin d'un bon crédit pour un prêt FHA ?

Vous pourriez être admissible à un prêt FHA même si vos scores FICO se situent dans des plages de crédit médiocres (moins de 580) ou justes (entre 580 et 669).

Si votre pointage de crédit est de 580 ou plus, vous pourriez être admissible à un prêt FHA avec un acompte de 3,5%. Vous pourriez également être en mesure de vous qualifier avec un score FICO aussi bas que 500 si vous mettez au moins 10%.

Pouvez-vous obtenir un prêt FHA après une forclusion ou une faillite ?

Il pourrait être possible d'obtenir un prêt FHA, même si vous avez des problèmes de crédit comme une saisie ou une faillite. Pour être admissible à un prêt assuré par la FHA, vous devez être au moins trois ans retiré d'une forclusion. Vous pourriez également être admissible à un prêt FHA si vous avez effectué un an de paiements à temps lors d'une faillite du chapitre 13 ou deux ans après une faillite du chapitre 7.

En outre, vous devez reconstruire votre crédit pour répondre aux exigences de la FHA.

Les prêts FHA sont-ils une bonne option pour les acheteurs d'une première maison ?

Au cours de l'exercice 2020, la FHA a émis 817, 837 prêts hypothécaires aux acheteurs de maison, les accédants à la propriété représentant 83,1 % de ces prêts. Les prêts FHA peuvent être une bonne option pour les acheteurs d'une première maison, en grande partie en raison de leur faible mise de fonds et de leurs exigences en matière de pointage de crédit.

Les prêts FHA pourraient également profiter aux acheteurs d'une première maison avec moins d'antécédents d'emploi. Même si vous devez avoir deux ans d'expérience professionnelle, tout ne doit pas nécessairement être avec le même employeur. Les prêts conventionnels peuvent avoir des exigences plus strictes liées aux antécédents professionnels.

Quelles sont les limites de prêt de la FHA pour 2021?

En décembre 2020, la FHA a annoncé de nouvelles limites de prêt pour les achats de maisons unifamiliales en 2021. Le «plancher» national dans les zones à faible coût est de 356 $, 362, alors que le « plafond » dans les zones à coût élevé est de 822 $ 375. Pour connaître les limites de prêt FHA dans votre région, utilisez cet outil FHA Mortgage Limit du U.S. Department of Housing and Urban Development (HUD).

Il existe quelques exceptions à ces limites de prêt FHA. Par exemple, le FHA Energy Efficient Mortgage (EEM) pourrait permettre aux emprunteurs de financer des projets de rénovation domiciliaire en plus de leurs prêts hypothécaires, même si le coût des améliorations admissibles fait que le prêt total dépasse les limites. Veuillez vous référer à cette fiche d'information pour plus de détails.

Devez-vous payer les frais de clôture avec les prêts FHA ?

Vous devez payer les frais de clôture avec les prêts FHA, cependant, il pourrait y avoir des options pour alléger le fardeau. Par exemple, vous pourriez être en mesure de transférer la plupart ou la totalité de vos frais de clôture dans votre prêt, selon le prêteur avec lequel vous travaillez.

Vous pouvez également utiliser des dons ou des subventions pour couvrir les frais de clôture. Par exemple, vous pourriez recevoir de l'argent en cadeau d'un membre de votre famille ou une subvention spéciale dans le cadre d'un programme d'achat d'une première maison dans votre état.

En vertu des règles de la FHA, le vendeur ou un autre tiers pourrait également payer des frais de clôture jusqu'à 6% du prix de la propriété. Il pourrait donc être possible de négocier cela dans votre achat.

Comment demander un prêt FHA ?

Voici comment obtenir un prêt auprès d'un prêteur approuvé par la FHA. La première étape consiste à trouver un prêteur avec lequel vous souhaitez travailler. Selon le prêteur, vous pouvez soit demander un prêt en personne, soit faire une demande en ligne. Avant de commencer la demande de prêt, recueillir des informations essentielles telles que :

- Formulaires W-2 ou autres documents prouvant l'emploi au cours des deux dernières années

- Vos deux derniers talons de paie

- Autres sources de revenus (Sécurité sociale, invalidité, locations, etc.)

- Deux ans de déclarations fiscales

- Relevés bancaires et d'investissement

- Une liste des dettes et des mensualités minimales

- Vos coordonnées

- Numéro de sécurité sociale

- Comptes de profits et pertes si vous êtes indépendant

En bout de ligne

La FHA n'émet pas de prêts directement. Au lieu, ils travaillent avec des prêteurs partenaires. Un prêt FHA peut être une bonne option pour les emprunteurs à revenu faible à modéré qui souhaitent profiter d'acomptes et de taux d'intérêt plus bas, entre autres avantages.

Cependant, Les prêts FHA peuvent entraîner des coûts plus élevés que les autres types de prêts. Par exemple, une assurance hypothécaire sera requise pendant toute la durée de votre prêt. Comme pour les autres prêts hypothécaires, il est judicieux de magasiner pour vous assurer d'obtenir le meilleur taux d'intérêt et les meilleures conditions possibles.

dette

- Dette unitranche

- Comment rembourser une dette de 25 000 $ en utilisant des méthodes éprouvées

- Différents types de prêts-cadeaux et leur fonctionnement

- 4 raisons d'obtenir un prêt personnel à court terme

- La décennie difficile du Mozambique :trois leçons pour éclairer les prochaines étapes

- Quoi de mieux :moins de dettes ou plus d'économies ?

-

Les frais BTC sont bon marché AF en ce moment… si vous n'êtes pas pressé

Les frais BTC sont bon marché AF en ce moment… si vous n'êtes pas pressé Avec Bitcoin (BTC), vous pouvez payer plus pour accélérer votre transaction. Ici, en 2019, si cela ne vous dérange pas dattendre, vous pouvez envoyer du BTC pour environ un centime. Pendant ce temps, ...

-

Ce que la retraite signifie pour les baby-boomers,

Ce que la retraite signifie pour les baby-boomers, Génération X, Millennials La planification de la retraite a tellement changé au fil des ans. Pour nos parents et grands-parents, à 65 ans, votre employeur a organisé une fête de retraite pour vous e...

-

La volatilité des marchés obligataires devrait augmenter en 2019

La volatilité des marchés obligataires devrait augmenter en 2019 Ton Vintage/Shutterstock Lincertitude est le thème lorsquil sagit de prévoir les bons du Trésor américain en 2019, et la direction de ces obligations dÉtat super sûres a un impact sur toutes les aut...

-

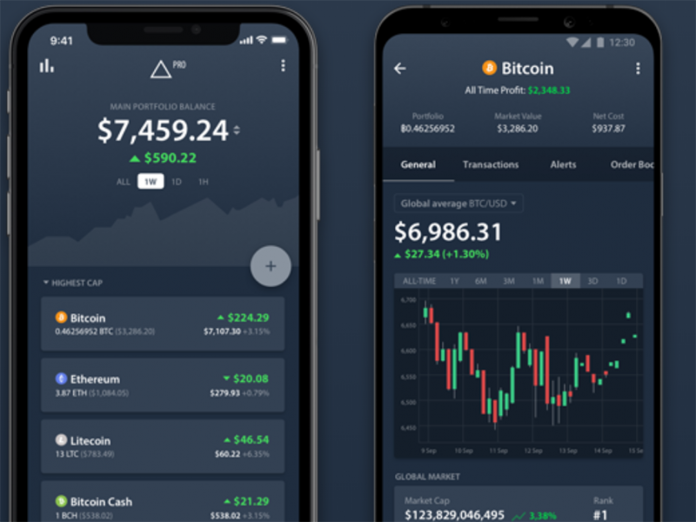

6 des meilleures applications de trading Crypto en 2020

6 des meilleures applications de trading Crypto en 2020 Lévolution de lindustrie de la crypto-monnaie et plusieurs méthodes génératrices de revenus rentables ont attiré de nombreuses personnes dans le trading. Cela a conduit à une augmentation des sites We...