Les inconvénients du trading à terme

Le blé est l'une des nombreuses possibilités de négociation à terme.

Le blé est l'une des nombreuses possibilités de négociation à terme. Le trading de contrats à terme est attrayant en raison de la gamme diversifiée de produits de base et de produits financiers avec des contrats à terme et du marché très liquide de nombreux contrats à terme. Les traders à terme peuvent réaliser des bénéfices sur des mouvements à court et moyen terme de matières premières comme le maïs, soja, huile et essence, ainsi que des indices boursiers, taux d'intérêt, change et obligations. Pour les commerçants nouveaux ou inconnus, cependant, il y a certains inconvénients distincts au trading à terme.

Danger d'effet de levier

Les contrats à terme peuvent être achetés ou vendus avec un dépôt de marge qui est généralement de 5 à 10 % de la valeur du contrat. Cela signifie que les contrats à terme fournissent un ratio de levier de 10 pour 1 à 20 pour 1 sur le mouvement des prix de la matière première ou de l'instrument sous-jacent. Si un trader choisit la mauvaise direction pour un contrat à terme, il peut perdre une grande partie ou la totalité du dépôt de marge en très peu de temps. Le niveau élevé d'effet de levier offert par le trading à terme est une arme à double tranchant, et le trader doit pouvoir surveiller ses transactions à tout moment et être prêt à clôturer les transactions avant que les pertes ne deviennent trop importantes.

Produits compliqués

Les contrats à terme sont compliqués et peuvent être difficiles à comprendre pour les nouveaux traders. Chaque contrat a une taille différente et des montants de mouvement de prix différents. Par exemple, un contrat de maïs est pour 5, 000 boisseaux de maïs et un changement de prix valent 12,50 $; le pétrole brut est pour 1, 000 barils et une tique vaut 10 $; Les contrats de bons du Trésor à 10 ans sont de 100 $, 000 et une coche vaut 15,625 $. Les commerçants doivent également comprendre les dates de négociation finales et les options de livraison possibles. Les contrats à terme sont également négociés uniquement avec des courtiers enregistrés auprès de la Commodity Futures Trading Commission, et ne peuvent pas être négociés avec des courtiers en valeurs mobilières ordinaires.

Limites de prix

De nombreux produits de base ont une limite quotidienne sur la façon dont le prix peut changer. Si la valeur d'une marchandise change rapidement, il atteindra rapidement le prix limite chaque jour et les traders ne pourront pas continuer à négocier. Un trader à terme qui est pris du mauvais côté d'un trade faisant des mouvements de limites tous les jours peut être bloqué dans le contrat avec peu d'options pour arrêter les pertes.

Dépôt de marge important pour les nouveaux commerçants

Les contrats à terme portent sur de grandes quantités de la marchandise ou de l'instrument sous-jacent. Même si l'exigence de marge est un petit pourcentage de la valeur du contrat, le montant en dollars peut être important pour les nouveaux investisseurs. Par exemple, le dépôt de marge sur un contrat S&P 500 est de 28 $, 125. Même le contrat e-mini S&P 500 nécessite un dépôt initial de 5 $, 625. Ces montants peuvent être trop importants pour le nouveau trader essayant d'apprendre le trading à terme.

investir

- Les inconvénients des intermédiaires financiers

- Les avantages et inconvénients de la désintermédiation

- Les inconvénients des options d'achat d'actions

- Bitcoin Futures Trading Annoncé

- Une introduction au trading de contrats à terme sur l'argent

- Négocier sur les marchés des matières premières douces

- Les risques du trading automatique

- Négocier des contrats à terme sur l'argent

- Trading de contrats à terme sur Bitcoin

-

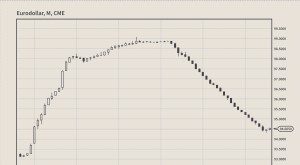

Négocier des contrats à terme sur Eurodollar

Négocier des contrats à terme sur Eurodollar Facilement confondu avec la paire de devises EUR/USD ou les contrats à terme euro forex, les eurodollars nont rien à voir avec la monnaie unique européenne qui a été lancée en 1999. Les eurodollars so...

-

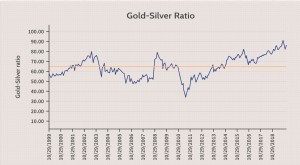

Négocier le ratio or-argent

Négocier le ratio or-argent Pour les passionnés de biens durs, le rapport or-argent est un langage courant. Pour linvestisseur moyen, il représente une métrique obscure qui est tout sauf bien connue. Le fait est quun potentiel d...