Impôt sur le revenu canadien expliqué

La fameuse citation de Benjamin Franklin est certainement vraie au Canada.

« Dans ce monde, rien ne peut être dit avec certitude, sauf la mort et les impôts, "

Les impôts du Canada sont aussi abondants que nos lacs. Il y a d'abord une multitude de taxes sur la consommation, comme la taxe de vente, taxe de cession immobilière, taxe sur l'alcool, taxe sur l'essence et tarifs douaniers sur les marchandises importées. Ensuite, il y a les impôts sur les actifs, comme les taxes foncières et les autocollants de voiture. Et enfin, il y a un impôt sur le revenu.

Qu'est-ce que l'impôt sur le revenu ?

Pour presque chaque dollar que vous gagnez, vous devez déposer une partie dans les coffres du gouvernement.

Il n'en a pas toujours été ainsi. Avant la Première Guerre mondiale, le Canada était un paradis non imposable. Contrairement à l'Angleterre ou aux États-Unis, le Canada était fier de son régime sans impôt fédéral et le considérait comme un moyen d'attirer des immigrants qualifiés dont on avait désespérément besoin, investisseurs et capitalistes. Au lieu, le gouvernement gagnait de l'argent principalement en vendant des ressources naturelles et en facturant des droits de douane élevés sur les marchandises importées.

Mais en 1917, le ministre des Finances de l'époque, Sir Tomas White, a mis en œuvre la loi sur l'impôt sur le revenu pour payer la Première Guerre mondiale et a demandé qu'elle soit révisée après la guerre.

Mais une fois mis en œuvre, le gouvernement n'a pas pu abandonner ce nouveau flux de revenus rentable et nous l'avons depuis lors.

Alors que l'impôt sur le revenu peut nous sembler naturel et inévitable aujourd'hui, il a rencontré une résistance à l'époque et considéré comme un fardeau important.

Lorsque les impôts sur le revenu ont été introduits pour la première fois, les célibataires avaient une exemption personnelle de 24 $, 500 en dollars d'aujourd'hui, alors que les personnes mariées avaient une exemption de 50 $, 000. Sur ces montants, ils n'étaient taxés que de 4 %.

Désormais, les personnes mariées et célibataires bénéficient d'exemptions personnelles fédérales identiques, à environ 13 $, 230. Le taux d'imposition fédéral le plus élevé est de 33 % et lorsque nous ajoutons les taux d'imposition provinciaux, le taux marginal total d'imposition atteint désormais 53,53 %.

Étonnamment, 33 % ou 9 millions de Canadiens ne paient aucun impôt sur le revenu. La meule tombe sur les cous sur les 67%, ou 18,4 millions de Canadiens qui le font. Pour eux, l'impôt sur le revenu est probablement l'un des postes les plus coûteux de leur budget.

Collectivement, les impôts rapportent maintenant environ 265 milliards de dollars par an à notre gouvernement, qui représente environ 50 % de son chiffre d'affaires total.

Mais ils le paient sans (beaucoup) se plaindre car c'est le prix de la vie dans l'un des plus développés, nations prospères de tous les temps. Comme Oliver Wendell Holmes, le juge de la Cour suprême des États-Unis du XIXe siècle a déclaré :« Je déteste payer des impôts. Mais j'aime la civilisation qu'ils me donnent.

L'Agence du revenu du Canada (ARC) perçoit cet argent pour payer les dépenses de fonctionnement et la prestation des services du gouvernement. Les impôts sont la raison pour laquelle nous avons l'armée, la police, bibliothèques, lyceés, hôpitaux, routes, prison, et la SRC. Le gouvernement a également choisi de redistribuer une grande partie de ces impôts aux Canadiens à faible revenu et vulnérables sous forme de prestations pour enfants, l'assurance-emploi, Sécurité de la vieillesse, et l'aide sociale.

Comment fonctionne l'impôt sur le revenu au Canada

Vous êtes tenu de déclarer vos revenus à l'ARC chaque année en produisant des documents connus sous le nom de déclaration de revenus. Dans cette déclaration, vous devez énumérer toutes vos sources de revenu et indiquer votre admissibilité à toute déduction ou crédit.

Le système fiscal est basé sur la confiance. Bien que l'ARC soit au courant de certains de vos revenus, ils comptent principalement sur les citoyens pour déclarer eux-mêmes leur revenu total avec précision.

C'est grave de truquer ou de tricher sur vos impôts - notre système s'effondrerait si nous ne payions pas tous notre juste part. Plus, l'ARC s'attaque maintenant aux fraudeurs. Il a mis de côté 444,4 millions de dollars sur cinq ans pour aider à retrouver 2,6 milliards de dollars d'impôts supplémentaires qui, selon lui, n'ont pas été payés.

L'ARC vous recommande de produire une déclaration même si vous ne gagnez pas d'argent.

Rappelez-vous comment nous avons dit que notre gouvernement redistribue les impôts à certains Canadiens? Eh bien, ils déterminent votre éligibilité à ces régimes de redistribution en fonction de votre déclaration de revenus. Donc, si vous ne déclarez pas vos impôts, vous risquez de manquer d'argent gratuit. Certains paiements auxquels vous pourriez avoir droit incluent :

-

Prestation fiscale pour enfants

-

Crédit pour TPS/TVH

-

Supplément de revenu garanti

La date limite pour payer vos impôts sur le revenu

La date limite pour payer les impôts, pour ceux qui gagnent assez pour le faire, peut être déroutant parce que la date à laquelle vous devez payer ne correspond pas toujours à la date à laquelle vous devez produire.

Les personnes salariées ont la même date de paiement et de dossier :le 30 avril. C'est parce que leurs impôts sont généralement prélevés à la source, sur chaque chèque de paie, et ainsi leur calcul d'impôt est plus simple.

Les travailleurs indépendants doivent payer tous les impôts dus au plus tard le 30 avril, mais ils ont jusqu'au 15 juin pour produire leur déclaration. C'est probablement parce que leurs impôts sont plus compliqués - ils sont responsables de mettre de l'argent de côté tout au long de l'année, tenir des livres organisés et pour stocker des preuves de dépenses.

Les grandes sociétés doivent payer les impôts dus deux mois après la fin de leur année, tandis que les petites entreprises canadiennes ont jusqu'à trois mois après la fin de leur année. Cependant, ils ont jusqu'à six mois après la fin de leur année pour produire leurs impôts. Parfois, la fin de l'exercice d'une société coïncide avec l'année civile.

L'ARC facture des frais pour les déclarants en retard :5 % de votre solde dû plus 1 % supplémentaire pour chaque mois de retard.

Taux d'impôt sur le revenu au Canada

Le Canada a un régime fiscal progressif, ce qui signifie que plus vous gagnez, plus vous payez.

Sous ce système, l'argent est divisé en tranches de revenu qui déterminent le taux d'imposition applicable. Une erreur courante consiste à supposer que tous les revenus sont facturés au taux de sa tranche d'imposition la plus élevée. En réalité, nous sommes facturés au fur et à mesure, ce qui signifie que vous payez d'abord le taux dans la tranche la plus basse et ne payez que le taux le plus élevé pour chaque dollar supplémentaire. C'est ce qu'on appelle aussi votre taux marginal d'imposition.

Par exemple, si vous gagnez 1 $, vous paierez 10 %. Mais sur le deuxième dollar, vous devrez payer 20%. Et au troisième dollar, vous serez accroché pour 30%. Mais vous n'avez jamais à payer 30 % de 3 $. Au lieu, vous avez payé un total de seulement 0,60 $, ce qui correspond à un taux d'imposition moyen de seulement 20 %.

Certains trouvent ce système gradué juste, tandis que d'autres pensent que cela pèse sur les travailleurs acharnés, pénalise le succès, et décourage la prospérité.

Les entreprises sont l'exception à ce système, toutefois. Ils doivent payer un impôt forfaitaire au lieu d'un impôt progressif. La taxe forfaitaire pour les petits, sociétés privées canadiennes, par exemple, plafonne à 15 % (taux fédéral de 9 % plus jusqu'à 6 % de plus au niveau provincial, peu importe combien ils gagnent).

Les taux d'imposition progressifs peuvent être extrêmement déroutants, car les tranches d'imposition ne dépendent pas uniquement du montant gagné, elles dépendent également de la provenance de l'argent. Plus, Ottawa et chaque province ont une tranche d'imposition complètement différente. Vous devez additionner les deux pour obtenir le taux total.

Certains Canadiens sont surpris d'apprendre que tous les revenus ne sont pas traités de la même manière. Pour favoriser la croissance économique, le gouvernement accorde généralement un allégement fiscal à l'argent gagné en vendant un investissement — les gains en capital sont facturés à la moitié du taux habituel. Et pour favoriser l'emploi et le développement, petites entreprises canadiennes, Comme nous l'avons dit, ont des taux d'imposition extrêmement bas. Les taux d'imposition les plus élevés sont appliqués aux salaires et traitements.

L'ARC fait la distinction entre ces six types de sources de revenu :

-

Autres revenus (y compris l'emploi et les intérêts)

-

Les gains en capital

-

Dividendes déterminés (de gros, sociétés publiques canadiennes)

-

Dividendes non déterminés (de petites sociétés canadiennes)

-

Revenu général des sociétés

-

Revenu des petites entreprises

Donc, par exemple, disons que vous avez gagné 50 $, 000 en revenu d'emploi, et vous habitez en Ontario. C'est dans la deuxième tranche d'imposition à la fois fédérale et provinciale.

Le gouvernement fédéral vous facture 15 % sur les premiers 48 $, 535 tu as fait, moins l'exemption fédérale de 13 $, 229, puis 20,5% sur le montant restant. L'Ontario vous facture 5,05 % sur les premiers 44 $, 740, moins l'exemption provinciale de 10 $, 783, et 9,15 % sur le montant restant. C'est ce que nous voulons dire lorsque nous disons que plus vous gagnez, plus vous payez.

Ou, disons que vous avez vendu une action porte-bonheur et gagné 50 $, 000. Cela serait considéré comme un gain en capital, qui est taxé à la moitié du taux normal. Donc, Ottawa ne facturerait que 7,05 % sur les premiers 48 $, 535 et 10,25 % sur le montant restant L'Ontario vous facturerait 10,03 % sur les premiers 44 $, 740 et 12,08 % sur ce qui reste.

Le régime fiscal est établi de telle sorte que si vous gagnez 50 $, 000 de dividendes déterminés et aucun autre revenu et que vous vivez en Ontario, vous ne paieriez presque aucun impôt. L'argent des dividendes est considéré comme ayant déjà fait son devoir, puisqu'il provient du bénéfice après impôt des sociétés.

Revenu non imposable

Heureusement, tous les revenus ne sont pas imposables. Voici quelques exemples de revenus qui sont imposés au Canada :

Les revenus sur lesquels nous sommes tenus de payer des droits comprennent :

-

Revenu d'emploi

-

Revenu d'un travail indépendant moins dépenses

-

Dividendes

-

L'intérêt

-

Les revenus de la vente d'actions, obligations ou un immeuble de placement

-

Revenu de retraite

-

Retraits des REER

-

Revenus étrangers

-

Revenu de l'entreprise moins dépenses

Les revenus exonérés d'impôts comprennent :

-

La plupart des gains de loterie

-

La plupart des successions et donations

-

Paiement des allocations familiales

-

Crédit pour TPS/TVH

-

Paiements d'une police d'assurance-vie

-

Bourses scolaires

-

Retraits du CELI

-

Indemnité de grève d'un syndicat

Comment réduire votre impôt sur le revenu

Payer ce que vous devez en impôts sur le revenu est un devoir civique. Mais il n'y a aucune raison de payer un centime de plus que nécessaire. Trouver des moyens de réduire votre revenu imposable n'est pas seulement légal, mais financièrement responsable. Les stratégies pour y parvenir vont du simple et du commun — maximiser les déductions — à l'élaboré et à l'ésotérique — comme l'achat d'actions accréditives. Finalement, un bon comptable sera la meilleure personne pour vous aider à trouver des économies d'impôt dans votre situation particulière.

Mais voici quelques idées :

1. Changez vos sources de revenus

Comme nous l'avons évoqué précédemment, notre gouvernement accorde un traitement préférentiel à certains types de revenus. Les revenus d'emploi et les intérêts portent le fardeau le plus lourd, tandis que les gains en capital et les dividendes sont à peine touchés. Au lieu de compter sur un emploi et de mettre des fonds dans un compte d'épargne, beaucoup de gens essaient d'investir. Si vous pouvez gérer, à long terme, pour transférer les revenus excédentaires de votre salaire dans un portefeuille d'investissement, vous pourrez mettre une grande partie de vos fonds à l'abri des impôts.

2. Passer de l'entreprise individuelle à la constitution en société

Si vous êtes indépendant ou avez une petite entreprise, envisager de passer d'une entreprise individuelle à une société par actions. Bien que l'incorporation s'accompagne d'exigences de conformité plus strictes et d'une déclaration de revenus plus délicate, cela pourrait faire baisser considérablement votre taux d'imposition. En Ontario, par exemple, les hauts revenus passeraient d'un taux marginal d'imposition de 53,5% à seulement 13,5%. C'est seulement à l'intérieur de la société bien sûr - une fois que vous transférez les fonds et vous payez un salaire ou un dividende, vous devrez payer des impôts sur le revenu à votre taux marginal habituel. Cette stratégie ne vous fera économiser de l'impôt que si vous gagnez suffisamment pour pouvoir conserver des revenus au sein de l'entreprise. Parlez à un comptable professionnel pour voir si votre petite entreprise peut bénéficier de cette tactique.

3. Reporter les impôts

Il existe un concept de planification financière qui stipule que l'argent d'aujourd'hui est toujours meilleur que l'argent de demain. Donc, s'il existe un moyen de reporter le paiement des impôts à demain, vous devriez toujours profiter de cette opportunité. C'est parce que l'argent peut croître avec le temps, et plus vous avez d'argent, plus vite il peut croître. Payer des impôts entrave ce processus.

Le moyen le plus évident de reporter l'impôt est de mettre des fonds et d'investir dans votre REER. L'argent peut fructifier à l'abri de l'impôt jusqu'à ce que vous retiriez des fonds à la retraite. Alors que finalement vous devrez payer le joueur de cornemuse, votre taux d'imposition marginal sera, espérons-le, inférieur à celui de vos premières années de travail. Vous pouvez faire la même chose dans votre CELI. Même si vous cotisez avec des fonds après impôt, l'argent une fois à l'intérieur pourra aussi pousser librement, loin de la longue portée de l'ARC.

Pour les investisseurs et les propriétaires de petites entreprises, une façon courante de reporter les impôts est de laisser de l'argent à l'intérieur d'une société le plus longtemps possible. Si vous possédez un immeuble de placement, vous pouvez amortir l'amortissement chaque année, ce qui retarde le paiement des impôts jusqu'à ce que vous vendiez réellement la propriété.

Comme tu peux le voir, il y a encore une certaine marge de manœuvre dans le code des impôts pour reporter vos obligations fiscales et mieux utiliser votre argent.

4.Maximiser toutes les déductions

Les déductions fonctionnent en réduisant vos revenus, espérons-le suffisamment pour vous faire baisser une tranche d'imposition.

Les déductions typiques comprennent les dons de bienfaisance, frais médicaux, cotisations syndicales, Cotisations REER, frais de garde d'enfants, et les pertes en capital.

Comment calculer l'impôt sur le revenu

Le calcul exact de votre impôt sur le revenu n'est pas une tâche facile. Le système fiscal canadien est un dédale de codes déroutants, 1,1 million de mots, cela embrouille même parfois les agents des centres d'appels de l'ARC. (Un audit a révélé que près de 30 % des réponses données aux contribuables par ces agents étaient fausses.)

Une estimation approximative de l'impôt peut être faite en calculant d'abord votre revenu total moins les déductions applicables. Ensuite, multipliez simplement vos revenus, par source, par son taux marginal d'imposition approprié.

Pour obtenir un devis, utilisez un calculateur d'impôt en ligne.

Comment payer l'impôt sur le revenu en ligne

Vous pouvez déposer à la main, le papier à l'ancienne, ou via un service gratuit ou payant en ligne. De nombreux Canadiens choisissent de confier le travail à un comptable, même si apprendre à faire ses propres impôts peut sembler tout un exploit, comme si vous veniez de déchiffrer une sorte de cryptogramme, 1, 412 pages.

Vous pouvez payer vos impôts en envoyant un chèque, ou en entrant dans n'importe quelle grande banque avec un chèque.

-

Si vous préférez payer en ligne, vous avez trois options :

-

Payez via la banque en ligne. Configurez simplement l'ARC en tant que bénéficiaire de la facture via votre banque

-

Payez directement à l'ARC avec une carte de débit via « Mon paiement »

-

Utilisez un service tiers pour payer avec une carte de crédit ou PayPal.

investir

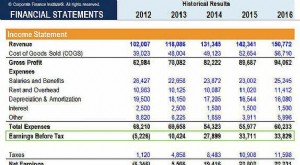

- Comment savoir ce qu'une entreprise a payé en impôts

- Que sont les tranches d'imposition canadiennes?

- Soyez conscient de la fiscalité lorsque vous investissez

- Se préparer à l'impôt sur le revenu à la retraite

- Revenu brut expliqué

- Revenu de retraite canadien moyen

- Trouver des informations financières dans votre déclaration de revenus

- Types d'impôts :le système fiscal américain expliqué

- Tax time :Votre dictionnaire fiscal expliqué simplement

-

Qu'est-ce que le revenu annualisé ?

Qu'est-ce que le revenu annualisé ? Le revenu annualisé fait référence à une estimation du revenu total généré pendant une année. Il est calculé à partir de données partielles, et donc, le revenu généré représente une estimation du mont...

-

Qu'est-ce que le bénéfice avant impôt (EBT) ?

Qu'est-ce que le bénéfice avant impôt (EBT) ? Bénéfice avant impôt, ou revenu avant impôt, est le dernier sous-total trouvé dans le compte de résultat. Le bénéfice avant le revenu netRevenu netLe revenu net est un poste clé, non seulement dans le...