Coronavirus :le Canada peut-il gérer fiscalement les événements du « cygne noir » ?

Les gouvernements fédéral et provincial ont annoncé des mesures de dépenses d'urgence massives pour atténuer les difficultés financières auxquelles de nombreux Canadiens sont confrontés en raison de la pandémie de COVID-19.

Des dépenses rapides et importantes sont nécessaires. Cependant, les deux paliers de gouvernement devront emprunter massivement pour payer ce soutien financier.

Les chiffres du Bureau parlementaire du budget indépendant indiquent un déficit du budget fédéral de 2021 de 90 milliards de dollars de plus que prévu initialement, tandis que les trois plus grandes provinces fourniront jusqu'à 25 milliards de dollars d'aide supplémentaire.

Le premier ministre Justin Trudeau a récemment rassuré les Canadiens que le gouvernement fédéral était financièrement en forme pour aider les personnes et les entreprises durement touchées par la pandémie.

Trudeau a déclaré « nous sommes dans une position enviable d'avoir une importante puissance de feu fiscale disponible pour vous soutenir ». Il a ensuite déclaré que « nous sommes le pays du G7 avec le ratio dette/PIB le plus bas, » suggérant que le Canada peut emprunter comme prévu sans que cela ne mette en péril notre future situation financière.

Deux questions critiques

Il y a deux questions clés auxquelles répondre concernant la viabilité budgétaire de notre pays lorsqu'il s'agit de faire face à ce moment du cygne noir, qui est défini comme un événement imprévisible avec des conséquences potentiellement profondes.

Quelle est notre capacité à fournir un soutien financier significatif à court terme aux Canadiens dans le besoin? Et à quelle vitesse notre économie se redressera-t-elle lorsque l'activité économique reprendra, permettre aux gens d'être embauchés et d'imposer les bénéfices?

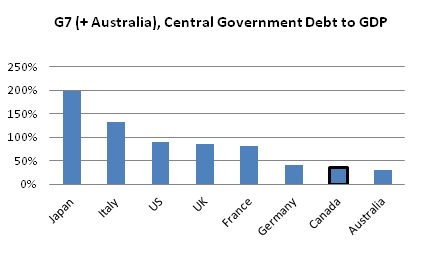

En utilisant les données 2018 du Fonds monétaire international, nous pouvons comparer le classement du Canada en termes de ratio de la dette au PIB du gouvernement fédéral. Le graphique montre que la dette du gouvernement fédéral par rapport à notre taille économique est la plus faible du G7, mais pas l'Australie, qui est de taille comparable mais pas dans le G7. A première vue, cela suggère que le Canada a une plus grande capacité d'emprunt relative en cas de besoin.

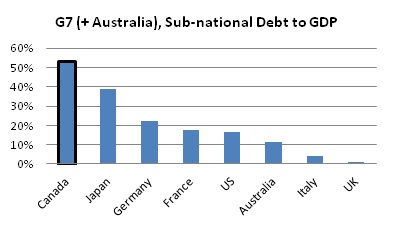

Les données ci-dessus, cependant, explique seulement l'endettement budgétaire du pays au niveau fédéral. Les gouvernements provinciaux empruntent également pour couvrir leurs besoins de dépenses. Bien que chaque province soit responsable de couvrir sa propre dette et ses intérêts, le fait est que le gouvernement fédéral devrait très probablement assumer la responsabilité si une province ne pouvait pas s'acquitter de ses obligations financières.

Cela étant, pour avoir une meilleure idée du montant de la dette de nos gouvernements, et quelle capacité d'emprunt nous avons par rapport aux autres, nous devons également tenir compte de la dette provinciale.

Une image troublante

Et là, le tableau est plus troublant. Emprunt du gouvernement, au niveau provincial (et municipal), est de loin le plus élevé du G7 plus l'Australie.

Si le gouvernement fédéral est considéré comme le garant final de la dette provinciale, alors notre situation budgétaire n'est pas aussi solide que le suggère notre premier ministre. Fitch, une grande agence de notation de crédit, tient compte à la fois de la dette provinciale et fédérale dans son évaluation de crédit. Sur la base des prévisions économiques pré-pandémiques, Fitch écrit que la dette fédérale et infranationale (principalement provinciale) du Canada « est plus élevée que celle des autres pays souverains notés AAA… et reste proche d'un niveau incompatible avec le statut AAA ».

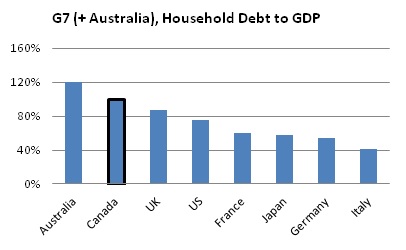

Le troisième élément à considérer est l'endettement des ménages. Si les ménages ont leur propre « puissance de feu fiscale, ” ils peuvent s'autofinancer en période troublée sans dépenses gouvernementales massives.

Le graphique ci-dessous compare le montant de la dette des ménages canadiens par rapport aux ménages du G7 et australiens. Nous avons les niveaux d'endettement des ménages les plus élevés après l'Australie. Malheureusement, l'endettement élevé des ménages entraîne des coûts d'emprunt fixes élevés. Combiné à une perte d'emploi soudaine, cela peut conduire à la ruine financière.

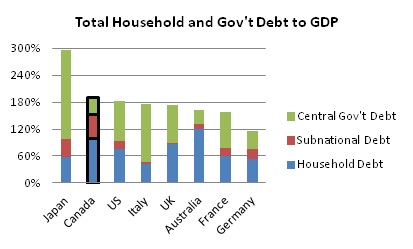

Pour compléter le tableau, comparons le niveau fédéral du Canada, emprunts des provinces et des ménages au G7 plus l'Australie. Le Canada se classe au deuxième rang, derrière le Japon, pour l'endettement global par rapport à la taille économique. En réalité, Le Canada se classe moins bien que l'Italie pour l'endettement global. Les données suggèrent que les niveaux d'emprunt, à la fois par le gouvernement et les ménages, sont actuellement élevés.

Certains pourraient prétendre que le gouvernement fédéral n'est techniquement pas responsable de la dette provinciale. C'est peut-être le cas. Cependant, l'histoire semble appuyer le gouvernement fédéral qui a renfloué les provinces dans le passé.

En 1936, la province de l'Alberta a fait défaut sur 42 millions de dollars de sa dette provinciale, seulement plus tard pour être renflouée par Ottawa.

Autour du même moment, Ottawa a également renfloué la Saskatchewan juste avant qu'ils ne fassent défaut. La Saskatchewan a de nouveau failli faire défaut en 1993 avant que le gouvernement fédéral ne se précipite pour apporter un soutien financier à la province.

Dans un article sur les emprunts provinciaux et municipaux, Les professeurs d'économie Richard Bird et Almos Tassonyi ont écrit que « … le gouvernement fédéral semblait s'être rendu implicitement responsable de toutes les dettes provinciales ».

Plus récemment, Walter Schroeder, le fondateur de l'agence de notation Dominion Bond Rating Service, a songé que « l'appel le plus facile que j'aurais jamais à faire en tant qu'évaluateur de la dette serait une faillite de Terre-Neuve. C'est une certitude."

En réalité, le 20 mars, Le premier ministre de Terre-Neuve-et-Labrador, Dwight Ball, a écrit dans une lettre à Trudeau que « ... tente de finaliser notre programme d'emprunt, à court et à long terme, ont échoué. » La Banque du Canada a par la suite accepté d'acheter les obligations de la province afin qu'elle puisse continuer à emprunter.

La nécessité de mettre de l'argent entre les mains des gens en raison des pertes d'emplois massives est réelle et nécessaire.

Bien que le Canada ait actuellement la capacité d'emprunter pour atténuer les difficultés financières causées par la COVID-19, notre jour de bilan fiscal approche, plutôt tôt que tard. Un point de basculement sera atteint et les gouvernements et les individus seront contraints de prendre des mesures qui seront à la fois personnellement et politiquement peu attrayantes.

Notre avenir pourrait consister en des déclassements de crédit par les agences de notation, ce qui nous obligera à payer des taux d'intérêt plus élevés sur notre dette. Les Canadiens devront également faire face à des impôts plus élevés et à une réduction des programmes gouvernementaux pour réduire notre position surendettée.

Planification des événements du cygne noir

Malheureusement, si la reprise économique prend du temps, la capacité du gouvernement d'offrir d'autres programmes de soutien aux Canadiens touchés sera considérablement limitée.

Quand la pandémie passera, fonctionnaires des finances au fédéral, les niveaux provincial et municipal devront tous reconsidérer objectivement nos politiques d'endettement, y compris les déficits budgétaires et les dépenses de programme et statutaires. La planification budgétaire régulière devra inclure d'éventuels événements de cygne noir.

Tout comme le gouvernement maintient des stocks nationaux de fournitures médicales sur lesquels il peut puiser en cas d'urgence, Le Canada doit se doter d'une capacité d'emprunt de réserve, c'est-à-dire la capacité d'emprunter en temps de crise tout en évitant une douloureuse gueule de bois, post-crise.

Les trois niveaux de gouvernement doivent donner la priorité à la réduction du niveau d'endettement du pays.

Le Canada devra faire face à de futurs chocs économiques, que ce soit par des pandémies, catastrophes naturelles ou récessions économiques. Bien que de tels événements puissent entraîner des coûts humains inévitables, le gouvernement sera en mesure d'offrir un soutien économique significatif aux personnes les plus touchées tout en permettant à l'économie de se redresser le plus rapidement possible.

dette

- Rembourser la dette peut offrir les meilleurs rendements

- Trouvez un cabinet de consolidation de dettes en qui vous pouvez avoir confiance

- Chapitre 7 Faillite :Dettes qui peuvent être acquittées

- Que peuvent faire les avocats en règlement de dettes pour vous ?

- Comment la consolidation de dettes de crédit peut devenir compliquée

- 9 choses qu'un créancier peut et ne peut pas faire pour recouvrer une dette

- Comment le règlement de vos dettes peut entraîner une augmentation des impôts

- Comment puis-je hiérarchiser mes paiements de dette ?

- Puis-je négocier avec des agents de recouvrement ?

-

Comment gérer les dettes de carte de crédit lorsque vous êtes au chômage

Comment gérer les dettes de carte de crédit lorsque vous êtes au chômage Comme si le chômage nétait pas à lui seul un coup dur, sendetter pendant quon na pas de travail peut aggraver les choses. Vous pourrez peut-être faire une pause dans les prêts étudiants fédéraux et mê...

-

7 façons d'être sans dette peut vous coûter cher

7 façons d'être sans dette peut vous coûter cher Ici chez Wise Bread, nous détestons généralement la dette. Devoir de largent aux banques et aux sociétés émettrices de cartes de crédit est généralement un moyen garanti de ne jamais atteindre la libe...