8 façons d'investir en toute confiance dans la retraite

Points clés à retenir

- Si vous avez vendu vos placements en raison des fluctuations du marché, réinvestir peut vous aider à remettre votre plan sur la bonne voie.

- Rester discipliné avec votre épargne et vos investissements est essentiel pour aider à rétablir les soldes de vos comptes et atteindre vos objectifs à long terme.

- Un plan financier est utile quand tout est en plein essor, mais c'est essentiel en période de ralentissement économique.

- Testez votre plan sous tension pour voir s'il correspond toujours à vos objectifs.

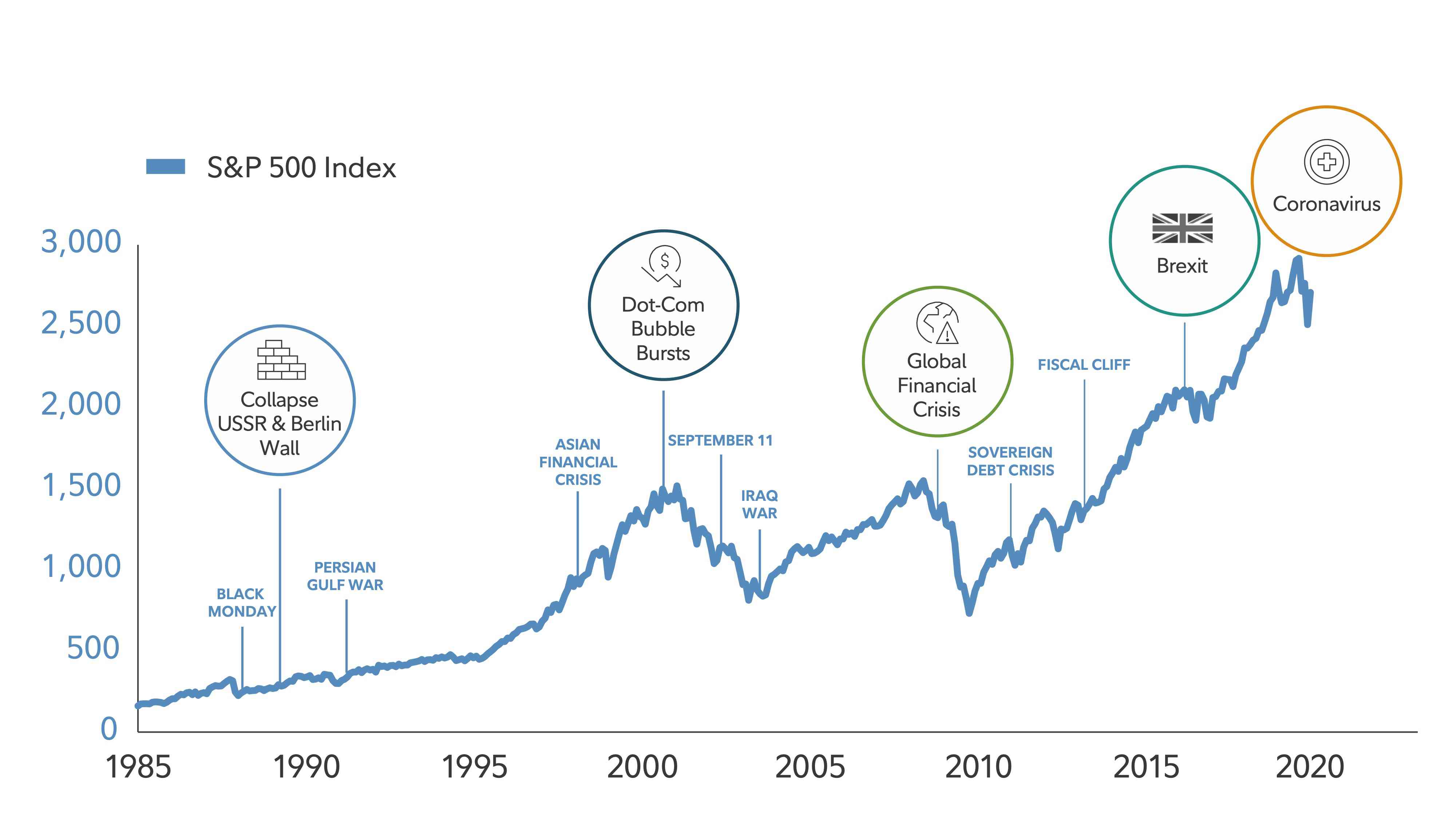

Le 24 février, lorsque le marché boursier américain a commencé à glisser, les investisseurs sont devenus nerveux. Avant le 23 mars, le S&P 500 était en baisse de 34% par rapport au plus haut de février. Émotionnellement, il était difficile de rester investi. Mais maintes et maintes fois, Les professionnels de la finance ont averti que la chute des marchés peut se transformer en un rien de temps lorsque les choses semblent à peine moins sombres que la veille.

Historiquement, chaque ralentissement sévère a finalement cédé la place à une nouvelle croissance.

Malgré les replis du marché, les stocks ont augmenté sur le long terme

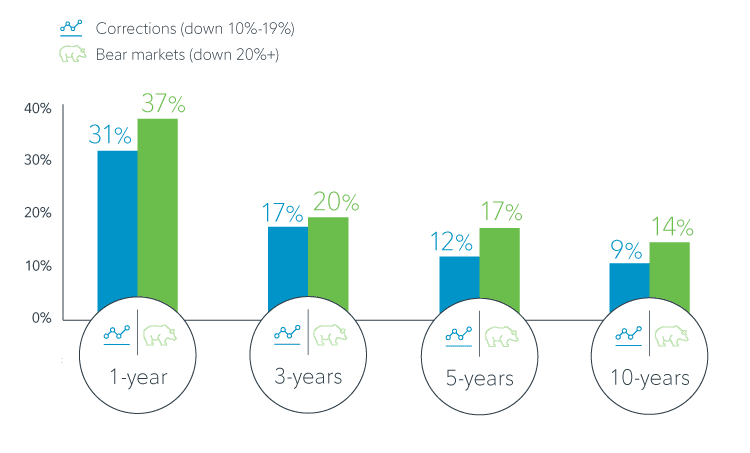

On ne sait pas ce qui se passera ensuite. Mais nous savons que ces modèles se sont déroulés de manière similaire lors des récents replis du marché. Des jours avec des pertes inimaginables ont parfois été suivis rapidement par des jours avec des gains importants. Finalement, le marché a historiquement traversé ces périodes et a continué à produire des rendements positifs, dont les plus importants surviennent souvent juste après de grosses ventes.

Rendements médians à la suite d'importantes liquidations boursières (1950-2010)

Étapes à considérer maintenant

Considérez ces 8 façons de vous assurer que votre plan financier est sur la bonne voie malgré les marchés baissiers afin que vous soyez en mesure de profiter de la croissance potentielle plus tard.

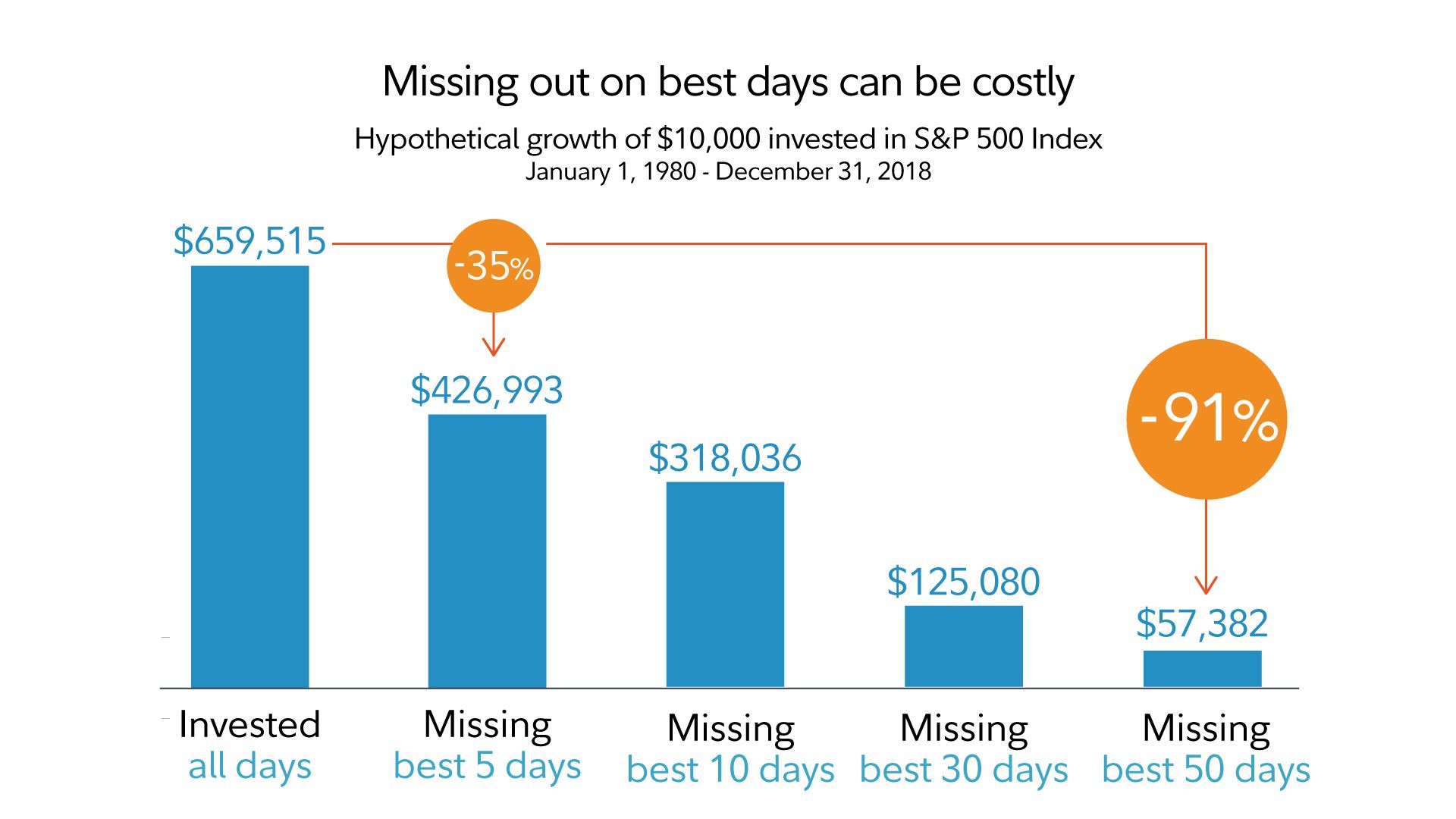

1. Essayez de rester discipliné dans vos investissements

Rester investi pendant les ralentissements peut sembler contre-intuitif, mais cela peut être essentiel pour profiter des rebonds potentiels et du potentiel de croissance à long terme du marché boursier. Ne rater que quelques-uns des meilleurs jours du marché peut saper le potentiel de rendement à long terme.

2. S'efforcer de maintenir un mix d'investissement diversifié

L'établissement et le maintien de votre allocation d'actifs diversifiée sont parmi les ingrédients les plus importants de votre potentiel de réussite d'investissement à long terme. Bien que la diversification et l'allocation d'actifs n'assurent pas les gains ou ne garantissent pas les pertes, ils peuvent lisser les rendements pour le niveau de risque que vous choisissez de cibler.

La diversification peut aider à lisser les hauts et les bas de votre portefeuille

Lire Points de vue sur Fidelity.com :Le guide de la diversification

3. Envisagez de revoir les investissements au moins une fois par an et de les rééquilibrer au besoin

De grands changements sur le marché peuvent faire dérailler votre plan. Par exemple, si vous aviez un portefeuille avec environ 60 % d'actions et environ 40 % d'obligations en janvier, le portefeuille aurait été plus proche de 52 % d'actions à la fin du mois de mars.

Lorsque vous investissez pour les clients des comptes gérés de Fidelity, l'équipe de placement croit qu'un rééquilibrage régulier est une activité importante pour aider les clients à rester investis d'une manière conforme à leurs objectifs financiers.

En règle générale, Fidelity propose un rééquilibrage si la part des actions, obligations, ou les liquidités s'écartent de plus de 5 % à 10 % de leur pondération cible dans votre portefeuille. Par exemple, si le marché boursier monte ou descend de manière significative, vous pouvez avoir plus ou moins de risques que ce que prévoit votre plan, et voudriez peut-être ajuster vos avoirs pour revenir à votre composition d'actif cible.

Il peut également être judicieux d'évaluer la composition de vos placements si vos objectifs de vie changent.

Lire Points de vue sur Fidelity.com :Faites un bilan de votre portefeuille

4. Envisagez de réinvestir si vous avez déjà vendu hors du marché

Les remords du vendeur peuvent arriver à n'importe qui. Si vous avez vendu tous vos investissements et êtes sur la touche lors d'une reprise, il peut être difficile de se rattraper. Mais il y a une bonne nouvelle :vous pouvez réinvestir. Et les récessions, historiquement, ont été de bons moments pour le faire.

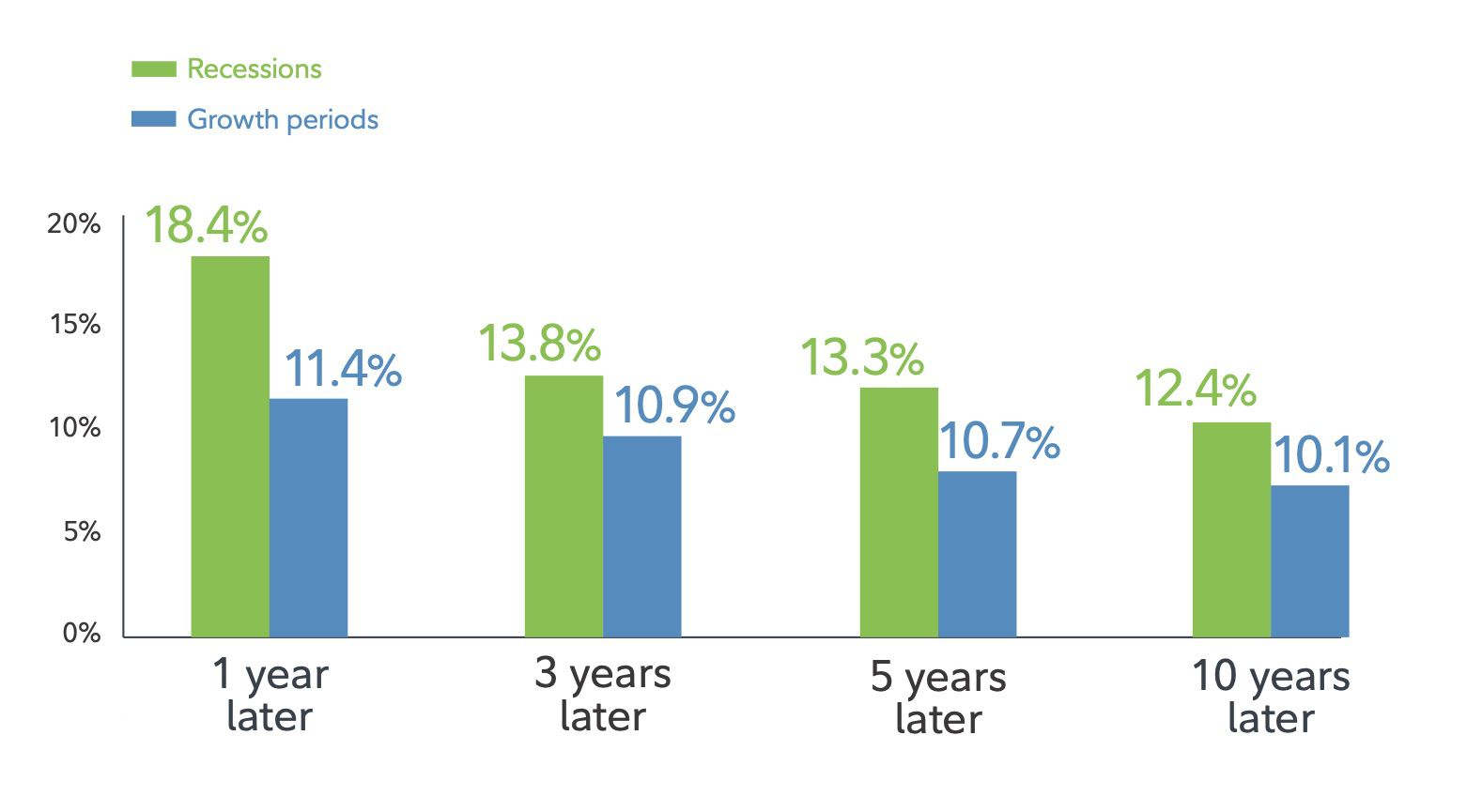

Investir pendant les récessions a historiquement conduit à de solides résultats d'investissement

Quand rentrer

Si revenir sur le marché d'un seul coup semble trop risqué maintenant, envisager une stratégie de calcul de la moyenne des coûts, mettre un montant fixe dans un portefeuille chaque mois. Bien que la moyenne des coûts en dollars ne vous protège pas des pertes ou ne garantisse pas de profit dans un marché volatil, les investisseurs peuvent acheter plus d'actions lorsque les prix sont plus bas, et moins quand ils sont plus élevés. Mais pour que la moyenne des coûts soit efficace, un investisseur doit continuer à investir sur les marchés haussiers et baissiers.

5. Tenir compte de l'impact des impôts

Lorsque vous investissez en dehors de comptes fiscalement avantageux (comme un IRA, 401(k), ou HSA), les impôts générés par la réalisation de gains sur les investissements peuvent réduire vos rendements après impôt.

Des stratégies telles que la localisation des actifs ou la récolte de pertes fiscales peuvent aider à réduire l'impact des impôts.

- Une stratégie de localisation des actifs peut aider à garantir que vos investissements sont détenus dans des comptes où vous payez moins d'impôts.

- La récolte de pertes fiscales peut vous permettre de compenser les impôts sur les gains réalisés. Et, si vous avez plus de pertes en capital que de gains, vous pouvez utiliser jusqu'à 3 $, 000 par an pour compenser le revenu ordinaire sur les impôts fédéraux sur le revenu, et reporter le reste aux années suivantes.

Lire Points de vue sur Fidelity.com :comment investir de manière fiscalement efficace

6. Évaluez votre fonds d'urgence

Généralement, c'est une bonne idée de conserver 3 à 6 mois de dépenses essentielles en espèces ou en placements assimilables à des espèces (comme un fonds du marché monétaire, par exemple). Alors que vous vous dirigez vers la retraite, accumuler vos économies pour couvrir un an ou plus de dépenses essentielles peut vous aider à vous sentir plus à l'aise et à vous préparer aux imprévus.

7. Ayez un plan de revenu de retraite pour les bons et les mauvais marchés

Les gens vivent plus longtemps maintenant, ce qui signifie planifier une retraite qui peut durer 20 ou 30 ans, voire plus. Pour plus de monde, cela signifie bâtir un plan de revenu de retraite qui comprend un potentiel de croissance ainsi que des garanties de revenu et de la flexibilité. Fidelity suggère une approche en couches, qui comprend 3 choses :

- Des garanties pour s'assurer que les dépenses de base sont couvertes. Ceux-ci peuvent inclure des prestations de sécurité sociale, retraite, et rentes.4

- Potentiel de croissance pour répondre aux besoins à long terme et aux objectifs hérités. Cela proviendrait principalement de la part des actions de votre composition d'investissement.

- Flexibilité pour affiner votre plan au besoin au fil du temps. La combinaison de revenus provenant de sources multiples peut aider à réduire les effets de certains risques clés importants, comme l'inflation, longévité, impôts, et la volatilité des marchés.

La capacité d'être flexible avec les retraits de placements pendant et après les baisses des marchés peut avoir un impact significatif sur le succès de votre plan de revenu de retraite.

Lire Points de vue sur Fidelity.com :L'impact de la baisse des marchés pour les retraités

8. Test de résistance de votre plan de revenu de retraite

Au lieu de se concentrer sur les hauts et les bas du marché, test de résistance de votre plan de revenu de retraite, et faire des ajustements à court terme au besoin. Savoir que votre régime est conçu pour vous procurer le revenu dont vous avez besoin peut être réconfortant. Parlez à un conseiller Fidelity ou à un autre professionnel de la finance pour comprendre comment les baisses des marchés pourraient affecter votre revenu.

Concentrez-vous sur ce que vous pouvez contrôler

A court terme, les fluctuations extrêmes du marché sont douloureuses. Mais avec le temps, ils peuvent avoir moins d'impact sur les objectifs à long terme qu'on pourrait le craindre. C'est parce que se concentrer sur les choses que vous pouvez contrôler, et continuer à épargner et à rester investi avec un régime diversifié, peut avoir un impact encore plus important sur le résultat.

Prochaines étapes à considérer

Travaillons ensemble :nous pouvons vous aider à créer un plan pour tout type de marché.

Appelez-nous ou visitez-nous aujourd'hui pour prendre rendez-vous :

- 800-343-3548

- Trouver un centre d'investissement

Analysez votre portefeuille :trouvez des idées d'investissement qui correspondent à vos objectifs.

Lire la suite Points de vue :Voir notre point de vue sur l'investissement, finances personnelles, et plus.

Indice Bloomberg Barclays US Aggregate Bond est une base large, indice de référence pondéré en fonction de la valeur marchande qui mesure la performance de l'investment grade, libellé en dollars américains, marché obligataire imposable à taux fixe. Les secteurs de l'indice comprennent les bons du Trésor, titres d'État et de sociétés, MBS (pass-through ARM à taux fixe et hybride), ABDOS, et CMBS.

bourse

- Est-ce maintenant le bon moment pour investir?

- 4 façons d'investir de l'argent judicieusement

- Comment investir de l'argent dans un marché baissier

- 5 raisons d'investir dans un fonds diversifié

- 3 façons d'investir dans un fonds commun de placement

- Comparer les façons d'investir dans l'or

- 3 façons de gérer vos plans de retraite IRA

- Protéger votre portefeuille de retraite contre les fluctuations du marché

- 6 façons d'investir dans des actions étrangères

-

4 règles d'or pour investir dans la retraite

4 règles d'or pour investir dans la retraite Après avoir passé toute une vie à investir pour retraite, il peut sembler très différent dinvestir dans retraite. De nombreux retraités hésitent à se retirer des pépins quils ont soigneusement con...

-

5 façons dont la retraite américaine change

5 façons dont la retraite américaine change Quelquun a dit un jour, La retraite peut être une grande joie si vous savez comment passer du temps sans dépenser dargent. Et à cause du coût de la vie qui ne cesse daugmenter, cette citation est plus...