Fonds communs de placement basés sur la capitalisation boursière

Les fonds communs de placement peuvent être classés en fonction de divers paramètres. Une classification standard classe les fonds d'actions en fonction de la capitalisation boursière. La capitalisation boursière est la valeur totale des actions en circulation négociées sur le marché boursier.

Capitalisation boursière des fonds communs de placement en Inde

Les fonds communs de placement sont classés comme suit en fonction de la capitalisation boursière des sociétés en portefeuille :fonds à grande capitalisation, fonds de moyenne capitalisation, fonds de petite capitalisation, fonds multi-capitalisations, et les fonds flexi-cap.

Fonds d'actions à grande capitalisation :signification et caractéristiques clés

Les sociétés à grande capitalisation sont les 100 premières sociétés d'un indice, tels que Bombay Stock Exchange (BSE) et National Stock Exchange (NSE), en fonction de la capitalisation boursière. Le BSE100 comprend les plus grandes entreprises cotées sur le BSE, et le NSE100 représente les 100 plus grandes entreprises du NSE.

Conformément aux directives de SEBI, les fonds à grande capitalisation doivent investir au moins 80 % de l'actif total du fonds dans des actions et des instruments liés aux actions de sociétés à grande capitalisation. Des exemples d'instruments liés aux capitaux propres comprennent les actions privilégiées convertibles et les débentures convertibles.

Fonds d'actions de moyenne capitalisation :signification et caractéristiques clés

Sur la base de la classification SEBI, les entreprises de moyenne capitalisation se classent entre la 101e et la 250e place en termes de capitalisation boursière dans un indice. NIFTY Midcap 100 couvre les 100 meilleures valeurs moyennes du pays cotées à la NSE. L'indice des moyennes capitalisations de l'ESB comprend les 100 meilleures valeurs moyennes répertoriées sur l'ESB.

Les sociétés à moyenne capitalisation offrent un potentiel de croissance plus élevé que les sociétés à grande capitalisation, mais sont également plus risquées en comparaison. Conformément au mandat de SEBI, un fonds commun de placement à moyenne capitalisation doit investir au moins 65 % de son actif total dans des actions et des instruments liés aux actions de sociétés à moyenne capitalisation.

Fonds d'actions à petite capitalisation :signification et caractéristiques clés

Les sociétés à petite capitalisation commencent à la 250e place de l'indice en termes de capitalisation boursière. Les NIFTY Small Cap 100 et BSE 250 SmallCap comprennent les 100 premières et 250 premières sociétés à petite capitalisation cotées à la NSE et à la BSE.

SEBI exige que les fonds d'actions à petite capitalisation investissent au moins 65% de leurs fonds dans des actions et des instruments liés aux actions de sociétés à petite capitalisation.

Fonds d'actions multi-capitalisations :signification et caractéristiques clés

Les fonds d'actions multi-capitalisations investissent dans des actions de toutes les tailles de capitalisation boursière, y compris les grandes capitalisations, capitalisation moyenne, et les sociétés à petite capitalisation. SEBI exige que les fonds d'actions à capitalisation multiple investissent au moins 75 % de leurs fonds dans des actions et des instruments liés aux actions d'entreprises de toutes tailles.

Récemment, SEBI a mandaté les fonds d'actions multi-capitalisations pour investir au moins 25 % chacun dans des actions de chaque catégorie, c'est à dire., à grande capitalisation, capitalisation moyenne, et à petite capitalisation. Avant ce mandat, les fonds multi-capitalisations avaient un biais pour les grandes capitalisations, avec la plupart de leurs fonds investis dans des actions à grande capitalisation.

Fonds d'actions Flexi-Cap :signification et caractéristiques clés

Les systèmes à capitalisation flexible sont similaires aux systèmes à capitalisation multiple car ils peuvent investir dans des sociétés de toute capitalisation boursière. Pourtant, contrairement aux fonds actions multi-capitalisations, les gérants de fonds flexi-cap peuvent réduire à zéro leur exposition aux actions de moyennes et petites capitalisations. Cette flexibilité leur permet d'allouer une plus grande proportion de leur portefeuille à des actions à grande capitalisation si nécessaire.

Essentiellement, il n'y a aucune restriction sur le pourcentage des fonds que le gestionnaire de fonds peut allouer à chaque catégorie, c'est à dire., à grande capitalisation, capitalisation moyenne, et à petite capitalisation.

Points clés à retenir

- Les fonds d'actions à grande capitalisation investissent dans les 100 premières sociétés cotées en bourse telles que BSE et NSE, en fonction de la capitalisation boursière.

- Les fonds d'actions à moyenne capitalisation investissent dans les 101e à 250e entreprises en termes de capitalisation boursière.

- Les fonds d'actions à petite capitalisation investissent dans des sociétés au-delà de la 251e en termes de capitalisation boursière.

- Les fonds multi-capitalisations investissent dans des entreprises de toutes tailles. SEBI a mandaté ces fonds pour allouer au moins 25 % de leurs avoirs à chaque catégorie, c'est à dire., à grande capitalisation, capitalisation moyenne, et à petite capitalisation.

- Les fonds flexi-cap investissent dans des sociétés de toute capitalisation boursière sans contrainte de détention minimale dans aucune catégorie de capitalisation boursière.

FAQ

Pourquoi existe-t-il tant de types de fonds d'actions ?

Lorsqu'il s'agit d'investir, la taille d'une entreprise joue un rôle dans la prévision de ses rendements potentiels et des risques de baisse. Les fonds communs de placement créent différents types de fonds d'actions en fonction de la taille des entreprises dans le portefeuille d'un fonds. Par example, Les grandes entreprises sont considérées comme stables et à faible risque, mais offrent un potentiel de rendement inférieur à celui des moyennes ou petites entreprises. Une telle catégorisation aide les investisseurs à choisir les fonds communs de placement appropriés en fonction de leur appétit pour le risque et des rendements attendus.

Conclusion

Il est essentiel de connaître les risques associés à chaque type de fonds commun de placement et les avantages potentiels en tant qu'investisseur. Une fois que vous êtes conscient des différences, vous pouvez créer un portefeuille diversifié qui peut vous aider à trouver un équilibre entre le risque et les avantages.

Ce blog a été écrit par Sundaram AMC. Les opinions exprimées ne sont pas celles de Groww.

Fonds d'investissement public

- Pourquoi l'inflation est tout sauf morte

- Devriez-vous tenir compte de la taille des fonds communs de placement (AUM) lorsque vous investissez ?

- 5 meilleurs fonds communs de placement pour lutter contre l'inflation

- 5 investissements de revenu fabuleux

- 15 meilleurs fonds de fidélité à acheter maintenant

- Le pari à contre-courant de Fidelity New Millennium porte ses fruits

-

Modes de paiement en ligne

Modes de paiement en ligne Les cartes de crédit sont le moyen traditionnel deffectuer des paiements en ligne. À mesure que les acheteurs en ligne augmentent, ainsi faire leurs options de paiement. Selon un article de 2015 de G...

-

Avoir un accident de voiture sans assurance :voici ce qui pourrait arriver

Avoir un accident de voiture sans assurance :voici ce qui pourrait arriver Même si vous êtes un conducteur prudent et que vous ne pensez pas avoir besoin dune assurance automobile, vous ne devriez pas retarder lachat. Une assurance responsabilité civile automobile est requ...

-

Comment la vente par contrat foncier affecte-t-elle les taxes ?

Comment la vente par contrat foncier affecte-t-elle les taxes ? La vente dun bien immobilier par contrat foncier ou contrat contre acte peut être un excellent moyen de transformer un bien non désiré en un flux de paiements sur une courte ou une longue période de t...

-

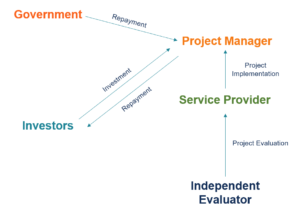

Qu'est-ce qu'une obligation à impact social ?

Qu'est-ce qu'une obligation à impact social ? Une obligation à impact social (également appelée bien dutilité sociale ou obligation sociale) est un type de sécurité financièreTitres à revenu fixeLes titres à revenu fixe sont un type dinstrument d...