3 secrets de planification de retraite bien gardés que vous devez savoir

Épargner pour la retraite est une tâche monumentale, nécessitant plusieurs décennies d'efforts assidus. Certaines personnes espèrent contourner cela en jouant à la loterie ou en essayant de parier sur les bons investissements, mais ces plans d'enrichissement rapide fonctionnent rarement. Cela ne veut pas dire qu'il n'y a pas de secrets pour augmenter votre richesse, bien que.

Au dessous de, Je décris trois astuces pour vous aider à prendre votre retraite plus rapidement et à conserver plus d'argent. Pour être clair, ces "secrets" demandent encore des efforts de votre part, mais ils peuvent aider à rendre la tâche un peu moins ardue.

1. Plus tôt vous commencez à épargner pour la retraite, plus c'est facile

Les seules bonnes raisons de reporter l'épargne pour la retraite sont si vous avez besoin de tous vos revenus pour couvrir vos frais de subsistance ou si vous utilisez vos liquidités supplémentaires pour rembourser une dette à intérêt élevé ou constituer un fonds d'urgence. Une fois ceux-ci écartés, la retraite doit être votre priorité absolue. Pourquoi? Parce que chaque mois tu retardes, tu te coûtes de l'argent.

Considérez ceci :votre objectif est d'économiser 1,5 million de dollars pour la retraite et vous espérez prendre votre retraite à 65 ans. Si vous avez commencé à épargner une fois que vous avez eu 25 ans, vous auriez seulement besoin d'économiser environ 627 $ par mois, en supposant un taux de rendement annuel de 7 %. Mais si vous n'avez attendu que six mois pour commencer à économiser, il faudrait maintenant mettre de côté 674 $ par mois, en supposant le même taux de rendement annuel, pour atteindre votre objectif. C'est 47 $ de plus par mois.

Au cours de votre vie professionnelle, vous finirez par cotiser environ 300 $, 960 de votre propre argent si vous avez commencé à épargner à 25 ans. Mais si vous avez attendu jusqu'au 25 1/2, vous devrez contribuer 319 $, 476 de vos fonds propres, tout cela parce que vous avez décidé de reporter l'épargne-retraite de six mois. Et vous pourriez vous coûter bien plus que 19 $, 000 si vous avez attendu encore plus longtemps.

Vous n'avez peut-être pas les moyens de faire des contributions importantes, surtout en ce moment, mais même de petites contributions peuvent devenir des montants importants au fil du temps. Mettez de côté ce que vous pouvez pour la retraite chaque mois, même si ce n'est que quelques dollars. Cela vous fera prendre l'habitude, et puis comme vous êtes en mesure de libérer plus d'argent pour la retraite, vous pouvez augmenter vos cotisations.

2. Choisir le bon compte de retraite peut vous aider à économiser de l'impôt

Les comptes de retraite sont traités différemment, selon qu'il s'agit de comptes à imposition différée ou de comptes Roth. Contributions à imposition différée, y compris les contributions à la plupart des 401(k), réduire votre revenu imposable cette année, mais alors vous devez des impôts sur vos distributions à la retraite. C'est la meilleure façon de procéder si vous pensez être dans une tranche d'imposition plus élevée aujourd'hui que vous ne le serez une fois à la retraite. En retardant les impôts jusqu'à ce que vous soyez dans une tranche d'imposition inférieure, vous devrez un plus petit pourcentage de vos économies au gouvernement.

L'OPTIMISME POUR LA RETRAITE A ATTEINT UN PLUS BAS DE 7 ANS, SONDAGE DIT

Les comptes Roth fonctionnent dans le sens inverse. Vous payez des impôts sur vos cotisations initiales, mais alors vous ne devez pas d'impôts sur vos distributions à la retraite. Ces comptes ont plus de sens si vous pensez être dans la même tranche d'imposition ou dans une tranche d'imposition inférieure aujourd'hui que vous ne le serez une fois à la retraite. En payant des impôts maintenant, vous perdrez un plus petit pourcentage sur une plus petite somme d'argent, et vous éviterez ensuite les impôts sur les revenus.

Le plus délicat dans tout cela, c'est qu'il n'y a aucun moyen de prédire comment votre revenu ou les tranches d'imposition pourraient changer d'ici à votre retraite. Tout ce que vous pouvez faire est de faire une supposition éclairée. Certaines personnes choisissent de couvrir leurs paris en ayant une partie de chaque type d'épargne. Si tu fais ça, privilégiez l'une ou l'autre en fonction de celle qui, selon vous, vous offrira les meilleurs avantages fiscaux.

3. Les comptes d'épargne-santé sont un excellent endroit pour ranger l'épargne-retraite

La plupart des gens ne considèrent pas les comptes d'épargne santé (HSA) comme des instruments d'épargne-retraite, mais ils sont en fait l'un des meilleurs. L'argent que vous cotisez à un HSA réduit votre revenu imposable pour l'année, comme les cotisations à des comptes de retraite à imposition différée, et si vous utilisez l'argent pour des frais médicaux à tout âge, vous ne devrez pas du tout d'impôts dessus. Une fois que vous atteignez 65 ans, vous pouvez utiliser l'argent pour des dépenses non médicales, trop, mais vous devrez impôt sur le revenu si vous faites cela. Vous pouvez effectivement retirer de l'argent pour des dépenses non médicales avant 65 ans, mais vous paierez une pénalité de 20 %.

CLIQUEZ ICI POUR EN SAVOIR PLUS SUR FOX BUSINESS

Les HSA ne sont pas soumis aux distributions minimales requises (RMD) comme l'épargne-retraite à imposition différée et les Roth 401 (k) le sont, c'est donc aussi un endroit intelligent pour garer votre argent si vous voulez pouvoir retirer l'argent à votre rythme. Les RMD peuvent forcer certains retraités à retirer plus d'argent de leurs comptes de retraite qu'ils ne le souhaitent, et cela peut augmenter leur facture fiscale. Vous n'aurez pas à vous en soucier autant si vous cachez une partie de vos économies dans un HSA.

Tout le monde ne peut pas contribuer à un, bien que. Vous devez avoir un régime d'assurance maladie à franchise élevée, qui est défini comme un avec une franchise d'au moins 1 $, 400 pour un particulier en 2020 et 2 $, 800 pour une famille. Les particuliers peuvent contribuer jusqu'à 3 $, 550 à un HSA en 2020 et les familles peuvent contribuer jusqu'à 7 $, 100.

Peu importe votre âge ou vos objectifs de retraite, vous devrez économiser beaucoup d'argent si jamais vous espérez quitter le marché du travail. Mais il y a une différence entre simplement économiser et économiser intelligemment. Utilisez les conseils ci-dessus pour vous assurer que vos dollars s'étendent autant que possible à la retraite.

OBTENEZ FOX BUSINESS ON THE GO EN CLIQUANT ICI

se retirer

- COVID-19 devrait-il changer votre stratégie de retraite?

- Durement touché par l'impôt minimum de remplacement (AMT) ? Voici 6 façons de réduire le montant que vous devez

- 5 coûts à considérer avant de se lancer dans la retraite anticipée

- Pourquoi les retraités ne prennent pas leur retraite - et non,

- Les CD comme option de retraite viable

- Les meilleurs et les pires endroits pour prendre sa retraite en 2021

-

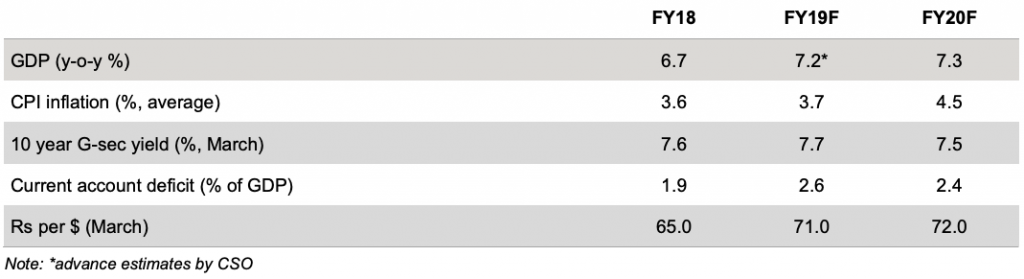

13 actions aux fondamentaux solides qui pourraient enregistrer des rendements stables en 2020

13 actions aux fondamentaux solides qui pourraient enregistrer des rendements stables en 2020 Lexercice 2019 a été une année de reprise après les perturbations causées par des événements tels que la démonétisation et la mise en œuvre de la taxe sur les produits et services. Soutenue par les in...

-

Examen du compte de courtage Firstrade – Transactions sans commission

Examen du compte de courtage Firstrade – Transactions sans commission Examen de première classe Nom du produit : Première classe Description du produit: Firstrade est un courtier en valeurs mobilières en ligne populaire qui ne facture aucune commission sur les...

-

Quels sont mes droits en tant que locataire sans bail ?

Quels sont mes droits en tant que locataire sans bail ? Si vous louez un bien sans bail écrit, vous êtes ce quon appelle un « locataire à volonté ». Vous disposez de plusieurs droits protégés tels que garantis pour tous les locataires par les lois de votre...

-

5 questions auxquelles répondre avant d'acheter Ethereum

5 questions auxquelles répondre avant d'acheter Ethereum Beaucoup ou tous les produits ici proviennent de nos partenaires qui nous paient une commission. Cest comme ça quon gagne de largent. Mais notre intégrité éditoriale garantit que les opinions de nos e...