Trois raisons d'adopter une approche de rendement total pour investir par rapport à investir dans des actions à dividendes

-

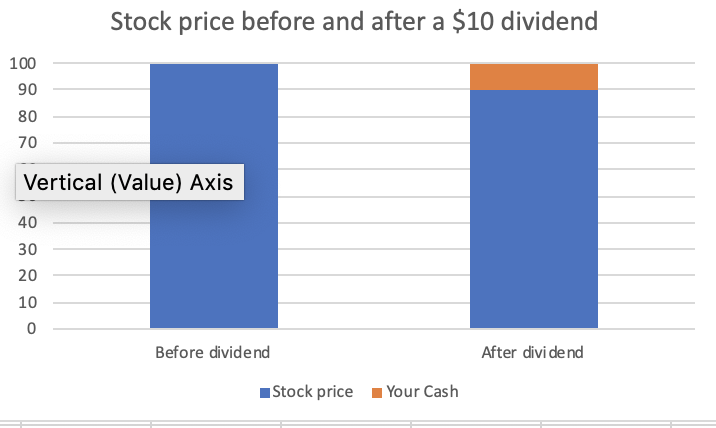

Un dividende vous donne de l'argent que vous possédez déjà

-

Les actions à dividendes subissent des pertes importantes comme le marché boursier. Un portefeuille conservateur ne connaît pas les mêmes niveaux de perte.

-

Les dividendes sont imposés à un taux plus élevé que les plus-values.

Un dividende vous donne simplement de l'argent que vous possédez déjà.

Les actionnaires possèdent des sociétés. Si vous possédez une action, vous possédez une fraction de tous ses actifs actuels et de ses bénéfices futurs. Une partie de ce que vous possédez est de l'argent que l'entreprise possède. Un dividende est simplement un transfert de cet argent vers vous. Vous n'êtes pas plus riche ou plus pauvre qu'avant l'émission du dividende. L'entreprise (et vos actions) vaut un peu moins parce qu'elle a moins de liquidités et votre compte bancaire vaut un peu plus. Ainsi, le prix d'une action à la date à laquelle les dividendes sont bloqués est généralement en baisse d'environ le montant du dividende, plus ou moins les effets de toute nouvelle qui affecte les perspectives des entreprises. L'actionnaire reçoit l'argent, et doit payer des impôts dessus.

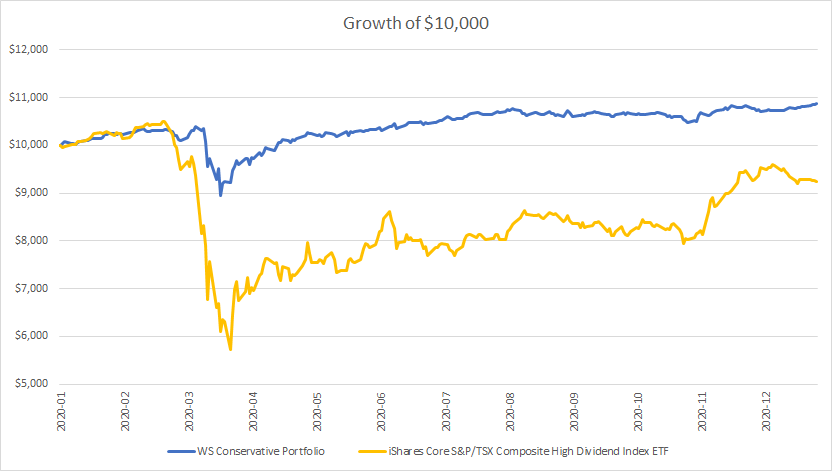

Les actions à dividendes subissent des pertes importantes qu'un portefeuille mieux diversifié n'enregistre pas.

Un portefeuille diversifié avec différentes classes d'actifs et géographies est moins risqué qu'une action, ou un seul type d'actions comme les actions à dividende élevé. Nos portefeuilles sont soigneusement conçus pour vous aider à résister aux récessions, à des moments où la valeur de toutes les entreprises, y compris ceux qui distribuent des dividendes, déclin.

Nous sommes en mesure de mieux gérer le risque dans nos portefeuilles en les allouant à une variété d'actifs diversifiés. Nous avons des obligations d'État, or, et les actions à risque (c.-à-d. au lieu d'acheter des sociétés en fonction de leur capitalisation boursière, nous les achetons en fonction de leur niveau de risque, ce qui réduit le risque global du portefeuille). Cette combinaison d'actifs diversifiés est conçue pour rendre les portefeuilles résilients dans un certain nombre de scénarios lorsque les actions à dividendes peuvent échouer.

Par exemple, comparer le rendement de nos portefeuilles conçus pour les retraités à un FNB d'actions à dividendes populaire en 2020.

Les actions à dividendes ne remplacent pas un portefeuille de retraite - exemple 2020

Quand l'économie souffre, les entreprises qui distribuent des dividendes souffrent au même titre que l'économie dans son ensemble. Les entreprises qui versent des dividendes réguliers et croissants sont parfois, mais pas toujours, de meilleure qualité et plus stable que les autres entreprises. Les investisseurs qui recherchent des sociétés de meilleure qualité peuvent utiliser les dividendes comme un élément à analyser parmi d'autres. Mais si les actions à dividendes élevés peuvent être un indicateur de qualité relative, qui n'empêche pas les entreprises de lutter dans les récessions, couper les dividendes, et perdre de la valeur :

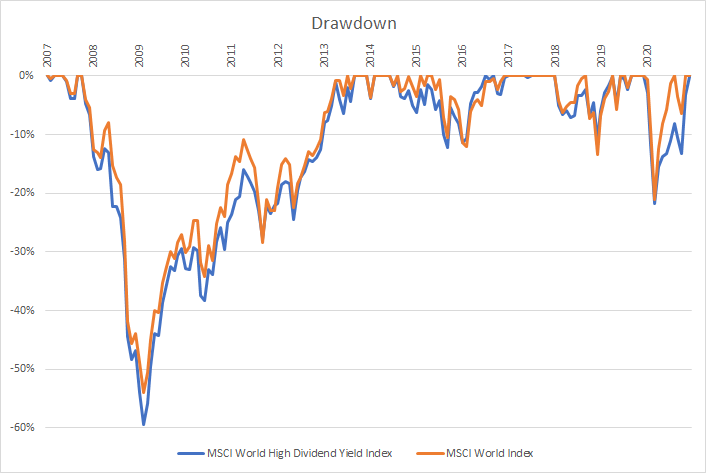

Les actions à dividendes se comportent comme le reste du marché boursier

Pour minimiser les impôts, il vaut mieux éviter les dividendes et maximiser les gains en capital

Les dividendes étrangers sont imposés à des taux plus élevés que les gains en capital au Canada, vous économiserez donc généralement sur les impôts en utilisant une approche de rendement total. Aussi, vous ne réalisez des gains en capital que lorsque vous vendez des actions à profit, et exactement le montant dont vous avez besoin, tandis que les dividendes vous fournissent un montant de revenu qui est fixé par l'entreprise et qui ne varie pas. Bien que les dividendes canadiens bénéficient d'un traitement préférentiel par rapport aux dividendes étrangers, trop se concentrer sur les actions canadiennes à dividendes conduit à une diversification significativement moindre.

Divulgation :données de Bloomberg.

Divulgation :Les performances indiquées sont historiques pour la période indiquée. Le taux de rendement ne tient pas compte des frais ou taxes à payer. Les performances passées ne peuvent pas être répétées.

investir

- Meilleurs courtiers en ligne pour les fonds communs de placement en octobre 2021

- Crise financière

- Honoraires ou commission de conseiller :qu'est-ce qui vous convient le mieux ?

- Planification de la retraite dans la soixantaine – Maintenir votre plan de retraite

- Une discussion sur la rotation du capital

- Que sont les actions ?

-

Gestion des dépenses des petites entreprises :10 façons dont le logiciel de gestion des dépenses peut aider les PME à se développer

Gestion des dépenses des petites entreprises :10 façons dont le logiciel de gestion des dépenses peut aider les PME à se développer La gestion des dépenses est le processus par lequel les entreprises remboursent aux employés largent dépensé pour des questions liées à lentreprise. Elle est le plus souvent associée à des dépenses li...

-

Les investisseurs optimistes pour 2019 malgré l'incertitude sur l'administration Trump

Les investisseurs optimistes pour 2019 malgré l'incertitude sur l'administration Trump Les investisseurs de premier plan ne savent pas trop quoi penser de ladministration du président, selon les nouveaux résultats de lenquête de Bankrate. La plupart des professionnels interrogés (38%)...

-

Le Fonds international suit la tradition familiale

Le Fonds international suit la tradition familiale Ce contenu est soumis au droit dauteur. Le prospectus de Les piliers internationaux de Grandeur Peak (symbole GISOX, 15 $) répertorie trois gestionnaires de portefeuille, mais ils seraient les pre...

-

Examen des prêts étudiants Nelnet

Examen des prêts étudiants Nelnet Lors de la poursuite détudes collégiales, des millions de personnes se tournent vers laide fédérale aux étudiants pour les aider à poursuivre leurs études. Si vous êtes approuvé pour des prêts étudi...