Qu'est-ce que la valeur extrinsèque ?

La valeur extrinsèque d'une option est calculée en prenant la différence entre le prix du marché d'une option (également appelé prime) et son prix intrinsèque - la valeur d'un contrat d'options par rapport au sous-jacent à l'expiration ou en cas d'exercice.

En d'autres termes, il est déterminé par des facteurs autres que le prix du titre sous-jacent et correspond à la partie du prix d'une option qui dépasse sa valeur intrinsèque.

Sommaire

- La valeur extrinsèque d'une option est calculée en prenant la différence entre le prix du marché d'une option (également appelé prime) et son prix intrinsèque - la valeur d'un contrat d'options par rapport au sous-jacent à l'expiration ou en cas d'exercice.

- Un contrat perd généralement de la valeur à l'approche de sa date d'expiration, car le titre sous-jacent a moins de temps pour évoluer en faveur du détenteur.

- Si la volatilité d'un titre sous-jacent augmente, la valeur extrinsèque de l'option augmentera également et vice-versa.

Facteurs affectant la valeur extrinsèque

1. Durée du contrat

L'un des principaux facteurs qui affectent la valeur extrinsèque est la durée du contrat. Un contrat perd généralement de la valeur à l'approche de sa date d'expiration, car le titre sous-jacent a moins de temps pour évoluer en faveur du détenteur. D'où, il est justifiable de la part du détenteur de payer plus en valeur extrinsèque pour des options dont l'échéance est plus longue.

Par exemple, une option avec un mois d'expiration qui est hors de la monnaie aura une plus grande valeur extrinsèque que celle d'une option hors de la monnaie avec une semaine avant l'expiration.

2. Volatilité implicite

La volatilité implicite (également appelée vega) mesure le montant qu'un actif sous-jacent peut évoluer sur une période donnée. Lorsque la volatilité est ajoutée à la valeur temps, la valeur extrinsèque d'une option est obtenue.

Si la volatilité d'un titre sous-jacent augmente, la valeur extrinsèque de l'option augmentera également et vice-versa. Par exemple, si un investisseur achète une option d'achatOption d'achatUne option d'achat, communément appelé « appel, " est une forme de contrat dérivé qui donne à l'acheteur d'une option d'achat le droit, mais pas l'obligation, acheter une action ou un autre instrument financier à un prix spécifique - le prix d'exercice de l'option - dans un délai spécifié. avec une volatilité implicite annualisée de 10 % et la volatilité implicite passe à 35 % le lendemain, la valeur extrinsèque augmentera.

Valeur intrinsèque vs valeur extrinsèque

Dans le trading d'options, le prix intrinsèque est la valeur qu'aurait une option donnée si elle était exercée aujourd'hui et est calculé en prenant la différence entre le prix du marché et le prix d'exercice du titre sous-jacent.

Une option dans la monnaie (ITM) n'a qu'une valeur intrinsèque. Si le prix du marché à l'expiration est supérieur au prix d'exercice, l'option d'achat est in-the-money ou rentable, et si le prix du marché est inférieur au prix d'exercice de l'option de vente, le put est rentable. Ainsi, si une option est à la monnaie ou hors de la monnaie, sa valeur intrinsèque est nulle.

Valeur intrinsèque (options d'achat) =prix sous-jacent - prix d'exercice

Valeur intrinsèque (options de vente) =prix d'exercice – prix sous-jacent

Plusieurs facteurs comme la volatilité implicite, taux sans intérêt, décroissance du temps, etc. déterminer la valeur extrinsèque de l'option. Plus le temps qu'une option a jusqu'à l'expiration est long, plus sa valeur extrinsèque sera élevée. A l'approche de l'expiration, la valeur extrinsèque d'une option diminue et elle devient sans valeur à son expiration.

Par exemple, un contrat d'options expire dans 60 jours et est hors-jeu ; il n'a aucune valeur intrinsèque. Elle a une valeur extrinsèque plus importante qu'une option à échéance 21 jours, avec tout le reste étant égal car il y a plus de temps, et donc une plus grande chance pour l'option de 60 jours de passer d'hors de la monnaie à dans la monnaie.

Pourquoi les valeurs extrinsèques des options d'achat et de vente sont-elles différentes ?

Les valeurs extrinsèques des options d'achat (droit d'acheter) et de vente (droit de vendre) du même prix d'exercicePrix d'exerciceLe prix d'exercice est le prix auquel le titulaire de l'option peut exercer l'option d'achat ou de vente d'un titre sous-jacent, en fonction de – également connu sous le nom de prix d'exercice – sont généralement différents. Même si un taux d'intérêt plus élevé entraîne une valeur extrinsèque plus élevée pour les options d'achat, il en résulte en fait une valeur extrinsèque plus faible pour les options de vente.

De la même manière, même si les dividendes diminuent la valeur extrinsèque des options d'achat, ils augmentent la valeur extrinsèque des options de venteOption de venteUne option de vente est un contrat d'option qui donne le droit à l'acheteur, mais pas l'obligation, vendre le titre sous-jacent à un prix spécifié (également appelé prix d'exercice) avant ou à une date d'expiration prédéterminée. C'est l'un des deux principaux types d'options, l'autre type étant une option d'achat. en raison de la certitude que le stock va baisser.

Les options d'achat et de vente d'une même action ont généralement des valeurs extrinsèques différentes car une action va à la hausse ou à la baisse. Par conséquent, les investisseurs achètent plus d'options d'achat ou d'options de vente. Dans cette situation, la valeur extrinsèque de ce type d'options augmente en raison de l'augmentation des échanges.

Lectures connexes

CFI est le fournisseur officiel de la page du programme Commercial Banking &Credit Analyst (CBCA)™ - CBCAGet obtenez la certification CBCA™ de CFI et devenez Commercial Banking &Credit Analyst. Inscrivez-vous et faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification, conçu pour transformer n'importe qui en un analyste financier de classe mondiale.

Pour continuer à apprendre et à développer vos connaissances en analyse financière, nous vous recommandons vivement les ressources supplémentaires ci-dessous :

- Near-The-MoneyNear-The-MoneyNear-the-money signifie que le cours de l'action d'un contrat d'option est proche de son prix d'exercice. Il est utilisé pour décrire la valeur intrinsèque d'une option.

- Options :Calls et PutsOptions :Calls et PutsUne option est un contrat dérivé qui donne à son détenteur le droit, mais pas l'obligation, acheter ou vendre un actif à une certaine date à un prix spécifié.

- Put-Call ParityPut-Call ParityLa parité Put-Call est un concept important dans la tarification des options qui montre comment les prix des puts, appels, et l'actif sous-jacent doit être cohérent les uns avec les autres. Cette équation établit une relation entre le prix d'une option d'achat et de vente qui ont le même actif sous-jacent.

- Négoce de titresTrading de titresLes titres de négoce sont des titres achetés par une entreprise dans le but de réaliser un profit à court terme. Les titres sont émis au sein du secteur d'activité de la société,

investir

- Qu'est-ce que les commandes correspondantes ?

- Qu'est-ce que la loi sur les valeurs mobilières de 1933 ?

- Choix d'investissement :savoir est la moitié de la bataille

- Quelle est la différence entre une action et une obligation ?

- Marché monétaire vs. Marché des capitaux :quelle est la différence ?

- Qu'est-ce que la blockchain ?

-

Comment automatiser vos finances

Comment automatiser vos finances Lautomatisation de vos finances est un très bon moyen de respecter avec succès votre budget et vos objectifs financiers. Si vous avez tendance à payer vos factures en retard ou si vous néconomisez pas...

-

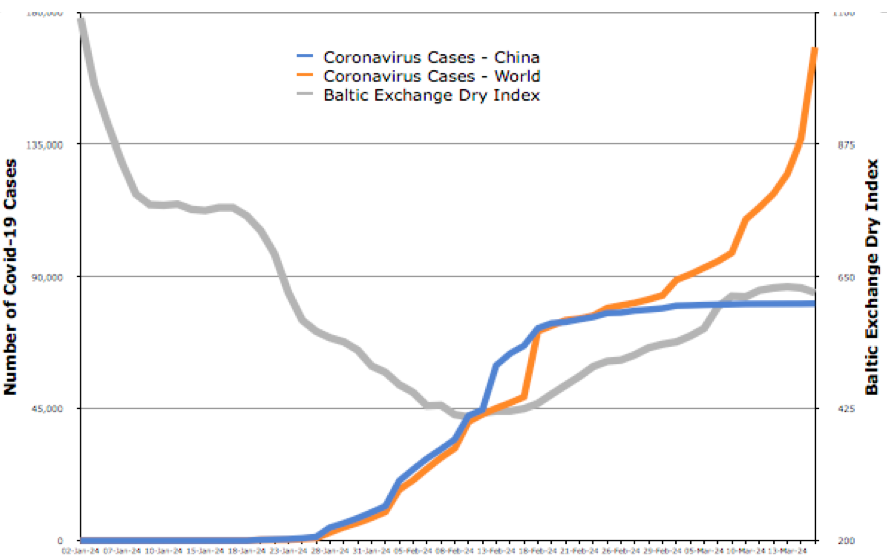

L'impact du coronavirus sur les marchés financiers

L'impact du coronavirus sur les marchés financiers Lexpansion géographique rapide du coronavirus Covid-19 et les taux de contamination élevés – près de 100, 000 infections dans environ 80 pays dici le 4 mars – ont semé la peur autour de la planète et ...

-

Guide du débutant en prêts hypothécaires

Guide du débutant en prêts hypothécaires Lorsquils recherchent la maison parfaite, la plupart des gens considèrent le quartier, le nombre de chambres, salles de bains et toutes les petites attentions qui la distinguent de la multitude dautre...

-

Qu'est-ce que la fabrication en stock (MTS) ?

Qu'est-ce que la fabrication en stock (MTS) ? Make to Stock (MTS) est une technique de production conventionnelle dans laquelle les producteurs produisent des produits à grande échelle conformément à la demande anticipée des consommateurs. Certai...