Que sont les actifs rapides ?

Les actifs rapides sont les actifs qui peuvent être convertis en espèces dans un court laps de temps. Le terme est également utilisé pour désigner les actifs qui sont déjà sous forme de trésorerie. Ils sont considérés comme les actifs les plus liquides qu'une entreprise possède.

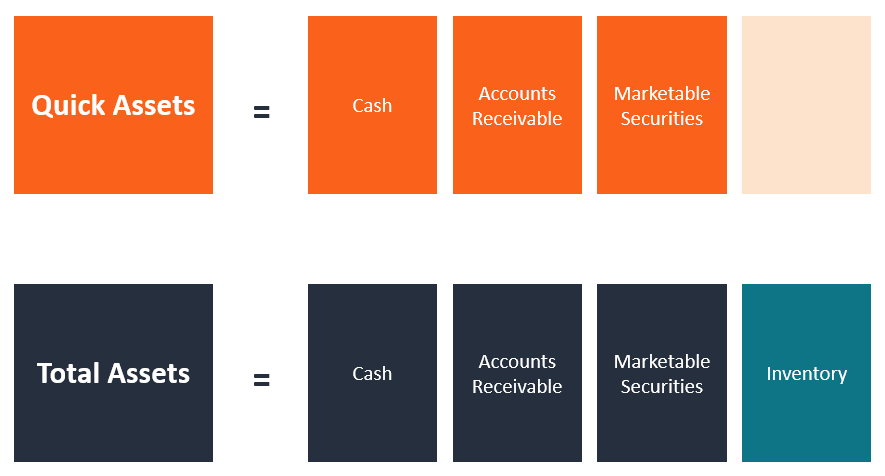

Les principaux actifs entrant dans la catégorie des actifs rapides comprennent les liquidités, équivalents de trésorerie Équivalents de trésorerie La trésorerie et les équivalents de trésorerie sont les actifs les plus liquides du bilan. Les équivalents de trésorerie comprennent les titres du marché monétaire, acceptations bancaires, comptes débiteurs, et titres négociablesTitres négociablesLes titres négociables sont des instruments financiers à court terme sans restriction qui sont émis soit pour des titres de participation soit pour des titres de créance d'une société cotée en bourse. La société émettrice crée ces instruments dans le but exprès de lever des fonds pour financer davantage les activités commerciales et l'expansion. Les entreprises utilisent des actifs rapides pour calculer certains ratios financiers qui indiquent leur liquidité et leur santé financière. En particulier, ils sont utilisés pour calculer le ratio rapide.

Classification des actifs rapides

Contrairement à d'autres types d'actifs, les actifs rapides comprennent des ressources économiques qui peuvent être rapidement converties en espèces.

Une autre exigence pour qu'un élément soit classé comme un actif rapide est que, lors de sa conversion en espèces, il devrait y avoir perte de valeur minime ou nulle . En d'autres termes, une entreprise ne devrait pas engager un coût élevé lors de la liquidation de l'actif.

Il est important de noter que les stocks ne relèvent pas de la catégorie des actifs rapides. C'est parce que la réalisation de l'argent d'eux prend du temps. La seule façon pour une entreprise de convertir l'inventaireInventaireInventaire est un compte d'actif courant trouvé sur le bilan, composé de toutes les matières premières, travaux en cours, et les produits finis qu'un en espèces est rapidement s'il offre des remises importantes, ce qui entraînerait une perte de valeur.

La majorité des entreprises conservent leurs actifs rapides sous deux formes principales : espèces et investissements à court terme (titres négociables). En faisant cela, ils détiennent un capital suffisant pour couvrir leur fonctionnement, investir, et les besoins de financement.

Une entreprise avec un faible solde de trésorerie dans ses actifs rapides peut augmenter sa liquidité en utilisant ses lignes de crédit.

Un élément majeur des actifs rapides pour la plupart des entreprises est leurs comptes débiteursLes comptes débiteurs Les comptes débiteurs (AR) représentent les ventes à crédit d'une entreprise, qui n'ont pas encore été récupérés auprès de ses clients. Les entreprises le permettent. Si une entreprise vend des produits et des services à d'autres grandes entreprises, il est susceptible d'avoir un grand nombre de comptes débiteurs. En revanche, une entreprise de vente au détail qui vend à des clients particuliers aura un petit nombre de comptes débiteurs dans son bilan.

Comment calculer les actifs rapides et le ratio rapide

Les actifs rapides font partie des actifs circulants, qui comprend les inventaires. Ainsi:

Actifs rapides =Actifs actuels - Inventaires

Comme mentionné précédemment, les actifs rapides sont utilisés pour calculer le ratio rapide. Cette mesure est utilisée pour déterminer la capacité d'une entreprise à faire face à ses dépenses financières à court terme en utilisant ses actifs les plus liquides. Étant donné qu'il représente à quel point une entreprise peut utiliser ses actifs de quasi-espèces pour régler ses passifs courants, on l'appelle aussi le test acide. La formule pour calculer le rapport rapide est :

Ratio rapide =(Trésorerie et équivalents de trésorerie + Investissements (à court terme) + Comptes clients) / Passif existant

Ou,

Ratio rapide =(Actif actuel – Inventaire) / Passif actuel

Lors du calcul du rapport, la première chose que vous devez faire est de rechercher chaque composant dans la section passif à court terme et actif à court terme du bilan. Insérez les valeurs correspondantes dans la formule et calculez.

Assurez-vous de revérifier les actifs que vous utilisez. Le numérateur ne doit constituer que les actifs faciles à convertir en espèces (généralement dans les 90 jours ou moins) sans compromettre leur valeur.

Sur la même note, les comptes débiteurs ne devraient être constitués que de dettes pouvant être recouvrées dans un délai de 90 jours.

Exemple

Considérez le bilan de Greenshaw Furnitures montrant les données suivantes :

- Argent comptant :200 $, 000

- Titres négociables :300 $, 000

- Créances :2 $, 500, 000

- Inventaires :1 $, 800, 000

La valeur des actifs rapides de l'entreprise est 3 millions de dollars (200 $, 000 + 300 $, 000 + 2 $, 500, 000).

Exemple de rapport rapide

Supposons que Ashley's Clothing Store envisage de demander un prêt pour rénover sa devanture. L'établissement prêteur demande au propriétaire un bilan. Les états financiers d'Ashley's Clothing Store montrent ce qui suit :

- Argent comptant :10 $, 000

- Comptes débiteurs :5 $, 000

- Inventaire :5 $, 000

- Placements à court terme :2 $, 000

- Passif à court terme :14 $, 000

Le ratio rapide du magasin de vêtements est 1.21 (10 $, 000 + 5 $, 000 + 2 $, 000) / 14 $, 000.

Interprétation du rapport rapide

Un ratio rapide élevé indique qu'une entreprise utilise efficacement ses actifs à court terme pour répondre à ses besoins financiers.

Si une entreprise signale un rapport de test acideRatio de test acideLe rapport de test acide, également connu sous le nom de rapport rapide, est un ratio de liquidité qui mesure dans quelle mesure les actifs à court terme d'une entreprise peuvent couvrir les passifs courants de 1, cela indique que ses actifs rapides sont égaux à ses passifs existants. Un ratio supérieur à 1 indique que les actifs rapides de l'entreprise sont plus que suffisants pour couvrir le passif. La société est tout à fait capable de payer ses dettes à court terme sans puiser dans ses actifs à long terme et aura encore des liquidités ou des équivalents de liquidités.

Les actifs à long terme sont ceux utilisés pour générer des revenus. En tant que tel, vendre ces ressources nuirait à la capacité de l'entreprise à générer des revenus et indiquerait également que ses activités actuelles ne créent pas des bénéfices suffisants pour couvrir ses passifs actuels.

Comme on le voit dans l'exemple ci-dessus, Le ratio rapide d'Ashley's Clothing Store est supérieur à 1. Cela signifie qu'il dispose de suffisamment d'actifs rapides pour couvrir tous ses passifs actuels et qu'il en reste encore plus.

Les entreprises doivent viser un ratio rapide élevé car cela peut aider à attirer les investisseurs. Cela augmente également les chances de l'entreprise d'obtenir des prêts, car il montre aux créanciers qu'il est capable de gérer ses obligations de dette.

Davantage de ressources

CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)® Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)® La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- Valeur de liquidationValeur de liquidationLa valeur de liquidation est une estimation de la valeur finale qui sera reçue par le détenteur d'instruments financiers lors de la vente ou de la liquidation d'un actif.

- Projection de postes de bilanProjection de postes de bilanLa projection de postes de bilan implique l'analyse du fonds de roulement, EPI, la dette du capital social et le résultat net. Ce guide explique comment calculer

- État des flux de trésorerieÉtat des flux de trésorerieL'état des flux de trésorerie (également appelé tableau des flux de trésorerie) est l'un des trois principaux états financiers qui rendent compte de la trésorerie

- Types de financementFinancementLe financement fait référence aux méthodes et aux types de financement qu'une entreprise utilise pour soutenir et développer ses activités. Il se compose de dettes et de fonds propres, qui servent à réaliser des investissements en capital, faire des acquisitions, et généralement soutenir l'entreprise.

la finance

- Examen des prêts automobiles de Prestige Financial :les personnes ayant un mauvais crédit et des faillites peuvent être admissibles

- Quels sont les avantages du portage ?

- Comment utiliser efficacement les coupons

- Les données montrent une image mitigée du paysage du crédit aux États-Unis

- Quel est le taux d'escompte ?

- 49 idées de soirées familiales amusantes sur un budget

-

Contrôle de la réalité :la sécurité sociale peut ne pas exister lorsque vous prenez votre retraite

Contrôle de la réalité :la sécurité sociale peut ne pas exister lorsque vous prenez votre retraite Lune des plus grandes questions auxquelles les Américains sont confrontés lorsquils pensent à la retraite est la suivante :la sécurité sociale existera-t-elle lorsque je prendrai ma retraite ? Selon l...

-

4 façons dont un audit énergétique domestique vous fera économiser de l'argent

4 façons dont un audit énergétique domestique vous fera économiser de l'argent Vous avez limpression que les factures de services publics de votre maison sont trop élevées ? Tu nes pas seul. LUS Energy Information Administration a indiqué que la facture délectricité mensuelle mo...

-

Jouer la sécurité pourrait mettre en danger votre portefeuille

Jouer la sécurité pourrait mettre en danger votre portefeuille Les investisseurs plus jeunes et moins établis ont toutes les raisons de jouer la sécurité. Le marché boursier semble toujours faire un peu de je-ne-sais-quoi, et même les bonnes options de gestion né...

-

3 stratégies pour retarder de façon réaliste la Sécurité sociale

3 stratégies pour retarder de façon réaliste la Sécurité sociale Comment épargner pour la retraite Phil Blancato sur la façon de préparer financièrement lavenir. Si vous êtes éligible à la Sécurité Sociale, vous pouvez le prendre dès 62 ans ou le retarder jusqu...