Qu'est-ce que la parité put-call ?

La parité put-call est un concept important dans les options Options :Calls et PutsUne option est un contrat dérivé qui donne à son détenteur le droit, mais pas l'obligation, acheter ou vendre un actif à une certaine date à un prix spécifié.pricing qui montre comment les prix des putsPut OptionUne option de vente est un contrat d'option qui donne le droit à l'acheteur, mais pas l'obligation, vendre le titre sous-jacent à un prix spécifié (également appelé prix d'exercice) avant ou à une date d'expiration prédéterminée. C'est l'un des deux principaux types d'options, l'autre type étant une option d'achat., appelsOption d'appelUne option d'appel, communément appelé « appel, " est une forme de contrat dérivé qui donne à l'acheteur d'une option d'achat le droit, mais pas l'obligation, acheter une action ou un autre instrument financier à un prix spécifique - le prix d'exercice de l'option - dans un délai spécifié., et l'actif sous-jacent.Classe d'actifsUne classe d'actifs est un groupe de véhicules d'investissement similaires. Ils sont généralement négociés sur les mêmes marchés financiers et soumis aux mêmes règles et réglementations. doivent être cohérents entre eux. Cette équation établit une relation entre le prix d'une option d'achat et de vente qui ont le même actif sous-jacent. Pour que cette relation fonctionne, les options d'achat et de vente doivent avoir une date d'expiration et un prix d'exercice identiques.

La relation de parité put-call montre qu'un portefeuille composé de positions longues et courtesEn investissant, les positions longues et courtes représentent des paris directionnels par les investisseurs qu'un titre augmentera (lorsqu'il est long) ou baissera (lorsqu'il sera court). Dans le négoce d'actifs, un investisseur peut prendre deux types de positions :longues et courtes. Un investisseur peut soit acheter un actif (aller long), ou le vendre (aller à découvert).option d'achat et un shortPositions longues et courtesEn investissant, les positions longues et courtes représentent des paris directionnels par les investisseurs qu'un titre augmentera (lorsqu'il est long) ou baissera (lorsqu'il sera court). Dans le négoce d'actifs, un investisseur peut prendre deux types de positions :longues et courtes. Un investisseur peut soit acheter un actif (aller long), ou le vendre (aller à découvert). l'option de vente doit être égale à un contrat à terme avec le même actif sous-jacent, expiration, et strikeStrike PriceLe prix d'exercice est le prix auquel le détenteur de l'option peut exercer l'option d'achat ou de vente d'un titre sous-jacent, selon le prix. Cette équation peut être réorganisée pour montrer plusieurs façons alternatives de voir cette relation.

Résumé rapide des points

- La parité put-call est une relation importante entre les prix des puts, appels, et l'actif sous-jacent

- Cette relation n'est vraie que pour les options européennes avec des prix d'exercice identiques, les dates d'échéance, et sous-jacents (les options européennes ne peuvent être exercées qu'à l'échéance, contrairement aux options américaines qui peuvent être exercées à n'importe quelle date jusqu'à la date d'expiration)

- Cette théorie soutient que la détention simultanée d'un short put et d'un long call (prix d'exercice et expiration identiques) devrait fournir le même rendement qu'un contrat à terme avec la même date d'expiration que les options et où le prix à terme est le même que le prix d'exercice des options

- La parité put-call peut être utilisée pour identifier les opportunités d'arbitrage sur le marché

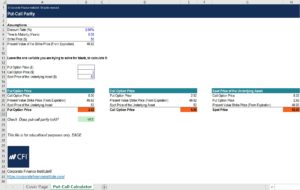

Calculatrice Excel de parité put-call

Au dessous de, nous allons passer en revue un exemple de question impliquant la relation de parité put-call. Cela peut facilement être fait avec Excel. Pour télécharger le calculateur de parité put-call, consultez la ressource gratuite de CFI :Put-Call Parity CalculatorPut-Call Parity CalculatorCette calculatrice de parité put-call démontre la relation entre les options de vente, options d'appel, et leur actif sous-jacent.

Interprétation de la parité put-call

Pour mieux comprendre la théorie de la parité put-call, Considérons une situation hypothétique dans laquelle vous achetez une option d'achatOption d'achatUne option d'achat, communément appelé « appel, " est une forme de contrat dérivé qui donne à l'acheteur d'une option d'achat le droit, mais pas l'obligation, acheter une action ou un autre instrument financier à un prix spécifique - le prix d'exercice de l'option - dans un délai spécifié. pour 10 $ avec un prix d'exercice de 100 $ et une date d'échéance d'un an, ainsi que vendre une option de venteOption de venteUne option de vente est un contrat d'option qui donne à l'acheteur le droit, mais pas l'obligation, vendre le titre sous-jacent à un prix spécifié (également appelé prix d'exercice) avant ou à une date d'expiration prédéterminée. C'est l'un des deux principaux types d'options, l'autre type étant une option d'achat. pour 10 $ avec un prix d'exercice et une expiration identiques. Selon la parité put-call, cela équivaudrait à acheter l'actif sous-jacent et à emprunter un montant égal au prix d'exercice actualiséTaux d'actualisationEn finance d'entreprise, un taux d'actualisation est le taux de rendement utilisé pour actualiser les flux de trésorerie futurs à leur valeur actuelle. Ce taux est souvent le coût moyen pondéré du capital (WACC) d'une entreprise, taux de rendement requis, ou le taux limite que les investisseurs s'attendent à gagner par rapport au risque de l'investissement. À aujourd'hui. Le prix au comptant de l'actif est de 100 $ et nous supposons qu'à la fin de l'année le prix est de 110 $ - donc, la parité put-call tient-elle?

Si le prix monte à 110 $, vous exerceriez l'option d'achat. Vous avez payé 10 $ pour cela, mais vous pouvez acheter l'actifClasse d'actifsUne classe d'actifs est un groupe de véhicules d'investissement similaires. Ils sont généralement négociés sur les mêmes marchés financiers et soumis aux mêmes règles et réglementations. au prix d'exercice de 100 $ et vendez-le pour 110 $, donc vous net 0 $. Vous avez également vendu l'option de vente. Étant donné que la valeur marchande de l'actif a augmenté, l'option de vente ne sera pas exercée par l'acheteur et vous empochez les 10$. Cela vous laisse avec 10 $ de ce portefeuille.

Quelle est la valeur du portefeuille composé de l'actif sous-jacent et de la position courte sur le prix d'exercice à la date d'expiration ? Bien, si vous aviez investi dans l'actif au prix au comptantPrix au comptantLe prix au comptant est le prix actuel du marché d'un titre, devise, ou un produit disponible pour être acheté/vendu pour un règlement immédiat. En d'autres termes, c'est le prix auquel les vendeurs et les acheteurs évaluent un actif en ce moment. de 100 $ et il s'est terminé à 110 $, et vous deviez rembourser le prix d'exercice à l'échéance à partir du montant emprunté qui serait de 100 $, le montant net serait de 10 $. Nous voyons que ces deux portefeuilles sont tous deux nets à 10 $ positifs et que la parité put-call est maintenue.

Pourquoi la parité put-call est-elle importante ?

La théorie de la parité put-call est importante à comprendre car cette relation doit être valable en théorie. Avec put et calls européens, si cette relation ne tient pas, alors cela laisse une opportunité pour l'arbitrageArbitrage L'arbitrage est la stratégie consistant à tirer parti des différences de prix sur différents marchés pour le même actif. Pour qu'il ait lieu, il doit y avoir une situation d'au moins deux actifs équivalents avec des prix différents. En substance, l'arbitrage est une situation dont un trader peut profiter. En réarrangeant cette formule, nous pouvons résoudre pour n'importe lequel des composants de l'équation. Cela nous permet de créer une option d'achat ou de vente synthétique. Si un portefeuille de l'option synthétique coûte moins cher que l'option réelle, sur la base de la parité put-call, un trader pourrait employer une stratégie d'arbitrage pour en tirer profit.

Qu'est-ce que l'équation de parité put-call?

Comme mentionné ci-dessus, l'équation de parité put-call peut être écrite de différentes manières et réarrangée pour faire des inférences variables. Voici quelques façons courantes de l'exprimer :

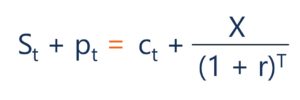

St + pt =ct + X/(1 + r)^T

L'équation ci-dessus présentée dans cette combinaison peut être interprétée comme un portefeuille détenant une position longuePositions longues et courtesEn investissant, les positions longues et courtes représentent des paris directionnels par les investisseurs qu'un titre augmentera (lorsqu'il est long) ou baissera (lorsqu'il sera court). Dans le négoce d'actifs, un investisseur peut prendre deux types de positions :longues et courtes. Un investisseur peut soit acheter un actif (aller long), ou le vendre (aller à découvert). dans l'actif sous-jacent et une option de vente doit être égale à un portefeuille détenant une position longue dans l'option d'achat et le prix d'exercice. Selon la parité put-call, cette relation devrait se maintenir, sinon une opportunité d'arbitrage existerait.

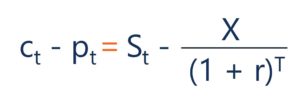

ct – pt =St – X/(1 + r)^T

Dans cette version de la parité put-call, un portefeuille qui détient une position longue dans le call, et une position courte sur le put doit être égale à un portefeuille composé d'une position longue sur l'actif sous-jacent et d'une position courte sur le prix d'exercice.

Pour les équations ci-dessus, les variables peuvent être interprétées comme :

- St =prix au comptantPrix au comptantLe prix au comptant est le prix actuel du marché d'un titre, devise, ou un produit disponible pour être acheté/vendu pour un règlement immédiat. En d'autres termes, c'est le prix auquel les vendeurs et les acheteurs évaluent un actif en ce moment. de l'actif sous-jacent

- pt =prix de l'option de vente

- ct =Prix de l'option d'achat

- X/(1 + r)^T =Valeur actuelleValeur actuelle nette (VAN) La valeur actuelle nette (VAN) est la valeur de tous les flux de trésorerie futurs (positifs et négatifs) sur toute la durée de vie d'un investissement actualisée au présent. du prix d'exercice, réduit à partir de la date d'expiration

- r =Le taux d'actualisation, souvent le taux sans risqueTaux sans risqueLe taux de rendement sans risque est le taux d'intérêt qu'un investisseur peut s'attendre à gagner sur un investissement qui ne comporte aucun risque. En pratique, le taux sans risque est communément considéré comme égal aux intérêts payés sur un bon du Trésor public à 3 mois, généralement l'investissement le plus sûr qu'un investisseur puisse faire.

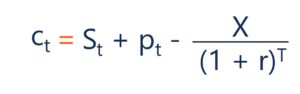

L'équation peut également être réorganisée et résolue pour un composant spécifique. Par exemple, sur la base de la parité put-call, une option d'achat synthétique peut être créée. Ce qui suit montre une option d'achat synthétique :

ct =St + pt – X/(1 + r)^T

Ici, nous pouvons voir que l'option d'appelCall OptionA option d'appel, communément appelé « appel, " est une forme de contrat dérivé qui donne à l'acheteur d'une option d'achat le droit, mais pas l'obligation, acheter une action ou un autre instrument financier à un prix spécifique - le prix d'exercice de l'option - dans un délai spécifié. doit être égal à un portefeuille avec une position longue sur l'actif sous-jacent, une position longue sur l'option de venteOption de venteUne option de vente est un contrat d'option qui donne le droit à l'acheteur, mais pas l'obligation, vendre le titre sous-jacent à un prix spécifié (également appelé prix d'exercice) avant ou à une date d'expiration prédéterminée. C'est l'un des deux principaux types d'options, l'autre type étant une option d'achat. et une position courte sur le prix d'exercice. Ce portefeuille peut être considéré comme une option d'achat synthétique. Si cette relation ne tient pas, alors une opportunité d'arbitrage existe. Si l'option d'achat synthétique était inférieure à l'option d'achat, alors vous pouvez acheter l'option d'achat synthétique et vendre l'option d'achat réelle pour en tirer profit.

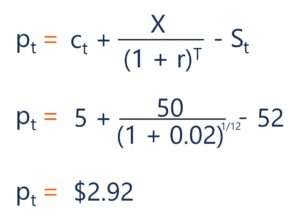

Parité Put-Call - Exemple d'option d'achat européenne

Considérons maintenant une question concernant la parité put-call. Supposons une option d'achat européenne sur un baril de pétrole brut avec un prix d'exercice de 50 $ et une maturité d'un mois, se négocie pour 5 $. Quel est le prix de la prime de vente avec un prix d'exercice et un délai d'expiration identiques, si le taux sans risque à un mois est de 2 % et le prix au comptant de l'actif sous-jacent est de 52 $ ?

Ici, nous pouvons voir le calcul qui serait utilisé pour trouver la prime de vente :

Ces calculs peuvent également être effectués dans Excel. Ce qui suit montre la solution à la question ci-dessus effectuée dans Excel :

Calculateur de parité put-callCe calculateur de parité put-call montre la relation entre les options de vente, options d'appel, et leur actif sous-jacent.

Calculateur de parité put-callCe calculateur de parité put-call montre la relation entre les options de vente, options d'appel, et leur actif sous-jacent.

Si vous souhaitez en savoir plus sur la modélisation financière, consultez les cours de modélisation financière de CFI

Ressources additionnelles

CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- Options :Calls et PutsOptions :Calls et PutsUne option est un contrat dérivé qui donne à son détenteur le droit, mais pas l'obligation, acheter ou vendre un actif à une certaine date à un prix spécifié.

- Modèles de tarification des optionsModèles de tarification des optionsLes modèles de tarification des options sont des modèles mathématiques qui utilisent certaines variables pour calculer la valeur théorique d'une option. La valeur théorique d'un

- ArbitrageArbitrageArbitrage est la stratégie consistant à tirer parti des différences de prix sur différents marchés pour le même actif. Pour qu'il ait lieu, il doit y avoir une situation d'au moins deux actifs équivalents avec des prix différents. En substance, l'arbitrage est une situation dont un trader peut profiter

- DérivésDérivésLes dérivés sont des contrats financiers dont la valeur est liée à la valeur d'un actif sous-jacent. Ce sont des instruments financiers complexes qui sont

la finance

- Impôts sur les salaires des petites entreprises :comment les calculer et comment les retenir

- Qu'est-ce qu'une banque hypothécaire?

- Comment trouver un appartement abordable lorsque vous avez un budget limité

- Revue des prêts :un prêt d'urgence qui peut vous aider à construire un crédit

- 3 raisons de créer un fonds conseillé par les donateurs pour maximiser vos déductions fiscales caritatives

- Qu'est-ce que le dividende par action (DPS) ?

-

Une rente vous convient-elle?

Une rente vous convient-elle? Certaines parties de ce blog ont été mises à jour le 14 mars, 2018 Si vous pouviez acheter un produit qui promet de vous offrir un revenu stable à vie et vous éviter de vous soucier de survivre à v...

-

Les cartes de crédit des stations-service n'en valent généralement pas la peine

Les cartes de crédit des stations-service n'en valent généralement pas la peine Crédit dimage:@ jacobandrews64/Twenty20 Que vous soyez un road-triper sérieux ou un banlieusard local facile, les cartes de crédit de marque liées aux sociétés gazières semblent être un choix naturel...

-

Qu'est-ce que la banque d'affaires ?

Qu'est-ce que la banque d'affaires ? Les services bancaires fournis uniquement aux unités commerciales sont appelés services bancaires aux entreprises. Unités daffaires, qui comprennent les sociétés et les sociétés à responsabilité limit...

-

Quelle est la règle budgétaire 50/30/20 ?

Quelle est la règle budgétaire 50/30/20 ? Cette méthode simple peut vous aider à faire fructifier votre épargne et à rembourser vos dettes plus rapidement (iStock) Commençons par la mauvaise nouvelle :les Américains ne sont pas les meilleur...