Qu'est-ce que l'entrée multiple ?

Une entrée multiple, couramment utilisé dans les LBO, désigne le prix payé pour une entreprise en fonction d'une métrique financière. Le multiple d'entrée est crucial pour les sociétés de capital-investissementTop 10 des sociétés de capital-investissementQui sont les 10 premières sociétés de capital-investissement au monde ? Notre liste des dix plus grandes entreprises de PE, classés par capital total levé. Stratégies communes au sein de P.E. inclure les LBO, capital-risque, capital de croissance, investissements en difficulté et capital mezzanine. à savoir, car cela les aide à déterminer le prix d'achat d'une entreprise par rapport à une mesure financière. Il est idéal pour acheter des entreprises à un faible multiple d'entrée.

Sommaire

- Un multiple d'entrée fait référence au prix payé pour une entreprise en fonction d'une métrique financière.

- Un multiple commun utilisé pour le multiple d'entrée est EV/EBITDA.

- Un multiple d'entrée est communément comparé à un multiple de sortie.

Comprendre les multiples

Un multiple, également appelé multiplicateur, est une technique d'évaluation qui calcule la valeur d'une entreprise par rapport à une mesure financière. Les multiples sont utilisés pour comparer des entreprises opérant dans des environnements similaires afin de déterminer si une entreprise a un prix raisonnable, par rapport aux pairs. Il existe de nombreux types de multiples qui peuvent être utilisés, incluant EV/EBITDAEV/EBITDAEV/EBITDA est utilisé dans l'évaluation pour comparer la valeur d'entreprises similaires en évaluant leur valeur d'entreprise (EV) à un multiple d'EBITDA par rapport à une moyenne. Dans ce guide, nous allons décomposer le multiple EV/EBTIDA en ses différentes composantes, et vous expliquer comment le calculer étape par étape, VE/Ventes, Ratio EV/EBITEV/EBITLe ratio valeur d'entreprise/bénéfice avant intérêts et impôts (EV/EBIT) est une mesure utilisée pour déterminer si une action est cotée trop haut ou trop bas, EV/UFCF, et P/EPrice Earnings RatioLe Price Earnings Ratio (le ratio P/E est la relation entre le cours de l'action d'une entreprise et le bénéfice par action. Il donne une meilleure idée de la valeur d'une entreprise. multiples.

Par exemple, si deux sociétés opérant dans le même secteur avec des opérations commerciales similaires se négocient à des multiples P/E de 10x et 4x respectivement, en ignorant les autres facteurs, la société avec un multiple P/E de 4x est considérée comme sous-évaluée par les investisseurs.

Comprendre l'entrée multiple

Les sociétés de capital-investissement utilisent des multiples pour comprendre le prix qu'elles paient pour une entreprise par rapport à une mesure financière. Par exemple, lorsqu'une société de capital-investissement cherche à racheter une entreprise, ils voudraient comparer le prix d'achat de l'entreprise par rapport à une mesure financière – c'est ce qu'on appelle le « multiple d'entrée ».

Le multiple le plus couramment utilisé pour un multiple d'entrée est EV/EBITDA. EV est la valeur de l'entreprise et représente généralement la valeur totale d'une entreprise. L'EBITDA est le bénéfice d'une entreprise avant intérêts, impôts, dépréciation, et l'amortissement – le résultat d'exploitation de l'entreprise.

Exemple

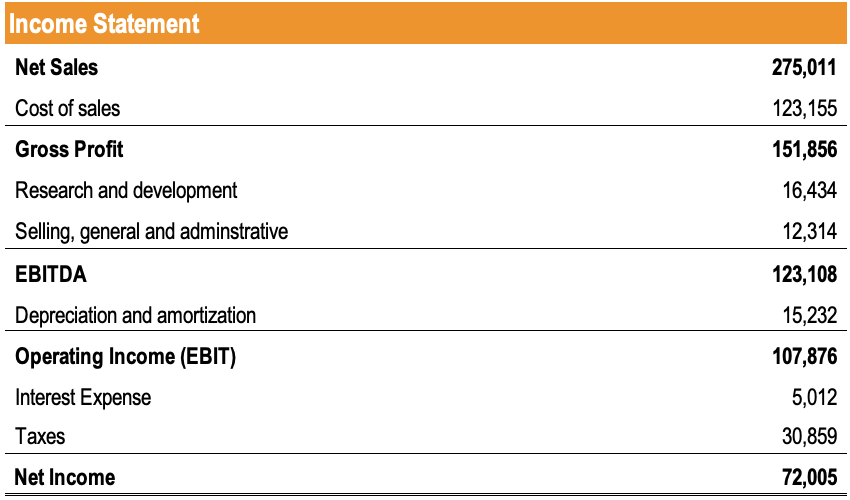

Une société de capital-investissement cherche à générer un TRI de 25 % dans le cadre d'un LBO d'une entreprise. L'entreprise doit payer 500 $, 000 pour racheter l'entreprise. Le compte de résultat de la société est le suivant :

En utilisant le multiple EV/EBITDA, quel est le multiple d'entrée implicite de cette société ?

Le multiple d'entrée implicite de cette société est de 500 $, 000/123$, 108 = 4.06x .

Lier plusieurs entrées et sorties multiples

Un multiple d'entrée est couramment utilisé pour comparer à un multiple de sortie. Comprendre qu'un multiple d'entrée est le prix payé pour une entreprise par rapport à une métrique financière, un multiple de sortie est simplement le prix de vente d'une entreprise par rapport à une métrique financière.

Extension multiple

Pour les sociétés de capital-investissement, il est souhaitable d'obtenir un multiple d'entrée faible et un multiple de sortie élevé. Essentiellement, cela signifie que l'entreprise achète l'entreprise à un prix bas par rapport à une métrique financière et vend l'entreprise à un prix plus élevé par rapport à une métrique financière.

Par exemple, si une entreprise achète une entreprise avec un BAIIA de 10 M$ à un prix d'achat de 100 M$, et vend l'entreprise cinq ans plus tard à un prix de vente de 200 M$ alors que l'entreprise a un BAIIA de 15 M$, l'entrée multiple est de 10x (100M/10M), et le multiple de sortie est de 13,3x (200M/15).

Stable Multiple

Lorsque le multiple d'entrée est le même que le multiple de sortie, cela signifie que l'entreprise achète et vend l'entreprise à la même valeur relative. Dans les modèles de LBO, un multiple stable est supposé.

Par exemple, si une entreprise achète une entreprise au prix d'achat de 100 M$ avec un EBITDA de 10 M$ et revend l'entreprise cinq ans plus tard au prix de vente de 200 M$ avec un EBITDA de 20 M$, l'entrée multiple est de 10x (100M/10M), et le multiple de sortie est 10x (200M/20).

Compression multiple

Lorsque le multiple d'entrée est supérieur au multiple de sortie, cela signifie que l'entreprise achète l'entreprise à un prix plus élevé par rapport à une métrique financière et vend l'entreprise à un prix inférieur par rapport à une métrique financière. Ceci est indésirable et compromet le TRI de l'investissement.

Par exemple, si une entreprise achète une entreprise au prix d'achat de 100 M$ avec un EBITDA de 10 M$ et revend l'entreprise cinq ans plus tard au prix de vente de 100 M$ avec un EBITDA de 20 M$, l'entrée multiple est de 10x (100M/10M), et le multiple de sortie est 5x (100M/20).

Davantage de ressources

CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- Valeur de l'entreprise vs valeur des capitaux propresValeur de l'entreprise vs valeur des capitaux propresValeur de l'entreprise vs valeur des capitaux propres. Ce guide explique la différence entre la valeur d'entreprise (valeur d'entreprise) et la valeur nette d'une entreprise. Voir un exemple de calcul de chacun et télécharger la calculatrice. Valeur d'entreprise =valeur des capitaux propres + dette - trésorerie. Apprenez la signification et comment chacun est utilisé dans l'évaluation

- Taux de rentabilité interne (TRI)Taux de rentabilité interne (TRI) Le taux de rentabilité interne (TRI) est le taux d'actualisation qui met à zéro la valeur actuelle nette (VAN) d'un projet. En d'autres termes, il s'agit du taux de rendement annuel composé attendu qui sera obtenu sur un projet ou un investissement.

- Ratios de rentabilitéRatios de rentabilitéLes ratios de rentabilité sont des mesures financières utilisées par les analystes et les investisseurs pour mesurer et évaluer la capacité d'une entreprise à générer des revenus (bénéfices) par rapport aux revenus, actif du bilan, les coûts d'exploitation, et les capitaux propres au cours d'une période donnée. Ils montrent à quel point une entreprise utilise ses actifs pour générer des bénéfices

- Types de multiples de valorisationTypes de multiples de valorisationIl existe de nombreux types de multiples de valorisation utilisés dans l'analyse financière. Ils peuvent être classés en multiples de capitaux propres et en multiples de valeur d'entreprise.

la finance

- J'ai peur de perdre mon emploi ! Conseils financiers clés à suivre

- 6 façons de définir vos finances sur le pilote automatique

- Qu'est-ce que la littératie financière et comment l'améliorer

- Conseils pour un jeune adulte apprenant à gérer son argent

- Près d'un quart des chômeurs américains disent avoir été contactés par des escrocs du COVID-19

- Non bancarisé ou sous bancarisé :puis-je épargner ?

-

Posez-vous ces 5 questions avant d'acheter une maison

Posez-vous ces 5 questions avant d'acheter une maison Si vous avez regardé HGTV en rafale ces derniers temps, vous pensez peut-être que lachat dune maison pourrait être la bonne décision pour vous. Mais #RealMoneyTalk - êtes-vous réellement prêt à deveni...

-

Qu'est-ce qu'une opportunité d'arbitrage triangulaire ?

Qu'est-ce qu'une opportunité d'arbitrage triangulaire ? Une opportunité darbitrage triangulaire est une stratégie de trading qui exploite les opportunités darbitrage qui existent entre trois devises dans un échange de devises étrangères. LarbitrageArbitrag...

-

Que sont les comptes NOW et dois-je en ouvrir un ?

Que sont les comptes NOW et dois-je en ouvrir un ? Les comptes NOW – ou les comptes à ordre de retrait négociable – ont été créés comme une échappatoire à la réglementation bancaire de lère de la Grande Dépression. Les comptes MAINTENANT offrent des...

-

Comment annuler mon contrat d'achat par écrit

Comment annuler mon contrat d'achat par écrit De nombreux contrats peuvent être annulés dans les 3 jours. Un contrat dachat, également appelé contrat dachat ou contrat dachat, est un contrat légal formalisant loffre dune partie dacheter les bien...