Que sont les ratios de financement d'entreprise?

Les ratios de financement d'entreprise sont des mesures quantitatives utilisées pour évaluer les entreprises. Ces ratios sont utilisés par les analystes financiers, analystes de recherche actions, investisseurs, et les gestionnaires d'actifs pour évaluer la santé financière globale des entreprises, dans le but final de prendre de meilleures décisions d'investissement. Les ratios de financement d'entreprise sont également largement utilisés par les directeurs financiers et les cadres supérieurs pour mieux comprendre les performances de leur entreprise.

Types de ratios de financement d'entreprise

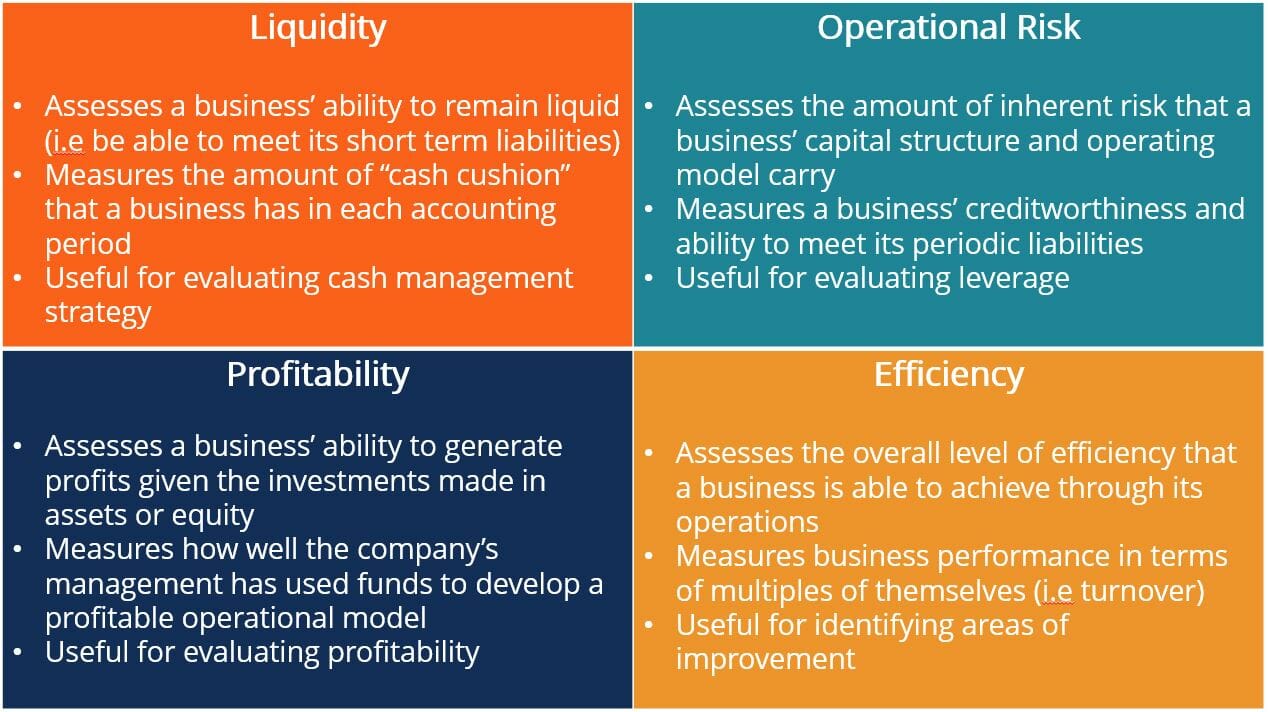

Les ratios de financement d'entreprise peuvent être divisés en quatre catégories qui mesurent différents types de mesures financières pour une entreprise :les ratios de liquidité, Ratios de risques opérationnels, Ratios de rentabilité, et les ratios d'efficacité. Les différences entre ces catégories sont expliquées dans le graphique suivant :

Comment utiliser les ratios ?

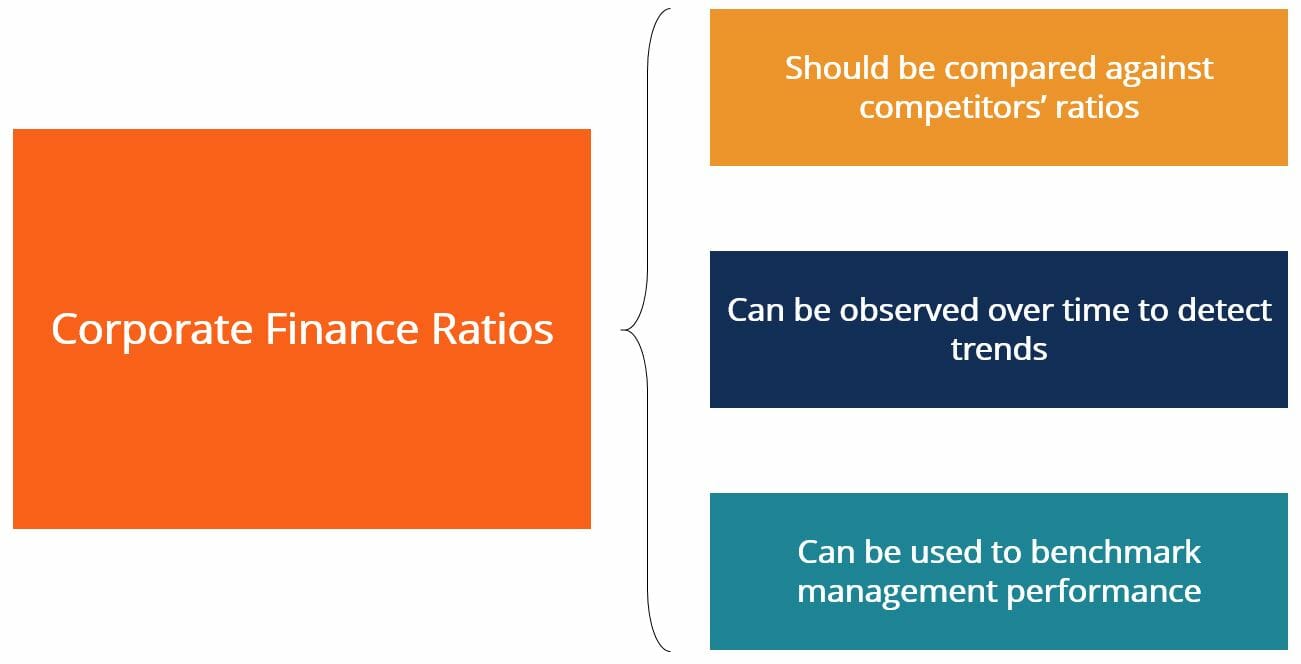

Les ratios de financement d'entreprise permettent aux analystes, la gestion, et aux investisseurs d'évaluer les performances financières d'une entreprise en les classant par rapport à des données chronologiques, ratios concurrents, ou des objectifs de performance.

Les ratios ne sont pas très significatifs en eux-mêmes. Pour mieux les comprendre, nous devrions calculer les mêmes ratios pour un certain nombre d'entreprises différentes qui opèrent dans le même secteur (c'est-à-dire, concurrents). Cela nous permettra de mieux comprendre la performance d'une entreprise dans le contexte de l'industrie. Les ratios peuvent également être calculés à différentes périodes dans le temps afin de voir comment ils ont évolué au fil du temps. Cela peut être fait pour une entreprise individuelle, ou pour un certain nombre d'entreprises opérant dans le même secteur afin d'observer comment des mesures spécifiques ont changé.

Dernièrement, Les ratios peuvent être utilisés pour comparer les performances de l'équipe de direction d'une entreprise par rapport aux objectifs fixés précédemment. Certaines entreprises rémunèrent leurs équipes de direction lorsque certains objectifs de ratios spécifiques sont atteints. Par exemple, un PDG peut recevoir une prime spéciale si, sous son mandat, l'entreprise est en mesure d'augmenter son rendement des capitaux propres de 10 %.

Ratios de financement d'entreprise

Ratios de liquidité

CAPEX/Ratio de trésorerie d'exploitationMesurer la part des flux de trésorerie d'exploitation d'une entreprise canalisée vers des projets de dépenses d'investissementCash Flow from Operations / CAPEX Ratio de trésorerieRatio de liquidité qui mesure la capacité d'une entreprise à rembourser ses dettes à court terme avec des actifs très liquidesTrésorerie et équivalents de trésorerie / Passif à court terme

Ratio de trésorerieRatio de liquidité qui mesure la capacité d'une entreprise à rembourser ses dettes à court terme avec des actifs très liquidesTrésorerie et équivalents de trésorerie / Passif à court terme  Current RatioMesure la capacité d'une entreprise à faire face à ses obligations exigibles dans moins d'un anActif courant / Passif courant

Current RatioMesure la capacité d'une entreprise à faire face à ses obligations exigibles dans moins d'un anActif courant / Passif courant  Ratio d'intervalle défensifCompare les actifs actuels d'une entreprise à ses dépenses de trésorerie quotidiennesActifs courants / Dépenses quotidiennes

Ratio d'intervalle défensifCompare les actifs actuels d'une entreprise à ses dépenses de trésorerie quotidiennesActifs courants / Dépenses quotidiennes  Ratio de trésorerie d'exploitationÉvalue la capacité d'une entreprise à rembourser ses dettes à court terme en utilisant les flux de trésorerie d'exploitationFlux de trésorerie d'exploitation/passifs courants

Ratio de trésorerie d'exploitationÉvalue la capacité d'une entreprise à rembourser ses dettes à court terme en utilisant les flux de trésorerie d'exploitationFlux de trésorerie d'exploitation/passifs courants  Ratio rapideLes actifs courants de l'entreprise couvrent-ils facilement ses passifs courants ? (Trésorerie et équivalents + Valeurs mobilières de placement + Comptes débiteurs) / Passifs courants

Ratio rapideLes actifs courants de l'entreprise couvrent-ils facilement ses passifs courants ? (Trésorerie et équivalents + Valeurs mobilières de placement + Comptes débiteurs) / Passifs courants  Fois des intérêts gagnés (base de trésorerie)Évaluer la capacité d'une entreprise à honorer ses dettes avec des liquiditésFlux de trésorerie d'exploitation ajustés / Charges d'intérêts

Fois des intérêts gagnés (base de trésorerie)Évaluer la capacité d'une entreprise à honorer ses dettes avec des liquiditésFlux de trésorerie d'exploitation ajustés / Charges d'intérêts

Ratios de risque opérationnel

Ratio de couverture des actifsMesure la capacité d'une entreprise à couvrir les obligations de la dette avec des actifs [(Total des actifs - Actifs incorporels) - (Passif actuel - Dette à court terme)] / Charges d'intérêts Cash Coverage RatioMesure la capacité d'une entreprise à couvrir ses dettes avec des liquiditésTotal Cash / Intérêts

Cash Coverage RatioMesure la capacité d'une entreprise à couvrir ses dettes avec des liquiditésTotal Cash / Intérêts  Ratio flux de trésorerie/detteCalcule le pourcentage de la dette qui pourrait être remboursé à l'aide des liquidités générées par les opérationsFlux de trésorerie provenant des opérations/dette totale de l'entreprise

Ratio flux de trésorerie/detteCalcule le pourcentage de la dette qui pourrait être remboursé à l'aide des liquidités générées par les opérationsFlux de trésorerie provenant des opérations/dette totale de l'entreprise  Ratio de couverture du service de la detteÉvalue la capacité d'une entreprise à utiliser son résultat d'exploitation pour rembourser ses dettes (y compris les intérêts)Résultat d'exploitation / Service total de la dette

Ratio de couverture du service de la detteÉvalue la capacité d'une entreprise à utiliser son résultat d'exploitation pour rembourser ses dettes (y compris les intérêts)Résultat d'exploitation / Service total de la dette  Ratio d'endettementEnvisager l'endettement d'une entreprise par rapport à ses actifsDette totale / Actif total

Ratio d'endettementEnvisager l'endettement d'une entreprise par rapport à ses actifsDette totale / Actif total  Taux de couverture des intérêtsMesure la capacité d'une entreprise à couvrir ses dettes avec le résultat d'exploitationRevenu d'exploitation / Dépenses d'intérêt

Taux de couverture des intérêtsMesure la capacité d'une entreprise à couvrir ses dettes avec le résultat d'exploitationRevenu d'exploitation / Dépenses d'intérêt  Times Interest Earned RatioCalcule combien de fois une entreprise pourrait payer ses frais d'intérêts avec ses bénéfices avant intérêts et impôtsEBIT / Dépenses d'intérêts

Times Interest Earned RatioCalcule combien de fois une entreprise pourrait payer ses frais d'intérêts avec ses bénéfices avant intérêts et impôtsEBIT / Dépenses d'intérêts

Ratios de rentabilité

Ratio de marge bruteCalcule le pourcentage des revenus qui restent après COGS (Revenue - COGS) / Revenu Marge bénéficiaire netteCalcule le pourcentage des revenus qui restent après toutes les dépenses et taxesBénéfice net / revenus

Marge bénéficiaire netteCalcule le pourcentage des revenus qui restent après toutes les dépenses et taxesBénéfice net / revenus  Marge d'exploitationCalcule le pourcentage des revenus qui restent après toutes les dépensesRevenus d'exploitation / revenus

Marge d'exploitationCalcule le pourcentage des revenus qui restent après toutes les dépensesRevenus d'exploitation / revenus  Ratio de marge avant impôtsAffiche le bénéfice avant impôts (EBT) par rapport aux revenusEBT/Revenus

Ratio de marge avant impôtsAffiche le bénéfice avant impôts (EBT) par rapport aux revenusEBT/Revenus  Return on Assets (ROA)Quantifie les bénéfices générés par l'entreprise compte tenu de ses actifs disponiblesRevenu net / Actif moyen

Return on Assets (ROA)Quantifie les bénéfices générés par l'entreprise compte tenu de ses actifs disponiblesRevenu net / Actif moyen  Retour sur capitaux propres (ROE)Quantifie le bénéfice généré par l'entreprise compte tenu de son financement par capitaux propres disponibleRevenu net / Capitaux propres

Retour sur capitaux propres (ROE)Quantifie le bénéfice généré par l'entreprise compte tenu de son financement par capitaux propres disponibleRevenu net / Capitaux propres  Retour sur investissement (ROI) Représente un chiffre de rendement général que les investisseurs peuvent utiliser pour quantifier les performances d'investissement Variation de la valeur de l'investissement / du coût d'investissement

Retour sur investissement (ROI) Représente un chiffre de rendement général que les investisseurs peuvent utiliser pour quantifier les performances d'investissement Variation de la valeur de l'investissement / du coût d'investissement

Ratios d'efficacité

Ratio de rotation des comptes fournisseursExprime les achats à crédit comme un multiple des comptes fournisseursAchats à crédit nets/moyenne des comptes fournisseurs Ratio de rotation des comptes clientsExprime les ventes à crédit comme un multiple des comptes clientsVentes nettes à crédit / Comptes clients moyens

Ratio de rotation des comptes clientsExprime les ventes à crédit comme un multiple des comptes clientsVentes nettes à crédit / Comptes clients moyens  Ratio de rotation des actifsExprime les ventes nettes comme un multiple de l'actif total de l'entrepriseVentes nettes / Actif total moyen

Ratio de rotation des actifsExprime les ventes nettes comme un multiple de l'actif total de l'entrepriseVentes nettes / Actif total moyen  Contribution Margin RatioAffiche le pourcentage des bénéfices conservés après les coûts variables (Total Revenue - Variable Costs) / Total Revenue

Contribution Margin RatioAffiche le pourcentage des bénéfices conservés après les coûts variables (Total Revenue - Variable Costs) / Total Revenue  Chiffre d'affaires des employés Affiche le pourcentage d'employés qui ont quitté l'entreprise (volontairement ou involontairement) Nombre d'employés séparés / Nombre moyen d'employés

Chiffre d'affaires des employés Affiche le pourcentage d'employés qui ont quitté l'entreprise (volontairement ou involontairement) Nombre d'employés séparés / Nombre moyen d'employés  Chiffre d'affaires des immobilisationsExprime les ventes nettes comme un multiple des immobilisations de l'entrepriseVentes nettes / immobilisations moyennes

Chiffre d'affaires des immobilisationsExprime les ventes nettes comme un multiple des immobilisations de l'entrepriseVentes nettes / immobilisations moyennes  Rotation des stocksExprime le COGS comme un multiple de l'inventaire moyen de l'entrepriseCOGS / Average Inventory

Rotation des stocksExprime le COGS comme un multiple de l'inventaire moyen de l'entrepriseCOGS / Average Inventory

Ressources additionnelles

Merci d'avoir lu cet article sur les ratios de financement d'entreprise ! CFI propose la certification Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®. Inscrivez-vous aujourd'hui ! programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour en savoir plus sur des sujets connexes, consultez les ressources CFI suivantes :

- Comment calculer le ratio de couverture du service de la detteComment calculer le ratio de couverture du service de la detteCe guide décrira comment calculer le ratio de couverture du service de la dette. D'abord, nous allons passer en revue une brève description du ratio de couverture du service de la dette, pourquoi c'est important, puis passez en revue les solutions étape par étape à plusieurs exemples de calculs du ratio de couverture du service de la dette.

- Partie courante de la dette à long termePartie courante de la dette à long termeLa partie courante de la dette à long terme est la partie de la dette à long terme exigible dans un délai d'un an. La dette à long terme a une échéance de

- Cours de Fondamentaux de la Comptabilité – CFI

- Ratio d'intervalle défensifRatio d'intervalle défensifLe ratio d'intervalle défensif (DIR) est un ratio de liquidité financière qui indique combien de jours une entreprise peut fonctionner sans avoir besoin de puiser dans des sources de capitaux autres que ses actifs actuels. Il est également connu sous le nom de ratio d'intervalle de défense de base (BDIR) ou de ratio de période d'intervalle défensif (DIPR).

la finance

- Taux d'imposition de la Pennsylvanie :payer des impôts dans l'État de Keystone

- Tenir un journal des dépenses pour améliorer vos finances

- Quel est le taux des fonds fédéraux?

- Au-dessus de votre tête ? Se noyer dans les dettes ? Faites ceci maintenant

- Qu'est-ce que la Junior Equity ?

- Quels sont les freins et les tirages sur la liquidité ?

-

Le planificateur de Noël 2021 ultime pour des vacances sans stress

Le planificateur de Noël 2021 ultime pour des vacances sans stress Cet article peut contenir des liens de nos partenaires. Veuillez lire comment nous gagnons de largent pour plus dinformations. Notre réponse est notre planificateur de Noël ! Tout ce dont vous av...

-

Comment identifier le numéro d'acheminement et le numéro de compte sur un chèque

Comment identifier le numéro d'acheminement et le numéro de compte sur un chèque Que vous remplissiez un bordereau de dépôt vierge à la banque, passer une commande de nouveaux chèques, ou mettre en place des paiements automatiques en ligne, vous devrez fournir les numéros dachemin...

-

10 décorations de Noël bon marché que vous pouvez faire sur un budget

10 décorations de Noël bon marché que vous pouvez faire sur un budget Cet article peut contenir des liens de nos partenaires. Veuillez lire comment nous gagnons de largent pour plus dinformations. Le débat classique, quand est-il trop tôt pour décorer pour Noël ? Certa...

-

Comment jouer au spin-off d'IBM à 19 milliards de dollars

Comment jouer au spin-off d'IBM à 19 milliards de dollars Andrew Keene Je dirais, Il est difficile de croire quIBM a 109 ans, mais la vérité est que Big Blue montre son âge depuis un certain temps maintenant. Croyez-le ou non, Machines daffaires interna...