Qu'est-ce que le dernier entré, premier sorti (LIFO) ?

Last-in First-out (LIFO) est un inventaireInventoryInventory est un compte d'actif courant figurant au bilan, composé de toutes les matières premières, travaux en cours, et les produits finis qu'une méthode d'évaluation basée sur l'hypothèse que les actifs produits ou acquis en dernier sont les premiers à être passés en charges. En d'autres termes, sous le dernier entré, méthode du premier sorti, les derniers biens achetés ou produits sont retirés et passés en charges en premier. Par conséquent, les anciens coûts d'inventaire restent au bilanBilanLe bilan est l'un des trois états financiers fondamentaux. Les états financiers sont essentiels à la fois à la modélisation financière et à la comptabilité. tandis que les coûts d'inventaire les plus récents sont passés en charges en premier.

Téléchargez le modèle gratuit

Entrez votre nom et votre e-mail dans le formulaire ci-dessous et téléchargez le modèle gratuit maintenant !

Exemple de dernier entré, Premier sorti (LIFO)

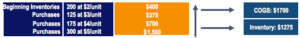

La société A a déclaré des stocks de départ de 200 unités à 2 $/unité. Aussi, l'entreprise a acheté :

- 125 unités à 3 $/unité

- 170 unités à 4 $/unité

- 300 unités à 5 $/unité

Si l'entreprise a vendu 350 unités, l'ordre des dépenses serait le suivant :

300 unités à 5$/unité =1$, 500 en COGS, comme illustré ci-dessus. Le coût des marchandises vendues (COGS)Coût des marchandises vendues (COGS)Le coût des marchandises vendues (COGS) mesure le « coût direct » engagé dans la production de tout bien ou service. Il comprend le coût du matériel, direct est déterminé avec les derniers stocks achetés et le déplace vers le haut vers les stocks de début jusqu'à ce que le nombre requis d'unités vendues soit atteint. Pour la vente de 350 unités :

- 50 unités à 4 $/unité =200 $ en COGS

Le coût total des marchandises vendues pour la vente de 350 unités serait de 1 $, 700.

Les 450 invendus restants resteraient au bilan en tant qu'inventaire pour 1 $, 275.

- 125 unités à 4$/unité =500$ en inventaire

- 125 unités à 3$/unité =375$ en inventaire

- 200 unités à 2$/unité =400$ en inventaire

LIFO contre FIFO

Recommencer, LIFO dépense en premier les stocks les plus récents. Dans l'exemple suivant, nous le comparerons au FIFO (premier entré, premier sorti) Premier entré, premier sorti (FIFO) La méthode de comptabilisation de l'évaluation des stocks du premier entré, premier sorti (FIFO) est basée sur la pratique consistant à faire suivre la vente ou l'utilisation des biens . FIFO dépense en premier les coûts les plus anciens.

Considérez le même exemple ci-dessus. Rappelons que sous LIFO, les flux de coûts pour la vente de 350 unités sont les suivants :

Comparez-la à la méthode FIFO de valorisation des stocks, qui dépense en premier les stocks les plus anciens :

Sous FIFO, la vente de 350 unités :

- 200 unités à 2 $/unité =400 $ en COGS

- 125 unités à 3 $/unité =375 $ en COGS

- 25 unités à 4 $/unité =100 $ en COGS

L'entreprise déclarerait le coût des marchandises vendues de 875 $ et l'inventaire de 2 $, 100.

Sous LIFO :

- COGS =1 $, 700

- Inventaire =1 $, 275

Sous FIFO :

- COGS =875 $

- Inventaire =2 $, 100

Par conséquent, nous pouvons voir que les états financiers pour le COGS et les stocks dépendent de la méthode d'évaluation des stocks utilisée. Utilisation du dernier entré, premier sorti, il y a plus de dépenses en charges. Comme discuté ci-dessous, cela crée plusieurs implications sur les états financiers d'une entreprise.

Impact de la méthode d'évaluation des stocks LIFO sur les états financiers

Rappelons l'exemple comparatif du Last-In First-Out et d'une autre méthode de valorisation des stocks, FIFO. Les deux méthodes donnent un inventaire et un COGS différents. Maintenant, il est important de considérer - quel impact l'utilisation de LIFO a-t-elle sur les états financiers d'une entrepriseTrois états financiersLes trois états financiers sont le compte de résultat, le bilan, et l'état des flux de trésorerie. Ces trois déclarations de base sont?

1. Faible qualité de la valorisation du bilan

En utilisant LIFO, le bilan présente des informations de moindre qualité sur les stocks. Il dépense les achats les plus récents en premier, partir plus vieux, coûts obsolètes au bilan en tant qu'inventaire.

Par exemple, considérez une entreprise avec un inventaire de départ de deux motoneiges à un coût unitaire de 50 $, 000. L'entreprise achète une autre motoneige au prix de 75 $, 000. Pour la vente d'une motoneige, l'entreprise passera en charges le coût de la nouvelle motoneige – 75 $, 000.

Par conséquent, il fournira des informations de moins bonne qualité sur le bilan par rapport à d'autres méthodes d'évaluation des stocks, car le coût de la motoneige plus ancienne est un coût dépassé par rapport aux coûts actuels des motoneiges.

2. Haute qualité de l'appariement du compte de résultat

Étant donné que LIFO comptabilise les coûts les plus récents, il y a une meilleure correspondance sur le compte de résultat. Les revenus de la vente des stocks sont appariés avec le coût des stocks les plus récents.

Par exemple, Considérons une entreprise avec un inventaire de départ de 100 calculatrices à un coût unitaire de 5 $. L'entreprise achète 100 autres unités de calculatrices à un coût unitaire plus élevé de 10 $ en raison de la rareté des matériaux utilisés pour fabriquer les calculatrices.

Si l'entreprise a vendu 50 unités de calculatrices, selon la méthode LIFO, les coûts de calcul les plus récents seraient mis en correspondance avec les revenus générés par la vente. Il fournirait une excellente correspondance entre les revenus et le coût des marchandises vendues sur le compte de résultat.

LIFO dans les normes comptables

Selon les normes IFRSIFRS, les normes IFRS sont les normes internationales d'information financière (IFRS) qui consistent en un ensemble de règles comptables qui déterminent comment les transactions et autres événements comptables doivent être déclarés dans les états financiers. Ils sont conçus pour maintenir la crédibilité et la transparence dans le monde financier et les NCECF, l'utilisation du dernier entré, la méthode du premier sorti est interdite. Cependant, selon les PCGR, l'utilisation de Last-In First-Out est autorisée. La méthode de valorisation des stocks est interdite selon les IFRS et les NCECF en raison de distorsions potentielles sur la rentabilité et les états financiers d'une entreprise.

La révision des IAS Inventaires en 2003 a interdit l'utilisation de LIFO pour préparer et présenter des états financiers. L'une des raisons est qu'elle peut réduire la charge fiscale en cas de hausse des prix. Rappelez-vous l'exemple que nous avons fait ci-dessus et supposons que le prix de vente d'une unité d'inventaire est de 15 $ :

Sous LIFO :

- COGS =1 $, 700

- Revenu =350 x 15 $ =5 $, 250

Bénéfices bruts sous LIFO =5 $, 520 – 1 $, 700 =3 $, 820

Sous FIFO :

- COGS =875 $

- Revenu =350 x 15 $ =5 $, 250

Bénéfices bruts sous FIFO =5 $, 520 – 875 $ =4 $, 645

Sous LIFO, l'entreprise a déclaré une marge brute plus faible même si le prix de vente était le même. Maintenant, il peut sembler contre-intuitif pour une entreprise de sous-estimer ses bénéfices. Cependant, en utilisant LIFO, le coût des marchandises vendues est déclaré à un montant plus élevé, résultant en un bénéfice inférieur et donc un impôt inférieur. Par conséquent, il peut être utilisé comme un outil pour économiser sur les dépenses fiscales.

Cependant, la principale raison de l'abandon de l'utilisation de LIFO selon les IFRS et les NCECF est l'utilisation d'informations obsolètes sur le bilan. Rappelons qu'avec la méthode LIFO, la qualité de l'évaluation du bilan est faible. Par conséquent, le bilan peut contenir des coûts obsolètes qui ne sont pas pertinents pour les utilisateurs des états financiers.

Points clés à retenir du dernier entré, premier sorti (LIFO)

- Dernier entré, premier sorti dépense les coûts les plus récents en premier. En d'autres termes, le coût des biens achetés en dernier (dernier entré) est d'abord passé en charges (premier sorti).

- Il fournit une évaluation de bilan de faible qualité.

- Il permet un appariement du compte de résultat de haute qualité.

- LIFO est interdit en vertu des IFRS et des NCECF. Cependant, selon les principes comptables généralement reconnus des États-Unis (GAAP), c'est permis.

Davantage de ressources

CFI est l'un des principaux fournisseurs de la certification Financial Modeling &Valuation Analyst (FMVA)®. carrière. Inscrivez-vous dès aujourd'hui ! Programme de certification pour les professionnels de la finance qui souhaitent élargir leurs compétences. Pour continuer à apprendre et faire progresser votre carrière, les ressources de la FCI suivantes seront utiles :

- Jours d'inventaire en circulation Jours d'inventaire en circulation Les jours d'inventaire en circulation (DIO) sont le nombre moyen de jours pendant lesquels une entreprise conserve son inventaire avant de le vendre. L'inventaire des jours

- Réduction des stocksRétraction des stocksLa réduction des stocks se produit lorsque le nombre de produits en stock est inférieur à ceux enregistrés sur la liste d'inventaire. L'écart peut

- Cycle d'exploitationCycle d'exploitationUn cycle d'exploitation (OC) fait référence aux jours nécessaires à une entreprise pour recevoir des stocks, vendre l'inventaire, et récupérer l'argent de la vente

- Projection de postes de bilanProjection de postes de bilanLa projection de postes de bilan implique l'analyse du fonds de roulement, EPI, la dette du capital social et le résultat net. Ce guide explique comment calculer

Comptabilité

- Qu'est-ce que la rotation des stocks ?

- Qu'est-ce que l'inventaire fantôme ?

- Qu'est-ce que le débit ?

- Qu'est-ce que l'audit d'inventaire ?

- Quel est l'âge moyen de l'inventaire ?

- Quel est l'inventaire moyen ?

- Qu'est-ce que le nombre de jours d'inventaire en souffrance (DIO) ?

- Qu'est-ce que les jours de stock disponible (DOH) ?

- Qu'est-ce que le premier entré, premier sorti (FIFO) ?

-

Qu'est-ce que LIFO vs FIFO?

Qu'est-ce que LIFO vs FIFO? Au milieu du débat en cours LIFO contre FIFO en comptabilité, décider de la méthode à utiliser nest pas toujours facile. LIFO et FIFO sont les deux techniques les plus couramment utilisées pour évalue...

-

Qu'est-ce que le Next-In First-Out (NIFO) ?

Qu'est-ce que le Next-In First-Out (NIFO) ? Next-In First-Out (NIFO) est une méthode dévaluation des stocks utilisée à des fins internes. NIFO implique de facturer le coût des marchandises venduesCoût des marchandises vendues (COGS) Le coût des...