Que sont les Coûts d'Acquisition Différés (CAD) ?

Dans le secteur des assurances, les frais d'acquisition différés sont les coûts cumulés d'acquisition de nouveaux contrats d'assurance et de leur amortissement sur la durée des contrats. La part des coûts non récupérables des encaissements de primes est capitalisée en immobilisations incorporellesImmobilisations incorporellesSelon les normes IFRS, les immobilisations incorporelles sont identifiables, actifs non monétaires sans substance physique. Comme tous les actifs, immobilisations incorporelles au bilan. L'amortissement sur la durée du contrat est conforme au principe d'appariement des PCGR.

Les compagnies d'assurance engagent des dépenses pour acquérir de nouveaux clients ou pour renouveler un contrat particulier. Ces coûts comprennent les commissions versées aux courtiers et aux souscripteurs, les frais de souscription, et les coûts d'émission de la police. Ils sont appelés frais d'acquisition car ils sont encourus par l'entreprise lors de l'acquisition de nouvelles affaires.

Souvent, les coûts d'acquisition dépassent les revenus de la compagnie d'assurance par le biais de la prime reçue la première année. Le Federal Accounting Standards Board (FASB) permet aux compagnies d'assurance d'amortir les coûts d'acquisition sur la durée du contrat, au lieu de tout à la fois. Le FASB est l'organisation qui établit les règles de comptabilité et d'information financière pour les entreprises et les entités à but non lucratif aux États-Unis.

Sommaire

- Les coûts d'acquisition des contrats d'assurance qui dépassent les primes perçues sont capitalisés et sont appelés frais d'acquisition différés (CAD).

- Ces coûts non récupérés sont capitalisés comme fixes, immobilisations incorporelles au bilan, et leur valeur est amortie ou amortie sur plusieurs années.

- Une compagnie d'assurance engage généralement des frais d'acquisition pour obtenir un nouveau client ou renouveler un contrat particulier.

Comptabilité des DAC

L'organisation fixant les normes comptables d'un pays établit certains principes sur la comptabilisation des transactions économiques. Les principes sont connus sous le nom de normes de comptabilité financière (FAS). Le FAS classe les produits financiers et d'assurance en fonction de leur durée et de leurs conditions. Le traitement comptable des DAC associés à chacune des classes de produits est différent.

Le FAS classe les produits d'assurance dans les catégories suivantes :

1. SAF 60

La catégorie FAS-60 comprend les contrats de courte et de longue durée. Le contrat de courte durée FAS 60 comprend des couvertures d'assurance pour une courte durée déterminée, dont les dispositions peuvent être ajustées par l'utilisateur. Un exemple est l'assurance des biens.

Le contrat longue durée FAS 60 s'étend sur une plus longue durée, et l'utilisateur ne peut pas ajuster ses dispositions. Quelques exemples sont les contrats de dotation, contrats d'assurance titres, et contrats de renteAnnuityUne rente est un produit financier qui fournit certains flux de trésorerie à intervalles de temps égaux. Les rentes sont créées par les institutions financières, principalement des compagnies d'assurance-vie, fournir un revenu régulier à un client.

2. SAF 97

La catégorie FAS 97 comprend les polices d'assurance à long terme qui n'étaient pas couvertes par le FAS 60. Les contrats sont appelés contrats d'assurance vie universelle. Ils sont similaires aux polices d'assurance-vie temporaire mais sont plus flexibles puisqu'ils permettent d'ajuster leurs provisions. La plupart des contrats se sont développés et ont gagné en popularité après l'établissement des normes FAS 60.

3. SAF 120

La catégorie FAS 120 étend les pratiques comptables associées aux contrats FAS 60 et FAS 97 aux mutuelles d'assurance vie. Les assurés sont propriétaires des entreprises; C'est, ces derniers nomment et élisent le conseil d'administrationConseil d'administrationUn conseil d'administration est un collège de personnes élues pour représenter les actionnaires. Chaque entreprise publique est tenue d'installer un conseil d'administration. Tous les bénéfices sont partagés entre les assurés dans un rapport prédéterminé.

Le FASB établit des règles distinctes sur la comptabilisation des CED pour chacune des catégories ci-dessus. Les différences dépendent de la proportion de commissionsCommissionCommission fait référence à la rémunération versée à un employé après avoir terminé une tâche, lequel est, souvent, la vente d'un certain nombre de produits ou services capitalisables et l'estimation des cash-flows futurs. Cependant, le traitement comptable de base des CAD est similaire dans toutes les catégories.

Le principe de fonctionnement du contrat exige des compagnies d'assurance qu'elles veillent à ce que la valeur actuelle de tous les futurs paiements de primes soit égale à la valeur actuelle de tous les coûts d'acquisition. Cela peut être compris à travers l'exemple simplifié suivant.

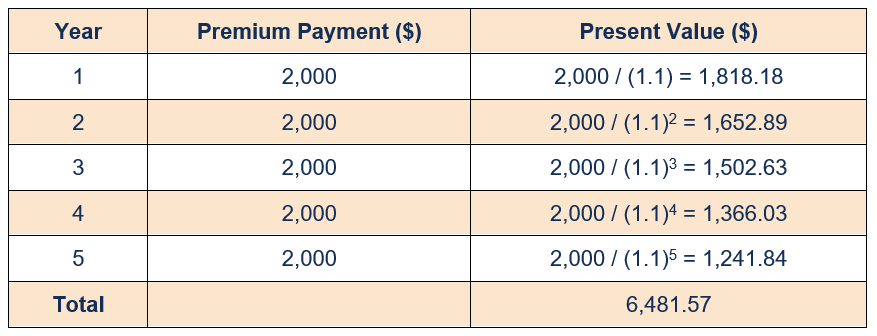

Considérons une police d'assurance où le preneur d'assurance paie une prime annuelle de 2 $, 000 pour les cinq prochaines années. Le taux d'intérêt annuel du marché est de 10 %. La valeur actuelle de tous les paiements de primes est calculée de la manière suivante :

Pour que le coût d'acquisition soit récupérable, sa valeur doit être inférieure à 6 $, 481.57. Supposons que le coût d'acquisition pour la compagnie d'assurance soit de 5 $, 000. Ensuite, le montant peut être amorti tout au long de la police, C'est, cinq ans. La partie du coût non amortie sera inscrite à l'actif du bilan.

Davantage de ressources

CFI propose la page du programme Commercial Banking &Credit Analyst (CBCA)™ - CBCAGet obtenez la certification CBCA™ de CFI et devenez Commercial Banking &Credit Analyst. Inscrivez-vous et faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour continuer à apprendre et à progresser dans votre carrière, les ressources suivantes vous seront utiles :

- Calendrier d'amortissement Calendrier d'amortissementUn calendrier d'amortissement est un tableau qui fournit les détails des paiements périodiques pour un prêt amortissable. Le capital d'un prêt amortissable est payé

- Actif d'impôt différéActif d'impôt différéUn actif d'impôt différé désigne un élément du bilan d'une entreprise qui réduira le bénéfice imposable à l'avenir en raison des décisions prises

- IFRS vs US GAAPFRS vs US GAAP Les IFRS vs US GAAP font référence à deux normes et principes comptables auxquels adhèrent les pays du monde en matière de reporting financier

- Projection de postes de bilanProjection de postes de bilanLa projection de postes de bilan implique l'analyse du fonds de roulement, EPI, la dette du capital social et le résultat net. Ce guide explique comment calculer

Comptabilité

- Quelles sont les fonctions de l'assurance maladie ?

- Quels sont les six principes de l'assurance?

- Quels sont les frais d'agence ?

- Que sont les coûts fixes ?

- Que sont les frais de flottation ?

- Que sont les assureurs vie et santé (A&H) ?

- Qu'est-ce que le produit ?

- Que sont les assureurs IARD ?

- Quelles sont les limites de la couverture d'assurance responsabilité civile générale?

-

Quels sont les coûts d'étape ?

Quels sont les coûts d'étape ? Frais détape, également appelés coûts descalier, sont des coûts qui ne changent pas en proportion directe de laugmentation des niveaux dactivité. En dautres termes, les coûts par étape sont constants ...

-

Que sont les coûts variables ?

Que sont les coûts variables ? Les coûts variables sont des dépenses qui varient proportionnellement au volume des marchandises. Linventaire est un compte dactif courant figurant au bilan, composé de toutes les matières premières, ...