Contango vs. déport normal :quelle est la différence ?

Contango vs. Déport normal :un aperçu

La forme de la courbe des contrats à terme est importante pour les opérateurs de couverture et les spéculateurs sur matières premières. Les deux se soucient de savoir si les marchés à terme de matières premières sont des marchés de report ou des marchés de déport normal. Cependant, ces deux courbes sont souvent confondues.

Le report et le déport normal font référence à la configuration des prix dans le temps, en particulier si le prix du contrat est à la hausse ou à la baisse.

En 1993, la société allemande Metallgesellschaft a perdu plus d'un milliard de dollars, principalement parce que la direction a déployé un système de couverture qui a profité des marchés de déport normaux mais n'a pas anticipé de basculement vers les marchés de contango. Dans cet article, nous exposerons les différences entre le report et le déport et vous montrerons comment éviter de graves pertes.

Points clés à retenir

- Contango, c'est lorsque le prix à terme est supérieur au prix au comptant futur attendu. Un marché de contango est souvent confondu avec une courbe à terme normale.

- Le déport normal se produit lorsque le prix à terme est inférieur au prix au comptant futur attendu. Un marché de déport normal est souvent confondu avec une courbe à terme inversée.

- Un marché à terme est normal si les prix à terme sont plus élevés sur des échéances plus longues et inversé si les prix à terme sont plus bas sur des échéances éloignées.

Contango

Un marché de contango est souvent confondu avec une courbe à terme normale.

Déport normal

Un marché de déport normal - parfois appelé simplement déport - est confondu avec une courbe à terme inversée.

Considérations particulières

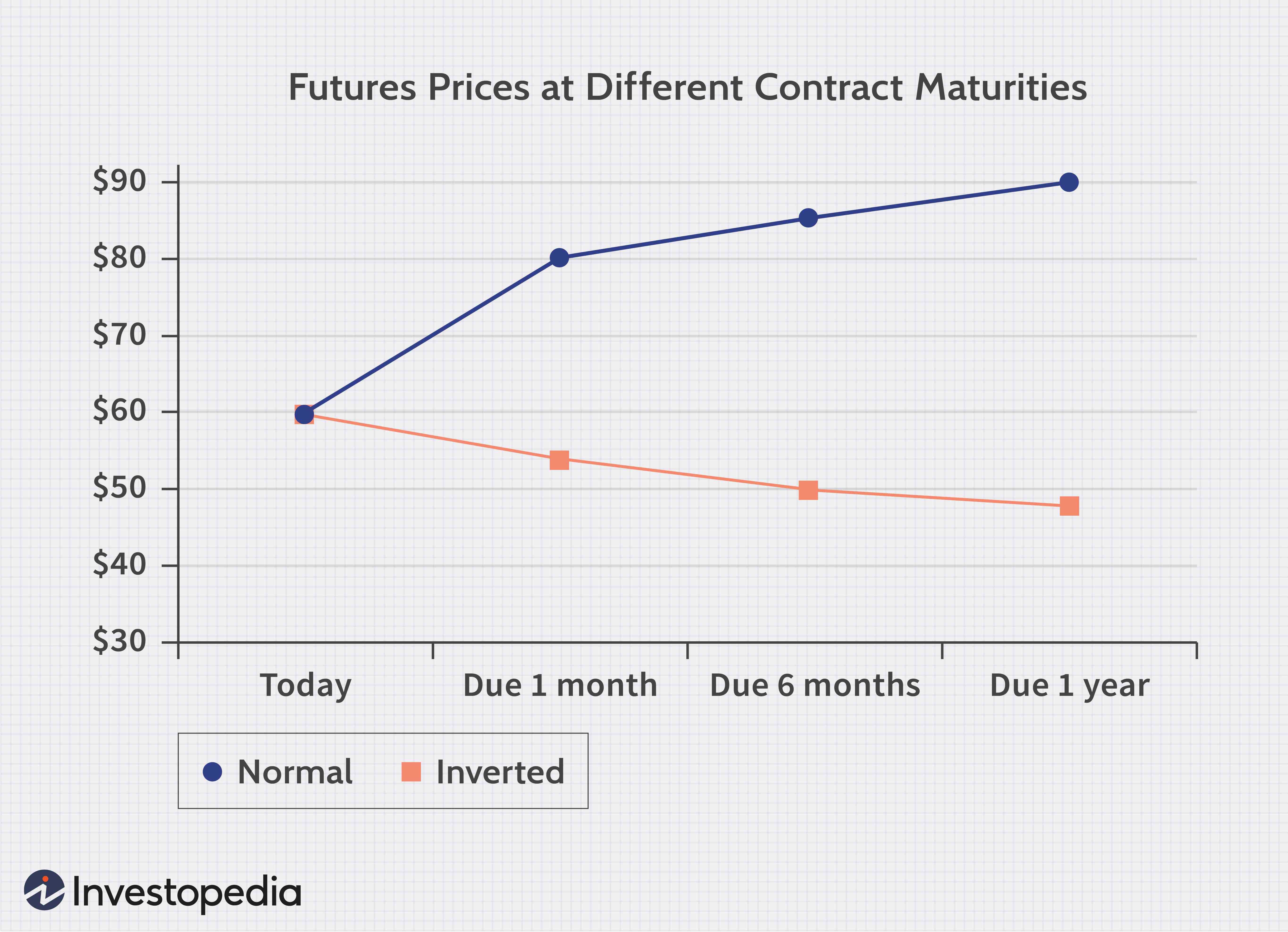

Pour mieux comprendre la différence entre les deux, commencez par une image statique d'une courbe à terme. Une image statique de la courbe des contrats à terme trace les prix des contrats à terme (axe des y) en fonction des échéances des contrats (c'est-à-dire, termes jusqu'à l'échéance). Ceci est analogue à un graphique de la structure par terme des taux d'intérêt. Nous examinons les prix pour de nombreuses échéances différentes au fur et à mesure qu'ils s'étendent à l'horizon. Le graphique ci-dessous trace un marché normal en vert et un marché inversé en rouge :

Dans le tableau ci-dessus, le prix au comptant est de 60 $. Sur le marché normal (ligne verte), un contrat à terme d'un an est au prix de 90 $. Par conséquent, si vous prenez une position longue dans le contrat d'un an, vous promettez d'acheter un contrat pour 90 $ en un an. Votre position longue n'est pas une option à l'avenir, c'est une obligation pour l'avenir.

1:49Contango versus déport normal

La ligne rouge de la figure 1, d'autre part, représente un marché inversé. Dans un marché inversé, le prix à terme pour les livraisons lointaines est inférieur au prix au comptant. Pourquoi une courbe à terme s'inverserait-elle ? Quelques facteurs fondamentaux tels que le coût de transport d'un actif physique ou de financement d'un actif financier informeront l'offre/la demande de la marchandise. Cette interaction offre/demande détermine in fine la forme de la courbe à terme.

Si nous voulons vraiment être précis, on pourrait dire des fondamentaux comme le coût de stockage, le financement du coût—le coût de transport—et le rendement de commodité informent l'offre et la demande. L'offre répond à la demande lorsque les acteurs du marché sont prêts à se mettre d'accord sur le prix spot futur attendu. Leur point de vue consensuel fixe le prix à terme. Et c'est pourquoi un prix à terme change au fil du temps :les participants au marché mettent à jour leurs points de vue sur le futur prix au comptant attendu.

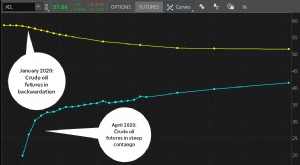

La courbe traditionnelle des contrats à terme sur le pétrole brut, par exemple, est typiquement en bosse :il est normal à court terme mais laisse place à un marché inversé pour les maturités plus longues.

Dans le cas d'un bien physique, il peut y avoir certains avantages à posséder l'actif appelé rendement de commodité. Dans le cas d'un actif financier, la propriété peut conférer un dividende au propriétaire. Parfois, il peut être rentable de détenir la marchandise tangible plutôt que de détenir des produits dérivés dans l'actif.

Différences clés

Un marché à terme est normal si les prix à terme sont plus élevés sur des échéances plus longues et inversé si les prix à terme sont plus bas sur des échéances éloignées.

C'est là que le concept devient un peu délicat, nous allons donc commencer par deux idées clés :

- À mesure que nous approchons de l'échéance du contrat – nous pouvons être longs ou courts sur le contrat à terme – le prix à terme doit évoluer ou converger vers le prix au comptant. La différence entre les deux est la base. C'est parce que, à la date d'échéance, le prix à terme doit être égal au prix au comptant. S'ils ne convergent pas vers la maturité, n'importe qui peut gagner de l'argent gratuitement avec un arbitrage facile.

- Le prix à terme le plus rationnel est le prix spot futur attendu . Par exemple, à l'aide de ta boule de cristal, si vous et votre contrepartie pouviez tous les deux prévoir que le prix au comptant du pétrole brut serait de 80 $ en un an, vous vous contenterez rationnellement d'un prix à terme de 80 $. Tout ce qui est supérieur ou inférieur représenterait une perte pour l'une des paires de contrats de trading.

Nous pouvons maintenant définir le contango et le déport normal. La différence est normale/inversée fait référence à la forme de la courbe lorsque nous prenons un instantané dans le temps.

Supposons que nous concluions aujourd'hui un contrat à terme de décembre 2012 pour 100 $. Avancez maintenant pendant un mois. Le même contrat à terme de décembre 2012 pourrait toujours être de 100 $, mais il pourrait également avoir augmenté à 110 $ (cela implique un déport normal) ou il pourrait avoir diminué à 90 $ (implique un contango). Les définitions sont les suivantes :

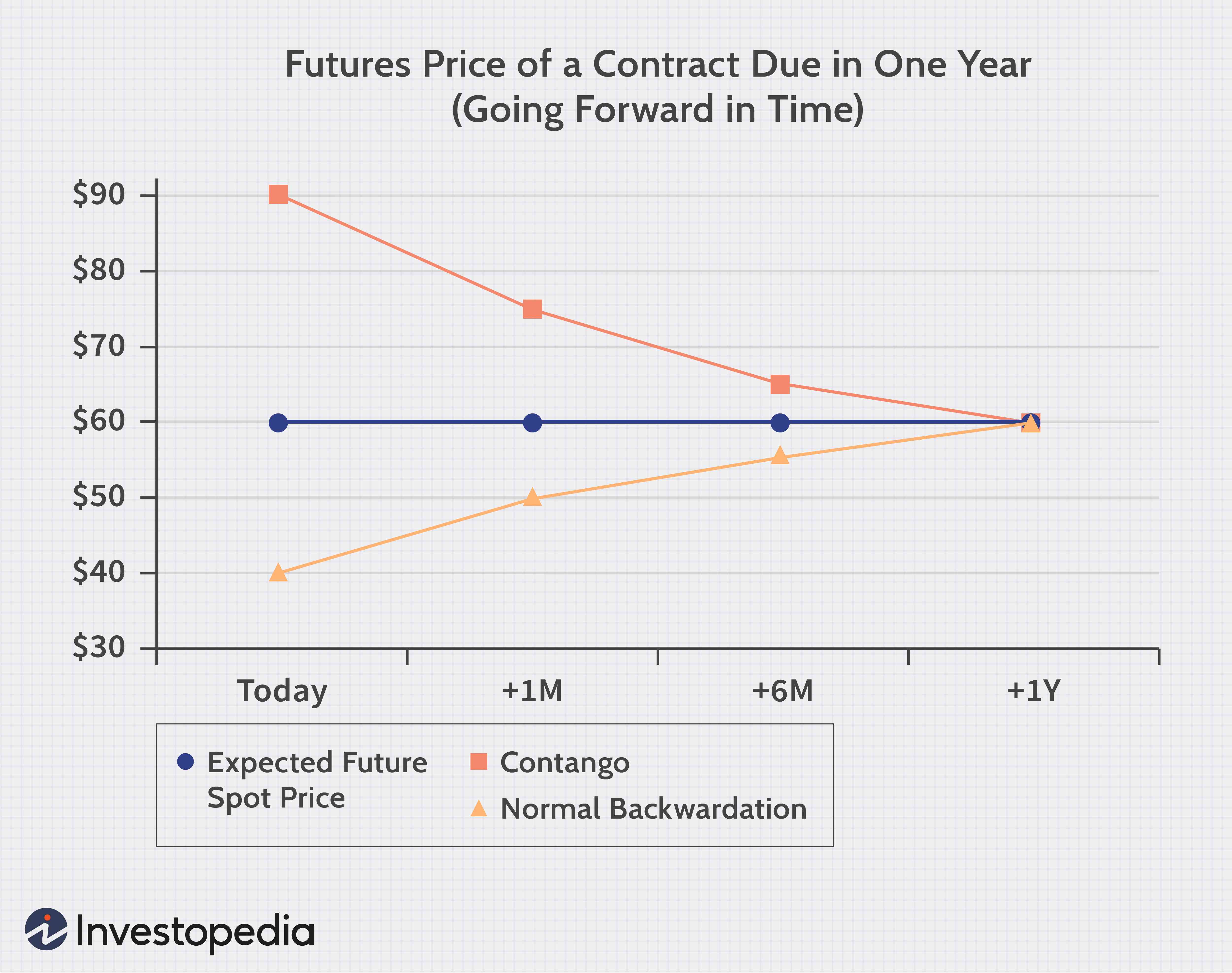

Contango est lorsque le prix à terme est supérieur au prix au comptant futur attendu. Étant donné que le prix à terme doit converger vers le prix au comptant futur attendu, contango implique que les prix à terme baissent avec le temps, car de nouvelles informations les rapprochent du prix au comptant futur attendu.

Déport normal c'est lorsque le prix à terme est inférieur au prix au comptant futur attendu. Ceci est souhaitable pour les spéculateurs qui sont nets longs dans leurs positions :ils veulent que le prix à terme augmente. Donc, le déport normal se produit lorsque les prix à terme augmentent.

Considérons un contrat à terme que nous achetons aujourd'hui, dû dans exactement un an. Supposons que le prix au comptant futur attendu est de 60 $ (la ligne bleue plate de la figure 2 ci-dessous). Si le coût d'aujourd'hui du contrat à terme d'un an est de 90 $ (la ligne rouge), le prix à terme est supérieur au prix au comptant futur attendu. Il s'agit d'un scénario de contango. À moins que le prix au comptant futur prévu ne change, le prix du contrat doit baisser. Si nous avançons dans le temps d'un mois, nous parlerons d'un contrat de 11 mois; dans six mois, ce sera un contrat de six mois.

La ligne de fond

Connaître la différence entre le report et le déport vous aidera à éviter les pertes sur le marché à terme.

Négoce à terme

- Banque de détail vs banque d'entreprise :quelle est la différence ?

- Banques d'investissement vs banques d'affaires :quelle est la différence ?

- Alpha contre. Bêta :quelle est la différence ?

- Bitcoin vs Ethereum :quelle est la différence ?

- Bitcoin vs Litecoin :quelle est la différence ?

- Schiste bitumineux vs pétrole de schiste :quelle est la différence ?

- Le Dow contre le Nasdaq :quelle est la différence ?

- Revenu contre revenu :quelle est la différence ?

- IFRS vs US GAAP :quelle est la différence ?

-

Actions de catégorie A par rapport aux actions de catégorie B :quelle est la différence ?

Actions de catégorie A par rapport aux actions de catégorie B :quelle est la différence ? Actions de catégorie A par rapport aux actions de catégorie B :un aperçu La différence entre les actions de classe A et les actions de classe B des actions dune entreprise se résume généralement au ...

-

Arbitrage vs spéculation :quelle est la différence ?

Arbitrage vs spéculation :quelle est la différence ? Arbitrage contre spéculation :un aperçu Les investisseurs font toujours ce quils peuvent pour réaliser un profit sur le marché. Après tout, nest-ce pas le but du trading ? Quil sagisse de particulie...