5 meilleurs fonds communs de placement de soins de santé à long terme

Getty Images

Il est difficile d'obtenir le meilleur des deux mondes dans les fonds communs de placement. Certains produits peuvent être parfaits pour courir après la croissance de manière opportuniste, mais ils se retirent tout aussi rapidement lorsque les investisseurs se détournent du risque, par exemple. D'autres pourraient bien résister aux replis, mais ne pas participer aux déchirures générales du marché.

Caisses d'assurance-maladie, cependant, peut présenter des caractéristiques défensives et offrir des performances supérieures au marché sur de longues périodes haussières.

La nature défensive des actions de soins de santé vient du fait que les consommateurs continueront généralement à acheter ces biens et services dont ils ont besoin, peu importe ce que fait l'économie. L'aspect croissance à long terme est soutenu par la combinaison d'une population vieillissante et des progrès de la science et de la technologie médicales.

Pour la preuve du double jeu à court et à long terme pour les fonds de soins de santé, ne cherchez pas plus loin que les chiffres réels. Pour l'année jusqu'au 6 octobre, 2020 – une période résolument tumultueuse – la mutuelle de santé moyenne avait surperformé le S&P 500, 10,9% à 5,5%. Durant la dernière décennie, pendant ce temps, les fonds de soins de santé ont réalisé en moyenne 15,5 % de rendements par an, ce qui est supérieur de plus de 2 points de pourcentage à celui du marché au sens large.

Où pouvez-vous trouver ce poinçon 1-2 secteurs ? Continuez à lire pendant que nous examinons cinq des meilleures mutuelles de santé à long terme.

Les données sont en date du 6 octobre. Les rendements représentent le rendement des 12 derniers mois, qui est une mesure standard pour les fonds d'actions.

Investisseur du Fonds de soins de santé Vanguard

Avant-garde

- Actifs sous gestion : 48,7 milliards de dollars

- Rendement du dividende : 1,0%

- Dépenses : 0,32%

Commençons avec Investisseur du Fonds de soins de santé Vanguard (VGHCX, 218,07 $), un choix simple mais solide pour les investisseurs à la recherche de faibles dépenses, faible rotation et risque inférieur à la moyenne par rapport à d'autres caisses de soins de santé.

Vanguard Health Care adopte une approche large des soins de santé, investir dans divers secteurs aux États-Unis et à l'étranger. Les actions pharmaceutiques constituent la plus grosse part du portefeuille avec 40% des actifs, mais les investisseurs de VGHCX sont également exposés aux biotechnologies, équipement de soins de santé, assureurs-maladie et plusieurs autres industries. Aussi, un bon tiers du portefeuille est en actions internationales.

Ce mélange est bien démontré dans ses 10 principaux titres, qui comprennent des entreprises comme UnitedHealth (UNH) et Pfizer (PFE) d'Amérique, ainsi que le britannique AstraZeneca (AZN) et le suisse Novartis (NVS).

Une mise en garde pour ce fonds de soins de santé est l'approche d'achat et de conservation de Wellington Management, Conseiller en fonds de VGHCX. L'approche tend à produire des rendements moyens par rapport à ses pairs. Mais il le fait avec un profil de risque inférieur à la moyenne, et n'oubliez pas :la moyenne de la catégorie bat toujours le S&P 500, ce qui est un objectif clé lorsque vous investissez dans des fonds sectoriels.

Considérez que le rendement annuel moyen sur 10 ans de VGHCX de 14,9 % est inférieur d'environ 60 points de base à la moyenne de la catégorie (un point de base correspond à un centième de pour cent). Mais c'est toujours mieux que la moyenne de 13,6% du S&P 500, et il est venu avec moins de volatilité.

En savoir plus sur VGHCX sur le site du fournisseur Vanguard.

Portefeuille Fidelity Select Soins de santé

fidélité

- Actifs sous gestion : 9,2 milliards de dollars

- Rendement du dividende : 0,3%

- Dépenses : 0,70%

Portefeuille Fidelity Select Soins de santé (FSPHX, 32,09 $) est un léger changement par rapport à VGHCX, en ce sens qu'il augmente le risque mais produit également de meilleurs rendements.

Le gestionnaire de fonds Eddie Yoon est à la tête de la FSPHX depuis 2008; ce mandat lui donne tout le crédit pour le rendement annualisé exceptionnel sur 10 ans de 19,2 %. Il s'agit d'une stratégie en trois parties qui consiste à investir une part importante d'actifs dans des entreprises en croissance constante, puis renforcer la croissance avec les biotechnologies ainsi que d'autres entreprises à croissance rapide.

À l'heure actuelle, ce fonds Kip 25 bénéficie d'allocations de plus de 20 % aux équipements de santé, biotechnologie et pharmacie, avec une autre grosse limace (19%) en assurance maladie. Le fonds est alimenté par les sciences de la vie, sociétés de technologie de la santé et même de logiciels. Vous bénéficiez également d'une certaine diversification internationale à environ 20 % de l'actif. UnitedHealth, Le suisse Roche Holding (RHHBY) et COVID play Regeneron (REGN) sont tous des acteurs majeurs de ce portefeuille.

On pourrait penser que la position agressive mettrait les investisseurs de Fidelity Select Health Care dans un risque considérable, mais Morningstar affirme que le risque est à peu près égal à la moyenne de la catégorie. C'est un excellent compromis étant donné que la performance de la FSPHX bat au moins 80 % des mutuelles de santé dans chaque période significative.

Remarque :Le statut de PRHSX est « restreint ». Le fonds est ouvert à de nouveaux investisseurs, mais vous devrez acheter des actions soit directement auprès de T. Rowe Price, soit par l'intermédiaire d'intermédiaires financiers ayant une position existante.

En savoir plus sur FSPHX sur le site du fournisseur Fidelity.

T. Rowe Price Sciences de la santé

Avec l'aimable autorisation de T. Rowe Price

- Actifs sous gestion : 15,5 milliards de dollars

- Rendement du dividende : 0,1%

- Dépenses : 0,76%

T. Rowe Price Sciences de la santé (PRHSX, 94,41 $) a constamment surperformé ses pairs de la catégorie en partie parce qu'il n'a pas peur de surpondérer les domaines les plus agressifs du secteur des soins de santé.

PRHSX divise le secteur des soins de santé en cinq domaines principaux :les produits pharmaceutiques, biotechnologie, sciences de la vie, prestations de service, et les fournisseurs de produits et d'appareils. La répartition entre ces zones principales variera en fonction du potentiel que la direction voit dans chaque zone respective.

La direction de Health Sciences a sa plus grande part d'actifs (35%) dédiée aux biotechnologies - les plus risquées, segment des soins de santé le plus rémunérateur. Le reste du portefeuille est divisé en tranches de 12 à 20 % dans les quatre autres secteurs mentionnés ici. Les principales positions sont lourdes dans les grandes capitalisations :UnitedHealth, Intuitive Surgical (ISRG) et Vertex Pharmaceuticals (VRTX) représentent certaines des pondérations les plus importantes du fonds de soins de santé.

PRHSX est un fonds bien au-dessus de la moyenne dans la plupart des périodes à court terme, mais il a vraiment brillé sur le long terme. Il bat 99% de ses pairs au cours des périodes de 10 et 15 ans, avec des rendements annuels moyens de 20,1% et 15,7%, respectivement.

Notez que PRHSX est ouvert aux nouveaux investisseurs, mais vous devrez acheter des actions soit directement auprès de T. Rowe Price, soit par l'intermédiaire d'intermédiaires financiers disposant d'une position de capitalisation existante.

En savoir plus sur PRHSX sur le site du fournisseur T. Rowe Price.

Janus Henderson Global Life Sciences T

Janus Henderson

- Actifs sous gestion : 4,4 milliards de dollars

- Rendement du dividende : 0,63%

- Dépenses : 0,92%

Tandis que Janus Henderson Global Life Sciences T (JAGLX, 67,45 $) peut ressembler à un fonds axé spécifiquement sur un coin du secteur des soins de santé, il fournit en fait un autre moyen d'accéder à plusieurs industries.

Le portefeuille JAGLX se compose d'entreprises qui, selon la direction du fonds, peuvent répondre aux « besoins médicaux non satisfaits ou améliorer l'efficacité ». En traduction, les actionnaires de JAGLX reçoivent une bonne dose de sociétés pharmaceutiques, les entreprises de biotechnologie et les entreprises de dispositifs médicaux, y compris les principaux titres tels que Merck (MRK), AbbVie (ABBV) – tous deux des aristocrates du dividende – et Boston Scientific (BSX).

Mais la biotechnologie est la clé de la performance ici, écrit le gestionnaire de portefeuille Andy Acker.

"Nous pensons que l'innovation de la biotechnologie ne fera qu'accélérer à partir d'ici, créer des opportunités pour les investisseurs qui peuvent identifier les développements de médicaments les plus prometteurs, " dit-il. " Quand nous regardons le rendement cumulé sur 10 ans du Global Life Science Fund, nous voyons que notre positionnement dans la biotechnologie a été un facteur clé de surperformance."

Il s'agit d'un fonds résolument à grande capitalisation, avec quelque 40 % du portefeuille investi dans des sociétés de plus de 100 milliards de dollars. Il est également fortement américain, mais avec une certaine exposition internationale (20%).

Du point de vue des performances, JAGLX offre le punch 1-2 que les investisseurs en fonds communs de placement recherchent, avec un profil de risque moyen mais des rendements supérieurs à la moyenne dans la plupart des délais.

En savoir plus sur JAGLX sur le site du fournisseur Janus Henderson.

Portefeuille de technologies et de dispositifs médicaux Fidelity Select

fidélité

- Actifs sous gestion : 7,3 milliards de dollars

- Rendement du dividende : 0,0%

- Dépenses : 0,71%

Portefeuille de technologies et de dispositifs médicaux Fidelity Select (FSMEX, 69,52 $) n'est pas un fonds sectoriel, mais plutôt un fonds de l'industrie. En bref, il se concentre sur les entreprises spécialisées dans les équipements et dispositifs médicaux (et les technologies associées), et cela l'a aidé à produire des rendements de catégorie supérieure pendant un certain temps.

Spécifiquement, environ 60 % de l'actif du fonds est investi dans des entreprises d'équipement de santé, tandis qu'un autre 19% va vers les outils et services des sciences de la vie. Le reste des actifs est saupoudré chez les assureurs, technologie de soins de santé, fournitures de soins de santé et d'autres industries. Les principaux titres comprennent Thermo Fisher Scientific (TMO), Becton Dickinson (BDX) et Danaher (DHR).

Il s'agit d'un fonds considérablement plus concentré, à 47 titres contre 88 pour le FSPHX, mais il parvient toujours à réduire le risque, que Morningstar appelle la moyenne.

Du point de vue des performances, FSMEX est depuis longtemps l'une des meilleures mutuelles de santé que vous puissiez acheter. Alors que Fidelity Select Medical Technology and Devices est meilleur que 36% respectable de ses pairs au cours des 52 semaines, à 32% de retours, c'est dans le 90e centile pour toutes les autres périodes à plus long terme.

En savoir plus sur FSMEX sur le site du fournisseur Fidelity.

Kent Thune détenait PRHSX et VGHCX dans certains comptes clients au moment de la rédaction de cet article. Cet article est à titre d'information seulement, ainsi, en aucun cas, ces informations ne représentent une recommandation spécifique d'achat ou de vente de titres.

Fonds d'investissement public

- 10 placements à revenu offrant des rendements supérieurs

- Le guide de survie des investisseurs en fonds communs de placement en cas de ralentissement des marchés

- Fiche d'information sur les fonds communs de placement :informations clés qu'il contient et comment les lire

- Pionnier de l'investissement avec les fonds de capital-risque

- Comment investir dans des actions américaines via des fonds communs de placement ?

- Jargon des fonds communs de placement simplifié – Glossaire des termes fréquemment utilisés

-

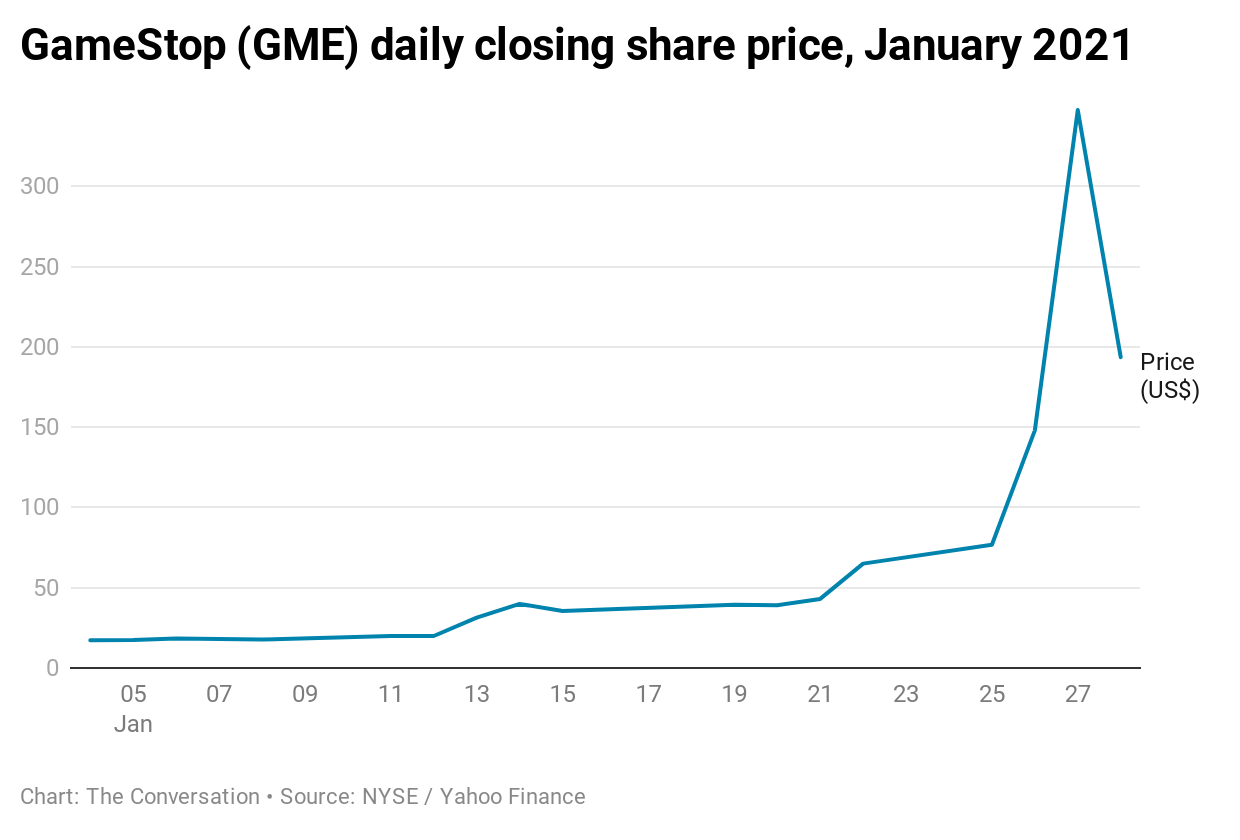

GameStop :comment les Redditors ont joué aux hedge funds pour des milliards (et ce qui pourrait arriver ensuite)

GameStop :comment les Redditors ont joué aux hedge funds pour des milliards (et ce qui pourrait arriver ensuite) Comment une petite entreprise de vente au détail qui vend des jeux vidéo, dune valeur inférieure à 400 millions de dollars US au milieu de 2020, devenir une entreprise de 10 milliards de dollars en mo...

-

Un guide pour débutants sur l'évaluation du Bitcoin et d'autres crypto-monnaies

Un guide pour débutants sur l'évaluation du Bitcoin et d'autres crypto-monnaies Pour les débutants, le monde numérique semble être un peu complexe. On peut justifier quil sagit bien dun côté complexe tant linvention du marché numérique et des actifs numériques est totalement inéd...

-

Qu'est-ce que la technologie à puce de carte de crédit ?

Qu'est-ce que la technologie à puce de carte de crédit ? Les puces de carte de crédit permettent des transactions plus rapides. Passer votre carte de crédit dans un terminal nest peut-être pas le seul moyen pour vous de faire des achats. La technologie à p...

-

10 façons de rembourser votre prêt hypothécaire plus rapidement

10 façons de rembourser votre prêt hypothécaire plus rapidement Sil y a un objectif qui est dans lesprit de chaque propriétaire, cest celui du jour où ils effectuent leur dernier versement hypothécaire. Le géant du crédit Freddie Mac nous dit que des statistique...