ETF Smart-Beta :Allocation de portefeuille alternative au-delà de la capitalisation boursière

La plupart des investisseurs ont entendu le mantra :« Diversifiez-vous, diversifier, diversifier." Lorsque vous investissez dans une variété d'actifs, vous pouvez potentiellement réduire le risque dans un portefeuille en ne mettant pas tout votre argent dans un seul domaine.

Les investisseurs peuvent essayer de diversifier leurs activités de plusieurs manières. Ils peuvent simplement acheter des actions de différents secteurs ou des actions de différentes sociétés au sein d'une industrie particulière. Ou ils peuvent acheter des actions de fonds communs de placement, qui sont des investissements dans une collection d'actifs supervisés par un gestionnaire de portefeuille professionnel.

Une façon de plus en plus populaire pour les investisseurs d'essayer d'obtenir une exposition à une plus grande variété de titres consiste à utiliser des actions d'un fonds négocié en bourse, ou ETF.

Dans les années récentes, Les ETF dits « smart-beta » ont commencé à attirer l'attention pour leurs critères alternatifs de sélection et de priorisation des actions ou autres titres détenus par le fonds. Les ETF traditionnels pondèrent généralement les avoirs en fonction de la taille de l'entreprise ou de la capitalisation boursière (« capitalisation boursière »), tandis que les ETF à bêta intelligent peuvent se concentrer sur d'autres mesures pour déterminer les allocations. Les ETF à bêta intelligent peuvent donc offrir une autre stratégie aux investisseurs qui souhaitent profiter des avantages potentiels de l'investissement dans les ETF.

Comment fonctionnent les fonds négociés en bourse ?

Les investisseurs peuvent utiliser les FNB de diverses manières en fonction de leurs objectifs de placement. Certains voudront peut-être investir dans des FNB versant des dividendes qui peuvent cibler le revenu pendant les années de retraite. D'autres peuvent souhaiter investir dans un secteur particulier sans investir dans une entreprise en particulier.

Quelle que soit la manière dont vous investissez dans les ETF, il y a plusieurs choses à considérer lorsque vous choisissez un ETF qui correspond à vos objectifs.

Les FNB peuvent aider les investisseurs à diversifier un portefeuille, tout comme l'achat d'une variété d'actions ou d'actions d'un fonds commun de placement, mais les ETF pourraient être plus faciles à négocier. Comme son nom l'indique, les actions de fonds négociés en bourse sont achetées et vendues en bourse, les investisseurs achètent donc dans ces fonds tout comme ils achètent des actions de sociétés individuelles. Les actions ETF peuvent être achetées et vendues à tout moment pendant la journée de bourse via un compte de courtage.

Contrairement aux fonds communs de placement, Les ETF ne sont généralement pas gérés activement mais suivent un groupe particulier d'actifs. Certains ETF, cependant, sont activement gérés. Par exemple, un ETF peut suivre l'indice plus large S&P 500 (SPX) ou l'indice composé NASDAQ (COMP), ou il peut suivre des secteurs particuliers tels que uniquement les actions bancaires ou uniquement les actions technologiques.

Qu'est-ce qu'un ETF Smart-Beta ?

Les fonds Smart-beta suivent un indice un peu comme les ETF traditionnels, mais utilisez des métriques différentes. Le panier d'actions d'un ETF traditionnel est pondéré en fonction de la capitalisation boursière, les grandes entreprises représenteront donc une part plus importante du fonds que les plus petites. Pour les investisseurs qui cherchent à donner la priorité à d'autres mesures pour déterminer l'allocation de portefeuille, les ETF traditionnels peuvent ne pas être idéaux.

Avoir accès à une longue liste d'ETF. *

Les émetteurs d'ETF ont continué à proposer de nouvelles combinaisons de pondérations alternatives et d'autres critères de sélection par le biais d'ETF à bêta intelligent.

Les ETF à bêta intelligent s'appuient sur certains facteurs, en plus de la juste capitalisation boursière, pour déterminer leur pondération dans l'indice. Ces facteurs comprennent :

- Volatilité . Une volatilité plus faible peut signifier des rendements ajustés au risque plus faibles. Il existe des ETF à bêta intelligent qui peuvent permettre aux investisseurs de cibler les tendances de volatilité. Par exemple, certains ETF à bêta intelligent incluent désormais des positions qui ont une volatilité plus faible par rapport au marché plus large pour une stratégie plus défensive.

- Élan . Parfois, les retours surdimensionnés sont dans les tendances. Les fonds Momentum cherchent à capitaliser sur les tendances possibles à court et à long terme.

- Valeur . Certains fonds se classent en fonction du cours de l'action par rapport à la valeur intrinsèque de l'entreprise. En savoir plus sur l'investissement axé sur la valeur.

Quelles sont les tendances récentes des fonds Smart-Beta ?

Les ETF à bêta intelligent peuvent utiliser un certain nombre de stratégies différentes pour pondérer les sociétés. Dernièrement, certains ETF à bêta intelligent basés sur la valeur ont commencé à se concentrer sur des mesures financières telles que les bénéfices, Ventes, ou des flux de trésorerie pour construire le portefeuille du fonds. Tout comme il existe de nombreuses façons de déterminer ce qui constitue un « stock de valeur, « Il existe de nombreuses façons de classer ces actions lors de la détermination de la pondération d'un fonds à bêta intelligent.

Certains ETF à bêta intelligent classent les avoirs en fonction des dividendes ou se concentrent sur la diversification internationale en veillant à ce qu'un portefeuille soit particulièrement exposé aux différents marchés mondiaux. Il existe même des fonds à bêta intelligent qui accordent une pondération égale à toutes les actions du fonds.

Ce ne sont là que quelques exemples des tendances récentes des fonds smart-beta, mais les émetteurs d'ETF continuent de trouver de nouvelles alternatives.

Comment investir dans un ETF Smart-Beta ?

Tous les ETF à bêta intelligent n'offrent pas les mêmes risques et le même potentiel de croissance, alors assurez-vous de rechercher tout ETF que vous souhaitez acheter. Aussi, être au courant de tous les frais associés à un ETF à bêta intelligent, car ils peuvent parfois être plus élevés que les frais d'un ETF traditionnel. Pour les clients de TD Ameritrade, la liste de plus de 550 ETF sans commission comprend un certain nombre d'alternatives bêta intelligentes.

Si vous souhaitez sortir du monde de l'allocation basée sur la capitalisation boursière, Les ETF à bêta intelligent pourraient valoir la peine d'être envisagés.

Avant d'investir dans un FNB ou un fonds commun de placement, examiner attentivement les objectifs d'investissement, des risques, charges et dépenses. Un prospectus, doit être obtenu car il contient cette information et d'autres informations importantes sur une société d'investissement. A lire attentivement avant d'investir.

Fond d'investissement

- La SEC rejette 9 ETF,

- Utilisez les ETF sectoriels inverses pour les marchés baissiers

- Fonds communs de placement indiciels vs. ETF indiciels

- Grande capitalisation (grande capitalisation)

- 10 meilleurs ETF à acheter pour un portefeuille toutes saisons

- Les 10 meilleurs FNB Vanguard pour un portefeuille à bas prix

- Que sont les fonds du marché monétaire ? Sont-ils adaptés à votre portefeuille ?

- Poursuite de l'équilibre du portefeuille ? Un regard sur les fonds négociés en bourse

- Répartition idéale de l'actif :rééquilibrage du portefeuille

-

12 types de crypto-monnaie les plus populaires

Bitcoin fait la une des journaux lorsque les gens parlent de crypto-monnaies, mais il existe littéralement des milliers dautres options en ce qui concerne ces monnaies numériques. En réalité, les cryp...

-

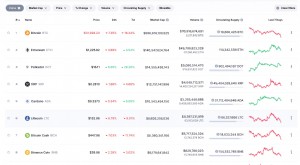

Capitalisation boursière

Capitalisation boursière Nous avons donc tous entendu une version de :« Amazon est lentreprise la plus précieuse au monde ! » Mais quest ce que ça veut dire? La valeur est-elle une mesure du profit ? Se réfèrent-ils à la vale...