COVID-19 devrait-il changer votre stratégie de retraite?

COVID-19 fait à nouveau rage aux États-Unis, et dans une grande partie du monde, il n'a jamais cessé de le faire. Des vaccins sûrs et hautement efficaces sont disponibles, mais pas partout, et même là où ils sont, toutes les personnes éligibles ne les ont pas obtenues. Cela signifie qu'il y a toujours la possibilité d'accompagner la volatilité financière, malgré une croissance soutenue de l'emploi tout au long de l'été 2021. Cela suggère-t-il que vous devriez changer votre stratégie de retraite? Peut-être. Si c'est le cas, comment? Il y a un certain nombre de facteurs à peser pour savoir si – et comment – changer de cap.

Points clés à retenir

- Si vous travaillez toujours, vous devriez continuer à financer vos comptes de retraite et éventuellement ajouter encore plus d'argent à un IRA.

- Si vous n'avez pas de travail, préserver ce que vous avez dans vos comptes de retraite devrait être une priorité élevée.

Une crise sans précédent

S'il est souvent utile de tirer les leçons du passé, l'histoire a parfois peu à offrir. Contrairement à la Grande Récession de 2007-2009 ou à la Grande Dépression des années 1930, par exemple, la récente crise économique aux États-Unis n'a pas été motivée par les fondamentaux financiers, mais plutôt par les efforts délibérés de la société pour fermer de grandes parties de l'économie. Le parallèle le plus proche est peut-être la soi-disant pandémie de grippe espagnole de 1918, bien que cela se soit produit à une époque avant que les Américains ne pensent beaucoup à la retraite et lorsque l'espérance de vie aux États-Unis était considérablement plus courte.

Certains commentateurs économiques prédisent un rebond économique rapide et font même allusion à une nouvelle Années folles semblable à celle qui a suivi la fin de la Première Guerre mondiale et la pandémie de 1918. D'autres ne sont pas si sûrs. Et n'oubliez pas ce qui s'est passé après les années folles d'origine :la Grande Dépression.

Si vous avez un emploi ou non

Alors, qu'est-ce qu'un épargnant-retraite consciencieux à faire? Cela dépend en grande partie de votre statut de travail actuel.

Si vous travaillez

Les personnes qui ont eu la chance de recevoir de l'argent, que ce soit de leur propre travail ou de celui d'un autre, étaient en bonne forme pour surmonter la crise financière. Et heureusement, beaucoup de ceux qui ont perdu leur emploi ou ont été temporairement mis en congé en 2020 sont depuis revenus sur le marché du travail. Si vous travaillez actuellement et épargnez pour votre retraite grâce à un régime 401(k) ou similaire, c'est intelligent de garder le cap, même si votre employeur, comme beaucoup, temporairement suspendu son match.

En réalité, si vous travaillez à domicile depuis un an et demi, vous pouvez en fait avoir plus d'argent disponible en raison des frais de déplacement réduits, manger moins souvent au restaurant, et ainsi de suite. Cela pourrait être l'occasion de mettre de l'argent de côté pour la retraite en cotisant à un compte de retraite individuel (IRA). Pour 2021, la contribution maximale est de 6 $, 000, ou 7 $, 000 si vous avez 50 ans ou plus.

Si vous n'avez pas de travail

Les personnes qui ont perdu leur emploi en 2020 et n'ont pas encore réintégré le marché du travail sont évidemment dans une situation différente. Votre objectif devrait être de préserver autant que possible votre épargne-retraite. Cela signifie profiter de l'assurance-chômage et de toute autre aide à laquelle vous êtes admissible dans le cadre des programmes existants. Vous pourrez également négocier avec vos créanciers, comme les prêteurs hypothécaires et les sociétés émettrices de cartes de crédit, réduire, reporter, ou étaler les paiements que vous leur devez. Si vous avez un fonds d'urgence, comme le recommandent souvent les planificateurs financiers, ce devrait être votre premier recours. Bien sûr, après 18 mois de chômage pandémique, ce serait un fonds d'urgence robuste qui n'était pas épuisé.

Cela dit, Les prêts 401(k) et les retraits anticipés de votre régime de retraite ne devraient pas être votre premier recours pour de l'argent. Un prêt 401(k) devra généralement être remboursé dans les cinq ans, et plus tôt si vous perdez votre emploi. Un retrait anticipé d'un IRA peut déclencher des impôts sur le revenu et une pénalité de 10 % et signifie également que vous aurez beaucoup moins d'argent économisé pour la retraite. D'autre part, ils pourraient coûter moins cher que d'autres types de prêts, vous devriez donc peser vos options.

Quoi que vous fassiez, ne négligez pas votre assurance maladie. Un grand, Une facture médicale inattendue peut être financièrement dévastatrice et éventuellement mener à la faillite. Si vous avez toujours une assurance maladie, votre assureur peut être disposé à prolonger vos délais de paiement si vous le demandez.

Finalement, si la crise financière a amputé votre épargne-retraite ou rendu difficile le maintien de vos cotisations, pensez à prendre votre retraite un peu plus tard que prévu initialement, une fois que vous êtes de retour dans un emploi. Travailler plus longtemps permet d'économiser plus, et le report de la sécurité sociale jusqu'à l'âge de 70 ans signifiera des prestations mensuelles plus importantes lorsque vous commencerez à les percevoir.

Si vous êtes sans travail et que vous devez puiser dans vos économies, En règle générale, il est préférable d'essayer de laisser vos comptes de retraite à imposition différée intacts le plus longtemps possible. Retirez d'abord d'autres comptes.

Si vous êtes déjà à la retraite

Ceux qui ont déjà pris leur retraite du marché du travail sont dans une autre situation. Si votre revenu de retraite - de la sécurité sociale et d'autres sources, tels que les pensions et les retraits systématiques de vos IRA et autres comptes de retraite - est suffisant pour payer les factures, vous n'aurez peut-être pas besoin de changer grand-chose.

Cela peut être difficile, cependant, si vous avez des enfants adultes qui ont vu leurs revenus s'évaporer dans la pandémie. L'impulsion d'aider vos enfants est admirable, mais cela peut devenir un problème si cela vous oblige à dépenser les économies dont vous dépendez pour la retraite. Aussi dur que cela puisse paraître, il faut se rappeler que les personnes encore en âge de travailler ont des années devant elles pour rattraper leur retard, tandis que les retraités ont beaucoup moins de temps et d'opportunités.

Se préparer à tout ce qui nous attend

Lorsque la crise mondiale du COVID-19 touche enfin à sa fin, nous pouvons tous vouloir faire le point sur nos finances. Pendant ce temps, c'est peut-être le bon moment pour :

Revoir votre allocation d'actifs

La pandémie et la crise financière qui en a résulté ont d'abord provoqué des fluctuations brutales du marché boursier, avec le Dow Jones Industrial Average (DJIA) en hausse de centaines de points un jour et en baisse de centaines de points le lendemain. Toujours, si vous avez de l'argent à revendre et que vous pouvez vivre avec la volatilité, les actions peuvent encore présenter la meilleure opportunité de croissance à long terme, d'autant plus que le Dow est supérieur à 6, 000 points de plus en août 2021 qu'au début de la pandémie et augmente assez régulièrement depuis novembre 2020.

Si vous essayez simplement de protéger ce que vous avez, vous devez au moins vous assurer que votre argent est réparti comme vous le souhaitez entre les actions, obligations, et en espèces. Si vous partez bientôt à la retraite, vous pourriez envisager de passer à un portefeuille un peu plus conservateur et prendre en compte les conseils d'Investopedia sur la façon d'obtenir une allocation d'actifs optimale (y compris une gamme de portefeuilles modèles allant de conservateur à très agressif).

Construire (ou reconstruire) un fonds d'urgence

Si vous n'aviez pas de fonds d'urgence avant 2020, vous avez probablement souhaité que vous ayez fait. Si vous en aviez un, vous devrez peut-être le reconstituer. Il existe de nombreuses philosophies concernant la structuration des fonds d'urgence. Certains suggèrent d'économiser au moins trois mois de frais de subsistance dans un compte liquide, tandis que d'autres recommandent d'avoir six mois ou plus d'argent liquide. Atteindre même ce chiffre inférieur peut être douloureusement difficile lorsque vous vivez de chèque de paie en chèque de paie, mais c'est un objectif qui mérite d'être construit à tout âge.

Si vous êtes sur le point de prendre votre retraite, ou déjà là, vous voudrez peut-être un fonds d'urgence beaucoup plus important. Conserver deux ou trois ans de dépenses dans un fonds monétaire ou un fonds obligataire court terme, par exemple, pourrait vous aider à surmonter une autre crise tout en laissant intact le reste de votre portefeuille de retraite. Cela pourrait vous éviter d'être obligé de vendre des investissements au plus bas du marché lors d'une mauvaise année. Cela est particulièrement vrai une fois que vous atteignez 72 ans et que vous devez retirer les distributions minimales requises des fonds de retraite fiscalement avantageux.

Envisagez également de conserver une cache d'épargne dans les fonds d'urgence dans ces fonds à utiliser si le marché s'effondre. S'il n'y a pas de crise, pas de mal. Vous n'en serez que bien mieux.

Devriez-vous changer votre stratégie de retraite en raison de COVID-19 si vous êtes employé ?

Généralement non, mais vous devriez vous faire un devoir de garder le cap avec vos fonds de retraite, même si votre employeur a temporairement suspendu son jumelage. Ceux qui ont travaillé à domicile pendant la pandémie peuvent avoir augmenté les fonds disponibles en raison de coûts réduits (pas de trajets domicile-travail, pas de repas au restaurant, moins de dépenses pour les films, concerts, et le théâtre). Si tel est le cas, il serait peut-être judicieux de mettre de l'argent de côté pour la retraite.

Devriez-vous changer votre stratégie de retraite en raison de COVID-19 si vous êtes au chômage ?

Évidemment, vous devez faire tout ce qui est nécessaire pour garder la tête au-dessus de la ligne de flottaison financière, mais vous devriez essayer de garder vos fonds de retraite intacts aussi longtemps que possible. Videz d'abord les autres comptes. Essayez d'éviter les retraits anticipés, car ils peuvent venir avec des pénalités et de la volonté, bien sûr, réduire le montant d'argent que vous avez pour la retraite. Évitez à tout prix de perdre votre assurance maladie, car les factures médicales importantes entraînent souvent la faillite. Si vous devez interrompre et/ou piller votre épargne-retraite, assurez-vous de recommencer dès que vous retrouvez un emploi et envisagez de prendre votre retraite un peu plus tard que prévu pour rattraper le temps perdu.

Devriez-vous modifier votre stratégie de retraite en raison de COVID-19 si vous êtes déjà à la retraite ?

Si votre revenu de retraite vous a suffi pour vivre, alors vous n'avez probablement pas besoin de changer quoi que ce soit. Cependant, soyez prêt à résister aux demandes d'argent de vos enfants adultes, sauf dans les cas d'urgence les plus graves. Les aider financièrement pourrait nuire irrémédiablement à la sécurité de votre retraite. Rappelles toi, étant plus jeunes, ils ont beaucoup plus de temps pour rattraper les fonds perdus que vous.

se retirer

- Où prendre sa retraite pour un faible coût de la vie

- 50 choses que j'ai apprises sur l'argent

- 3 façons de savoir si votre 401(k) est trop agressif

- Ce sont les plus grosses erreurs que les gens commettent avec la sécurité sociale

- Les 10 meilleurs états pour votre retraite

- Combien d'argent perdrez-vous si les prestations de sécurité sociale sont réduites ?

-

Quels sont les avantages de Walmart ?

Quels sont les avantages de Walmart ? Quels sont les avantages de Walmart ? Sam Walton a ouvert le premier Walmart à Rogers, Arkansas en 1962. Depuis lors, Walmart est devenu la plus grande entreprise de vente au détail au monde tout en ...

-

4 questions à vous poser avant de devenir aidant naturel

4 questions à vous poser avant de devenir aidant naturel Devenir laidant dun proche vieillissant peut être une expérience enrichissante, expérience enrichissante. Mais cela peut aussi être très épuisant et exigeant. Selon lAlliance nationale pour les soin...

-

#freshstart2017 :réduire ces factures

#freshstart2017 :réduire ces factures Lorsque vous avez rassemblé toutes vos factures et les avez répertoriées, vous avez peut-être été un peu choqué de combien vous dépensez pour des choses ennuyeuses comme les lumières et le Wi-Fi. Il e...

-

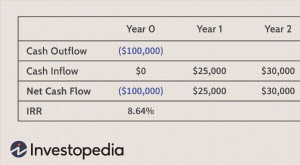

Un guide pour calculer le retour sur investissement (ROI)

Un guide pour calculer le retour sur investissement (ROI) Le retour sur investissement (ROI) est une mesure financière largement utilisée pour mesurer la probabilité de rentabiliser un investissement. Cest un ratio qui compare le gain ou la perte dun investi...