Comment acheter des obligations :ce que les nouveaux investisseurs doivent savoir

Les experts financiers suggèrent généralement qu'un portefeuille d'investissement bien diversifié se compose d'au moins deux classes d'actifs :les actions et les obligations. C'est pourquoi les liens, également appelés titres à revenu fixe, peut être un élément essentiel d'une stratégie d'investissement globale.

Que vous débutiez ou que vous sachiez déjà comment investir de l'argent, l'ajout d'une composante obligataire peut contribuer à renforcer la sécurité et la stabilité d'un parcours d'investissement à long terme. Prêt à commencer? Voici ce que vous devez savoir sur la façon d'acheter des obligations - et pourquoi vous pourriez vouloir le faire.

Dans cet article- Qu'est-ce qu'un lien ?

- Types d'obligations

- Pourquoi acheter des obligations ?

- Quelle est la notation des obligations et comment cette note affecte-t-elle les taux d'intérêt ?

- Quels sont les risques d'investir dans des obligations?

- Comment acheter des obligations

- Où puis-je acheter des obligations ?

- Quel est le résultat ?

Qu'est-ce qu'un lien ?

Une obligation est un prêt entre un investisseur individuel et une entreprise ou une entité gouvernementale. Lorsque vous achetez une obligation, vous prêtez en fait une somme d'argent spécifique à un émetteur d'obligations. En échange, cet émetteur promet un rendement spécifique sur l'investissement du détenteur d'obligations - ou un flux de revenu fixe - pendant une période de temps prédéterminée.

Ce flux de revenu fixe se présente sous la forme d'un paiement d'intérêts régulier, connu sous le nom de paiement de coupon, qui est souvent payé deux fois par an. En fin de mandat, 10 ans par exemple, votre investissement initial vous est également remboursé.

Types d'obligations

Il existe de nombreuses variétés de liaisons différentes, qui diffèrent principalement en fonction du type d'émetteur, la solvabilité de cet émetteur, et la durée du contrat de cautionnement. Tous ces différents types d'obligations se répartissent en trois grandes catégories :corporate, municipal, et les titres du Trésor.

Les obligations de sociétés

Comme le nom l'indique, Les obligations d'entreprise sont émises par des entreprises publiques ou privées qui ont besoin d'accéder à de nouvelles sources de trésorerie afin de pouvoir financer les entreprises commerciales à venir. Cela pourrait inclure la croissance de l'entreprise, expansion sur un nouveau marché, l'achat de matériel, ou un lancement de produit.

Les obligations d'entreprises sont généralement classées en deux camps :

- Obligations de qualité sont des obligations qui ont été notées favorablement par une ou plusieurs des trois principales agences de notation aux États-Unis :Standard and Poor’s, Moody's Investor Service, et les cotes Fitch. Plus la note est élevée, plus l'agence est confiante que l'émetteur d'obligations sera en mesure de rembourser sa dette. La note la plus élevée possible est AAA, suivi de AA, UNE, puis BBB. Certaines agences attribuent également des désignations positives et négatives aux notations.

- Obligations à haut rendement , également connu sous le nom d'obligations de pacotille ou d'obligations non-investment grade, ont une cote de crédit inférieure. Il s'agit généralement d'une indication que la société émettrice pourrait avoir des difficultés à rembourser sa dette. Lors de l'achat d'une obligation à haut rendement, un investisseur accepte un niveau de risque plus élevé, qui est souvent récompensé par un taux de rendement plus élevé. Toute obligation notée en dessous de BBB est classée comme indésirable, mais il y a des variations dans la fourchette des non-investment grade. Plus la note est basse, le niveau de risque le plus élevé.

Les obligations municipales

Aussi appelés obligations munis, ces titres de créance sont émis par les États, villes, et les comtés à payer pour divers projets approuvés par le gouvernement local. Cela pourrait inclure la construction d'une nouvelle école, une autoroute ou un réseau d'égouts réaménagé, ou le développement d'un parc local ou d'une bibliothèque de quartier. Les revenus d'intérêts des obligations municipales sont généralement exonérés d'impôts fédéraux et locaux pour les résidents de la municipalité émettrice.

Munis viennent généralement dans l'une des trois variétés:

- Obligations générales ne sont pas garantis ou garantis par la pleine foi et le crédit de l'émetteur. En bref, l'émission est garantie uniquement par la promesse de remboursement de l'émetteur.

- Obligations fiscales sont adossés à l'argent gagné sur un projet spécifique, comme les péages autoroutiers ou les frais de location à bail.

- Liaisons conduites sont émis par un gouvernement local mais au nom d'une autre organisation locale, comme un hôpital ou un collège à but non lucratif.

Trésors américains

Les titres du Trésor sont émis par le Département du Trésor et garantis par la pleine foi et le crédit du gouvernement fédéral. En raison de leur soutien fédéral, Les bons du Trésor sont considérés comme les investissements obligataires les plus sûrs.

Les types d'obligations du Trésor américain comprennent :

- Bons du Trésor, ou bons du Trésor, sont des émissions à court terme qui arrivent à échéance - ou arrivent à échéance pour l'émetteur - quelque part entre quelques jours et 52 semaines après l'émission.

- Notes de trésorerie, ou T-Notes, sont des obligations à plus long terme qui viennent à échéance dans les 10 ans.

- Obligations du Trésor, ou des obligations du T, sont des titres à long terme dont l'échéance se situe entre 10 et 30 ans à compter de l'émission. Ces émissions rapportent généralement des intérêts tous les six mois.

- DES ASTUCES, ou titres du Trésor protégés contre l'inflation, viennent dans les variétés de notes et d'obligations. Ceux-ci offrent une protection contre l'inflation en ajustant la valeur principale de l'émission en fonction des fluctuations de l'indice des prix à la consommation. Essentiellement, la valeur des pourboires augmente lorsque l'inflation augmente et diminue lorsque l'inflation diminue. A la date d'échéance de l'obligation, un investisseur est remboursé soit de la valeur d'origine, soit de la valeur gonflée, celui qui est le plus grand. Les pourboires sont offerts en cinq, dix, et des échéances de 30 ans et paient généralement des intérêts tous les six mois.

Pourquoi acheter des obligations ?

La plupart des professionnels de la finance recommandent un portefeuille d'investissement diversifié comprenant un mélange d'actions et d'obligations. En général, et au fil du temps, les actions ont tendance à se comporter plus favorablement que les obligations, mais voici le problème :les cours des actions peuvent monter et descendre à un rythme rapide, ce qui peut parfois rendre le trajet cahoteux.

C'est là qu'interviennent les obligations. Les prix des obligations ont tendance à être plus stables, et le prix des obligations monte et descend souvent dans une relation inverse avec les actions. C'est pourquoi l'ajout de quelques obligations à un portefeuille composé d'actions peut faciliter un parcours d'investissement à long terme et vous aider à atteindre vos objectifs financiers.

Les investisseurs averses au risque et les carriéristes en fin de carrière ont tendance à préférer une proportion plus élevée d'obligations; de même, les jeunes professionnels ou ceux qui ont le courage de gérer les fluctuations parfois sauvages du marché peuvent préférer un portefeuille plus riche en actions.

Une stratégie alternative d'achat d'obligations consiste à créer ce qu'on appelle une échelle d'obligations, en achetant un certain nombre d'obligations avec des dates de coupon séquentielles. Ce sont les dates auxquelles le paiement des intérêts est dû à l'acheteur de l'obligation. En substance, l'objectif est de créer un flux de revenu futur basé sur les paiements d'intérêts échelonnés des différentes obligations détenues dans un portefeuille d'obligations.

Le nombre d'obligations qu'un investisseur choisit d'acheter dépend souvent de la fréquence des paiements souhaitée, ainsi que la durée de ces versements (une fois par mois pour une retraite de 30 ans, par exemple).

Quelle est la notation des obligations et comment cette note affecte-t-elle les taux d'intérêt ?

Une notation d'obligation est essentiellement une note attribuée à une émission par la société de notation afin que les investisseurs potentiels sachent dans quelle mesure l'émetteur est susceptible d'effectuer des paiements d'intérêts en temps opportun, voire de les effectuer du tout. Plus la note est élevée (AAA est la note la plus élevée disponible), plus le problème est présumé être stable. Des notes inférieures (BB et inférieures) indiquent un risque plus élevé ou des paiements de coupons (intérêts) en retard ou manqués.

Quand il s'agit d'obligations, en général, une note inférieure est associée à un paiement d'intérêts plus élevé. En effet, l'émetteur doit généralement payer plus pour inciter les investisseurs à assumer le risque supplémentaire. Pensez-y comme ceci :une personne qui a manqué quelques paiements de factures mensuelles se verra généralement offrir un taux d'intérêt plus élevé lors de la demande de prêt. Le même concept est vrai au niveau de l'entreprise.

Quels sont les risques d'investir dans des obligations?

Bien que les obligations soient généralement considérées comme un investissement sûr, les investisseurs doivent être conscients de quelques risques :

- Risque de défaut se produit avec un émetteur d'obligations ne peut pas effectuer les paiements d'intérêts ou de principal convenus, soit à l'heure, soit pas du tout.

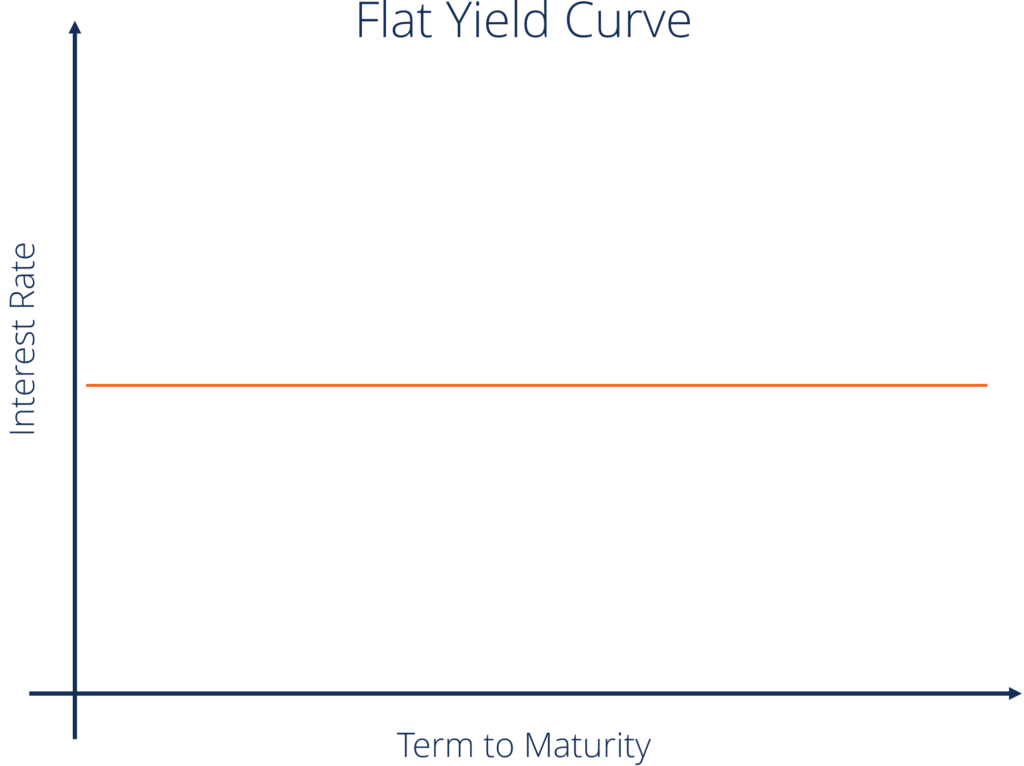

- Risque d'inflation se produit lorsque le prix général des biens et services augmente à un taux supérieur au taux d'intérêt donné pour une obligation émise. Si une obligation est émise à un taux de coupon de 3 %, par exemple, mais l'inflation augmente à un taux de 4%, qu'une inflation plus élevée érode la valeur réelle des paiements d'intérêts de l'obligation.

- Risque de réinvestissement est le risque que le produit d'une obligation échue doive être réinvesti dans une obligation avec un taux de coupon inférieur. Si une obligation a été achetée il y a 10 ans à un taux de coupon de 5%, par exemple, mais arrive à échéance lorsque le taux en vigueur est de 3%, l'investisseur pourrait perdre 2 % de ses revenus d'intérêts futurs, en supposant un plan de réinvestissement du produit.

- Risque d'appel est associée à la crainte qu'un émetteur puisse racheter une obligation et retirer l'émission si les taux d'intérêt baissent.

- Risque d'offre et de demande est fonction de la négociation des obligations sur le marché secondaire. En bref, de nombreux détenteurs d'obligations ne détiennent pas leurs obligations jusqu'à leur échéance. Au lieu, ils les vendent de gré à gré à d'autres investisseurs. À mesure que les taux d'intérêt augmentent, le coût des obligations négociées sur le marché secondaire baisse généralement, et vice versa. C'est parce que la plupart des investisseurs s'attendraient à une remise lors de l'achat d'une obligation avec un taux de coupon de 5%, par exemple, alors qu'ils pouvaient à la place acheter une obligation nouvellement émise à un taux de coupon de 6 %.

Comment acheter des obligations

Marchés primaire et secondaire

Le marché primaire est le lieu où naissent les titres. Cela comprend l'offre publique initiale d'actions et de nouvelles émissions d'obligations dans le domaine des titres à revenu fixe. Les marchés primaires ne sont pas très accessibles aux investisseurs ordinaires. La personne moyenne achète généralement des titres sur le marché secondaire, où les actions et obligations déjà existantes sont négociées.

Les marchés boursiers secondaires comprennent des bourses bien connues comme la Bourse de New York, Nasdaq, et la Bourse américaine. Il existe des équivalents à l'étranger, trop, comme la Bourse de Londres et la Bourse de Tokyo.

Obligations, d'autre part, sont généralement négociés de gré à gré sur le marché secondaire par de grands courtiers qui achètent et vendent des obligations pour le compte de clients. Très peu d'investisseurs ordinaires ont une expérience directe du marché de gré à gré.

Obligations individuelles vs fonds communs de placement vs ETF :quelle est la différence ?

Bien que de nombreux investisseurs ordinaires ne soient pas susceptibles d'acheter des actions individuelles, soit par le biais d'un marché primaire ou secondaire, il est assez courant d'accéder à un fonds commun de placement ou à un fonds négocié en bourse (ETF) spécifique aux obligations par l'intermédiaire d'une entreprise d'investissement, compte de courtage, ou conseiller financier.

Un fonds commun de placement est un groupe d'actifs mis en commun qui partagent certaines caractéristiques communes. Un exemple est un fonds d'obligations d'entreprises à moyen terme, qui investit dans des obligations de sociétés de qualité supérieure dont l'échéance est de cinq à dix ans.

Les fonds communs de placement sont de toutes formes et tailles, ce qui rend le type d'investissement rapide, moyen facile pour un investisseur d'accéder à une certaine part d'un gâteau d'investissement. Il existe des fonds qui investissent exclusivement dans des bons du Trésor ou des obligations de pacotille ou des munis émis uniquement dans l'État de Californie. Il existe également des OPCVM obligataires totaux, qui adoptent une approche globale de l'investissement obligataire, créant une exposition d'investissement à un segment plus large du marché des titres à revenu fixe.

Les fonds communs de placement sont généralement achetés directement auprès de l'entreprise d'investissement qui gère le fonds, via un compte de courtage, ou avec l'aide d'un conseiller financier.

Un ETF obligataire est similaire à un fonds commun de placement en ce sens qu'il vise à capter une partie particulière du marché. Là où ça diffère, bien que, est qu'une fois le portefeuille d'ETF obligataire constitué, l'ensemble du panier de titres se négocie comme s'il s'agissait d'une seule émission sur le marché secondaire, comme avec un stock individuel. En bref, cela signifie que les titres sous-jacents au sein de l'ETF peuvent fluctuer à mesure que les prix des titres changent, mais il en sera de même de la valeur de l'ETF lui-même, comme il est acheté et vendu sur le marché libre.

Où puis-je acheter des obligations ?

Il est simple et rapide d'ajouter une composante obligataire à votre portefeuille global, une fois que vous savez où chercher. Pour ajouter une composante obligataire à votre portefeuille d'investissement, vous pouvez:

- Ouvrez un compte de courtage et achetez des obligations individuelles ou des fonds communs de placement ou des ETF spécifiques aux obligations directement via le compte

- Téléchargez une application d'investissement comme Stash ou TD Ameritrade sur votre appareil intelligent pour accéder à des obligations individuelles ou à des fonds communs de placement ou des FNB spécifiques aux obligations (les offres disponibles varient selon l'application)

- Parlez à un conseiller financier, qui peut exécuter toutes les transactions d'achat et de vente, mais peut également vous aider à décider si des obligations individuelles, un fonds commun de placement, un ETF, ou quelque chose d'autre est mieux pour vous

- Achetez des bons du Trésor directement via le Trésor américain via son site, Trésorerie Direct

Quel est le résultat ?

Le plus rapide, le moyen le plus simple pour un investisseur débutant d'accéder au marché obligataire consiste à utiliser un fonds commun de placement ou un FNB spécifique aux obligations, bien que les bons du Trésor puissent être achetés directement par l'intermédiaire du gouvernement américain. Les obligations sont généralement considérées comme un ajout à faible volatilité à un portefeuille avec une bonne quantité de diversification. Mais, comme pour tout investissement, les obligations comportent un risque inhérent.

Un conseiller financier peut vous aider si vous ne savez pas par où commencer, ou vous voulez simplement quelques conseils lorsque vous naviguez dans le monde pas toujours facile à comprendre des obligations.

investir

- Comment les groupes d'investisseurs providentiels trouvent-ils des entreprises potentielles ?

- Comment investir dans l'argent :5 façons de l'acheter et de le vendre

- Desjardins Courtage en ligne :un guide

- Comment investir 200 $,

- Que sont les Indicateurs de Momentum ?

- Qu'est-ce que les « Meilleurs efforts » ?

-

La pandémie vous a-t-elle fait mal aux dents ?

La pandémie vous a-t-elle fait mal aux dents ? La pandémie a été dure à plusieurs égards. Les taux demploi étaient élevés, les entreprises ont fermé et de nombreuses personnes ont perdu des amis et de la famille. Mais pour beaucoup, COVID a eu un ...

-

Que sont les crashs flash ?

Que sont les crashs flash ? Les krachs éclair font référence à un scénario dans lequel le prix des obligationsLes obligationsLes obligations sont des titres à revenu fixe émis par des entreprises et des gouvernements pour lever ...

-

Un chèque est-il considéré comme de l'argent liquide ?

Un chèque est-il considéré comme de l'argent liquide ? De nombreux commerçants refusent daccepter les chèques personnels comme moyen de paiement. Bien que presque tout le monde sache que largent lui-même est de largent liquide, de nombreuses personnes ig...

-

Comment je mesure ma vie

Comment je mesure ma vie Vous pouvez facilement mesurer une entreprise en regardant les chiffres. Chiffre daffaires, profit, frais, le roulement des employés, etc. Mais comment mesurez-vous votre vie? Il ny a pas de mesures...