Pourquoi investir peut être mieux que de rembourser une dette

C'est un choix difficile :d'une part, vous comprenez la nécessité de commencer à investir tôt pour que le miracle de la capitalisation fonctionne pour vous ; d'autre part, Tu le sais, quand tu as des dettes, effectuer ces paiements entrave la capacité d'exploiter le miracle de la composition.

Donc, que devriez-vous faire avec ces 500 $ que vous avez – les investir ou rembourser la dette ? La réponse n'est pas aussi simple que certains le prétendent.

Raisons de rembourser la dette en premier

1. Risque de catastrophe

Comme je l'ai mentionné dans l'article sur le fait de commencer à épargner pour la retraite, la vie n'est pas toujours juste ou gentille. La plupart d'entre nous dépendent d'un salaire pour tout :loyer ou hypothèque, nourriture, gaz, services publics et ainsi de suite. Quand quelque chose arrive, comme perdre son travail, divorce ou maladie grave, ces chèques deviennent plus petits, ou peut même disparaître temporairement. Nous pouvons réduire certaines de nos dépenses comme l'essence, Vêtements, etc. Mais certaines choses sont impossibles à réduire. Cette liste est généralement précédée par les paiements de loyer ou d'hypothèque et les paiements mensuels requis par toutes les autres formes de dette. Vous ne pouvez pas les réduire en temps d'épreuve.

C'est encore pire :les banques ou les sociétés émettrices de cartes de crédit qui vous ont prêté l'argent deviennent catégoriques quant au remboursement. Si vous avez un crédit auto, ils peuvent venir vous enlever vos roues.

Par conséquent, la première raison de placer le paiement de la dette en premier sur la liste des choses à payer est d'éliminer le risque que de mauvaises choses vous arrivent en cas de catastrophe imprévue.

2. Intérêt

Vous payez des intérêts sur l'argent que vous empruntez - généralement un taux d'intérêt beaucoup plus élevé que celui sur lequel vous pouvez compter pour votre investissement. Disons que votre prêt auto porte 8 % d'intérêt. En effet, tous les paiements que vous effectuez sur ce prêt vous rapporteront 8 %… généralement beaucoup plus que les 2 % environ que vous pouvez gagner sur un CD ou un compte d'épargne.

3. Amélioration du style de vie

La discipline pour rembourser la dette et ensuite rester en dehors de celle-ci déborde dans un état d'esprit. Cette mentalité d'endettement vous fait inévitablement remettre en question les achats impulsifs, qui est souvent la principale raison pour laquelle les gens contractent des dettes de consommation. Au lieu d'obtenir cette nouvelle Lexus avec un paiement de location mensuel de 399 $, vous trouvez une Honda Accord d'occasion que vous pouvez acheter au comptant, ou un prêt beaucoup plus petit (et plus court). Au bout de deux ou trois mois, vous découvrez que vous ne perdez pas grand-chose en évitant la Lexus. Tu te tapes dans le dos; et la prochaine fois que la tentation de s'endetter arrive, il devient plus facile de s'échapper.

Autre exemple :au lieu de mettre une croisière aux Caraïbes bien méritée sur votre carte de crédit, vous créez un compte d'épargne pour le faire l'année prochaine. Au moment où l'année prochaine arrive, vous avez pensé à quelques autres options de vacances, certains plus beaux et d'autres moins chers. Vous vous sentez mieux après des vacances plus agréables… et sans dette.

4. Liberté

Faire des paiements est une prison. Sûr, ils te laissent rentrer à la maison, mais vos mouvements deviennent très restreints. Il existe de nombreuses opportunités imprévues qui traversent notre radar chaque jour, telles que l'introduction en bourse imminente de Ferrari. Ne serait-il pas agréable d'embarquer avec l'une des marques les plus recherchées de l'histoire de l'humanité, et peut-être tripler votre argent comme l'ont fait ceux qui pourraient sauter sur l'introduction en bourse de Facebook ? Ou disons qu'un collègue a une situation où il ne peut pas prendre les belles vacances pour lesquelles il a déjà payé. Vous pouvez le récupérer pour un tiers du prix, mais vous avez 24 heures pour sauter.

Si vous effectuez des paiements, vous ne pouvez qu'appuyer votre nez contre la vitre et regarder avec envie ces opportunités comme un pauvre garçon à Noël. Sans aucun paiement, bien que, vous auriez la liberté de les considérer au moins sérieusement.

Ce sont quatre raisons puissantes pour faire du remboursement de toutes les dettes votre priorité absolue, et reléguer l'investissement à la deuxième place sur votre liste de priorités financières.

Pas si vite. Rien dans la vie n'est jamais simple (autre que d'acheter des chocolats pour votre bien-aimé). Il y a une autre face à cette médaille.

Raisons d'investir d'abord

1. Composé

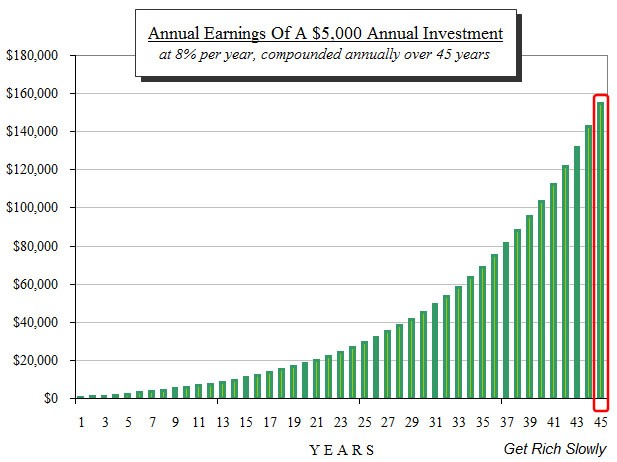

Dans un post précédent, vous avez vu à quel point le miracle de la composition est dramatique. A titre de rappel, voici le tableau :

Vous pourriez être tenté de considérer les intérêts que vous gagnez la première année lorsque vous comparez vos revenus de placement avec les intérêts que vous payez sur votre dette.

C'est une énorme erreur !

Quelle que soit l'année où vous commencez à investir, vous serez toujours obtenir les intérêts (ou gains) de cette première année. La seule chose qui a changé, c'est quand vous l'obtenez. Il y a, cependant, aucune garantie que vous obtiendrez jamais les gains de l'année dernière. Cela est déterminé par l'heure à laquelle vous commencez.

Ce que vous perdez en commençant un an plus tard, c'est les dernier les gains de l'année. Si vous commencez à investir un an plus tard, vous serez plus jamais obtenir les gains exceptionnels de l'an dernier. Si vous attendez deux ans pour commencer à investir, vous perdrez les gains des deux dernières années.

Et, peu importe dans quoi vous investissez. Il y a de fortes chances que les revenus de l'année dernière soient bien plus élevés que les intérêts que vous payez sur la dette la première année.

C'est quelque chose que la plupart des gens négligent lorsqu'ils font la comparaison entre la dette et les intérêts d'investissement.

2. Le calendrier

Les deux mécanismes d'investissement de retraite les plus courants que la plupart des gens utilisent aujourd'hui sont les régimes de retraite à cotisations directes de l'employeur, comme l'omniprésent 401(k), 403b), et IRA. Ce que beaucoup de gens oublient, c'est ces plans sont liés au calendrier :Une fois que vous avez dépassé une certaine date (généralement le 15 avril de chaque année), vous ne pouvez pas revenir en arrière et vous rattraper. Si vous avez apporté votre contribution, il monte dans le train de composition. Cependant, si tu manques un an de train, c'est parti pour toujours.

Une fois que vous comprenez le miracle de la composition comme indiqué dans le tableau ci-dessus, vous comprenez à quel point il devient important de contribuer chaque année à l'investissement afin de profiter pleinement de la final rendements de l'année.

Il y a aussi une limite combien vous pouvez contribuer chaque année. Dans le cours normal des événements, le calendrier et les plafonds de cotisation n'ont pas tellement d'impact; mais en cas d'aubaine, comme un héritage, prime ou indemnité de départ, vous ne pouvez pas revenir en arrière et verser des cotisations de rattrapage à ces régimes de retraite. Vous pouvez maximiser la contribution de cette année et c'est tout.

Cependant, il n'y a généralement pas de limite au montant de la dette que vous pouvez rembourser, vous pouvez donc rembourser 30 ou 40 ans de dette avec une seule aubaine (limitée uniquement par son ampleur).

Bien sûr, aucun de nous n'est garanti d'aubaines, mais ils arrivent. Par conséquent, vous pourriez vous retrouver dans une bien meilleure situation si vous mainteniez vos contributions de placement et utilisiez tout revenu imprévu (grand ou petit) pour accélérer le remboursement de la dette.

Que devrais tu faire?

Le truc intelligent, bien sûr, n'est pas endetté, puis investissez tout ce que vous pouvez. Cependant, si vous n'avez pas de chance (ou en retard à la fête de la sagesse financière, comme je l'étais) vous n'avez pas ce luxe.

Beaucoup de gens sont fermement convaincus qu'une stratégie (la leur) est la seule voie à suivre. Certains disent que la dette doit venir en premier, d'autres insistent sur le fait qu'il vaut mieux investir en premier. La vérité est qu'il n'y a pas deux personnes dans la même situation et, donc, il ne peut y avoir de solution unique.

Si vous privilégiez l'investissement, vous êtes susceptible d'avoir le gain éventuel le plus élevé ; mais pour ce faire, vous devez assumer le risque que votre source de revenus ne soit jamais compromise. Tout le monde n'est pas dans une position où ils peuvent se permettre de prendre ce risque. D'autres préfèrent simplement la sécurité aujourd'hui à un avantage nébuleux si loin dans le futur qu'il pourrait ne jamais se matérialiser. Votre tolérance au risque déterminera de quel côté de la clôture vous tombez. Vous pouvez également constater que les circonstances peuvent dicter une monnaie en stratégie.

Pendant des années, ma femme et moi vivions frugalement et évitions toutes les dettes, à l'exception de notre hypothèque. Cependant, lorsque le marché boursier s'est effondré pendant la Grande Récession, J'ai emprunté chaque centime que je pouvais contre mon plan 401 (k) (généralement le tabou ultime) pour acheter une action privilégiée payant 30 pour cent par an en raison du cours anormalement bas de l'action. J'ai supplié et emprunté (en traçant la limite du vol) et j'ai acheté tout ce que je pouvais. C'est le seul investissement qui a changé notre fortune. Au fur et à mesure que le marché s'est redressé, J'ai vendu assez pour rembourser toute notre dette, et il en restait encore beaucoup plus. Je n'ai jamais refait ça parce que certaines opportunités ne se présentent qu'une fois dans une vie. A ces moments-là, il vaut mieux être pragmatique que dogmatique.

À la fin, chaque personne doit décider dans quelle direction sa tolérance au risque l'oriente. Le mieux que nous puissions tous espérer est d'avoir suffisamment de perspicacité pour prendre une décision éclairée.

Avez-vous été confronté au dilemme entre réduire votre dette ou investir? Comment avez-vous abordé ce dilemme, et quel a été le résultat final ? Si c'était à refaire, prendriez-vous la même décision ou la changeriez-vous?

la finance

- Une technologie pour vous aider à rester à jour sur la performance de vos actions

- Comment surmonter votre peur boursière

- Qu'est-ce que la dette à long terme (LTD) ?

- Ce qu'il faut savoir sur l'amortissement des voitures - Plus des conseils clés

- Livres minimalistes :15 des meilleurs livres sur le minimalisme

- 9 conseils pour être financièrement libre et payer votre maison

-

Faut-il épargner pour sa retraite ou rembourser ses dettes ?

Faut-il épargner pour sa retraite ou rembourser ses dettes ? Lun des plus gros obstacles financiers auxquels de nombreuses personnes sont confrontées est dessayer de rembourser leurs dettes tout en sattaquant à dautres objectifs financiers, comme épargner pour ...

-

La Fed se soucie quand le marché boursier panique – mais seulement quand il se transforme en ours

La Fed se soucie quand le marché boursier panique – mais seulement quand il se transforme en ours Les stocks baissent depuis plus de deux mois, avec des investisseurs qui supplient presque la Réserve fédérale darrêter de relever les taux dintérêt à court terme. Des taux plus élevés nuisent aux act...

-

Faire une réclamation d'assurance habitation? 5 erreurs courantes à éviter

Faire une réclamation d'assurance habitation? 5 erreurs courantes à éviter Daprès les experts, Voici les choses à faire et à ne pas faire pour déposer une réclamation dassurance habitation. (iStock) Lassurance habitation et le processus de réclamation dassurance peuvent êt...

-

Comment déclarer une annulation de dette sur une annexe K

Comment déclarer une annulation de dette sur une annexe K Si vous avez connu une faillite, une reprise de possession ou autre libération de dette, vous avez probablement également été informé de lexigence de lIRS dinclure tout montant de dette qui a été acqu...