L'importance des agences de notation de crédit

Un conseiller financier discutant d'une cote de crédit

Un conseiller financier discutant d'une cote de crédit Les agences de notation de crédit fournissent aux investisseurs et aux débiteurs des informations importantes concernant la solvabilité d'un individu, société, agence ou même un gouvernement souverain. Les agences de notation contribuent à mesurer les risques quantitatifs et qualitatifs de ces entités et permettent aux investisseurs de prendre des décisions plus avisées en bénéficiant des compétences d'évaluation professionnelle des risques menées par ces agences. L'analyse quantitative des risques réalisée par les agences de notation inclut la comparaison de certains ratios financiers avec des références choisies et l'analyse qualitative se concentre sur le caractère de gestion, légal, l'environnement politique et économique d'une juridiction.

Développement des marchés financiers

Les agences de notation de crédit aident à fournir des mesures de risque pour diverses entités et permettent aux participants des marchés financiers d'évaluer et de comprendre plus facilement le risque de crédit des parties impliquées dans le processus d'investissement. Les particuliers peuvent obtenir une cote de crédit afin d'être admissibles à un accès facile aux cartes de crédit et à d'autres prêts. Les institutions peuvent facilement emprunter de l'argent auprès des banques sans avoir à passer par de longues évaluations de chaque prêteur séparément. Les entreprises et les gouvernements peuvent également émettre des dettes sous forme d'obligations d'entreprises et de bons du Trésor pour attirer les investisseurs sur la base des notations de crédit.

Les agences de notation aident à réguler les marchés financiers

Les notations de crédit fournies par les agences de notation populaires, dont Moody's, Standard et pauvres, et Fitch, sont devenus une référence en matière de régulation des marchés financiers. Les politiques légales exigent que certaines institutions détiennent des obligations notées investment grade. Les obligations sont classées comme investment grade en fonction de leur notation par ces agences, toute obligation d'entreprise dont la notation est supérieure à BBB est considérée comme une obligation notée investment grade.

Estimation des primes de risque

Les cotes de crédit fournies par ces agences sont utilisées par diverses banques et institutions financières pour déterminer la prime de risque qu'elles factureront sur les prêts et les obligations de sociétés. Une mauvaise cote de crédit implique une prime de risque plus élevée avec une augmentation du taux d'intérêt facturé aux entreprises et aux particuliers ayant une mauvaise cote de crédit. Les émetteurs ayant une bonne cote de crédit sont en mesure de lever des fonds à un taux d'intérêt inférieur.

Transparence renforcée sur les marchés du crédit

Les agences de notation de crédit améliorent l'efficacité des marchés du crédit et permettent une plus grande transparence dans les transactions. Les notations aident à surveiller la solidité du crédit de divers emprunteurs grâce à un ensemble de règles bien définies.

Standardisation du processus d'évaluation

La plupart des agences de crédit utilisent leur propre méthodologie pour déterminer les cotes de crédit, mais comme il n'existe qu'une poignée de fournisseurs de notation de crédit populaires, cela ajoute beaucoup de standardisation dans le processus de notation. Les cotes de crédit de différents emprunteurs peuvent être facilement comparées à l'aide des cotes fournies par une société de notation de crédit et les demandes peuvent être facilement triées.

budgétisation

- Qu'est-ce que R1 et I1 dans le rapport de crédit ?

- Qu'est-ce qu'une cote de crédit A1 ?

- Quand les agences de recouvrement se rapportent-elles au bureau de crédit ?

- Quelles sont les fonctions d'Equifax,

- Avantages et inconvénients de la notation de crédit

- L'objectif et l'importance des notations de crédit

- Agences de règlement des cartes de crédit

- L'importance de la budgétisation des immobilisations

- L'importance du marketing

-

Qu'est-ce qu'une agence de notation ?

Qu'est-ce qu'une agence de notation ? Une agence de notation est une entreprise qui évalue la solidité financière des entreprises et des entités gouvernementales, en particulier leur capacité à faire face aux paiements du principal et des...

-

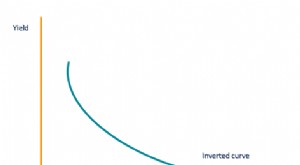

Qu'est-ce que la courbe de crédit ?

Qu'est-ce que la courbe de crédit ? La courbe de crédit est la représentation graphique de la relation entre le rendement offert par un titre (instrument générateur de crédit) et le temps jusquà léchéance du titre. Il mesure les sentime...