Comment commencer à investir en 2021

Investir sur les marchés financiers peut sembler l'un des aspects les plus effrayants de la gestion de vos finances, mais c'est aussi potentiellement le plus gratifiant. Les baisses majeures du marché telles que celles causées par les préoccupations liées au COVID-19 ou la crise du logement peuvent être effrayantes, et regarder vos investissements diminuer n'est pas amusant.

Malgré ces craintes, investir dans les marchés financiers est l'une des meilleures choses que les Américains de tout âge puissent faire pour s'engager sur la voie du bien-être financier. Investir vous aide à bâtir un avenir plus sûr.

Voici comment vous pouvez commencer à investir et profiter des rendements qui peuvent vous bâtir un avenir meilleur.

Pourquoi investir est important

L'investissement est le moyen le plus efficace pour les Américains de constituer leur patrimoine et d'épargner en vue d'objectifs à long terme comme la retraite. Ou payer pour l'université. Ou acheter une maison. Et la liste continue.

Plus tôt vous commencez à investir, plus tôt vous pourrez profiter des gains composés, permettant à l'argent que vous mettez sur votre compte de croître plus rapidement au fil du temps. Votre argent rapporte de l'argent – sans que vous ne fassiez quoi que ce soit. Vous recherchez une croissance suffisante de vos investissements pour non seulement suivre l'inflation, mais pour vraiment le dépasser, pour assurer votre sécurité financière future. Si vos gains dépassent l'inflation, vous augmenterez votre pouvoir d'achat au fil du temps.

Cinq choses que vous pouvez faire pour commencer à investir

1. Examinez les comptes de retraite

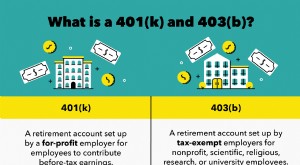

Pour plusieurs personnes, le meilleur endroit pour commencer est votre régime de retraite parrainé par l'employeur - probablement un 401 (k) - offert dans le cadre du programme d'avantages sociaux de votre employeur.

Dans un plan 401(k), l'argent que vous versez chaque chèque de paie augmentera en franchise d'impôt jusqu'à ce que vous commenciez les retraits à l'âge de la retraite. De nombreux employeurs offrent même des cotisations de contrepartie jusqu'à un certain pourcentage pour les employés qui participent à leurs régimes parrainés.

Ces plans ont d'autres avantages, trop, selon le type de forfait 401(k) que vous choisissez :

- UNE traditionnel 401 (k) vous permet de déduire vos cotisations de votre salaire afin de ne pas payer d'impôts dessus aujourd'hui, que lorsque vous retirez l'argent plus tard.

- UNE Roth 401 (k) vous permet de retirer votre argent en franchise d'impôt - après des années de gains - mais vous devez payer de l'impôt sur les cotisations.

Quelle que soit l'option que vous choisissez, voici tous les détails sur les plans 401(k).

Le calculateur 401(k) de Bankrate vous montrera également combien votre argent peut fructifier tout au long de votre carrière.

La logistique d'un 401(k) peut être déroutante, surtout pour les diplômés récents ou ceux qui n'ont jamais contribué. Demandez conseil à votre employeur. L'administrateur de votre régime – qui est parfois un gros courtier comme Fidelity, Charles Schwab ou Vanguard – peut offrir des outils et des ressources de planification, vous aider à vous renseigner sur les bonnes pratiques d'investissement et les options disponibles dans le plan 401(k).

Si votre employeur n'offre pas de plan 401(k), vous êtes un travailleur non traditionnel, ou vous souhaitez simplement contribuer davantage, envisagez d'ouvrir un IRA traditionnel ou un Roth IRA. Un IRA traditionnel est similaire à un 401(k) :vous mettez de l'argent en franchise d'impôt, laissez-le croître au fil du temps et payez des impôts lorsque vous le retirez à la retraite. Un Roth IRA, d'autre part, investit un revenu imposable et n'est ensuite pas imposé au moment du retrait. Il existe également des comptes de retraite spécialisés pour les travailleurs indépendants.

L'IRS limite le montant que vous pouvez ajouter à chacun de ces comptes chaque année, Veillez donc à respecter ces règles :

- Pour 2020 et 2021, le plafond de cotisation est fixé à 19 $, 500 pour les comptes 401 (k) (avant le jumelage de l'employeur) et 6 $, 000 pour un IRA.

- Les travailleurs plus âgés (ceux de plus de 50 ans) peuvent ajouter 6 $ supplémentaires, 500 à un 401(k) comme contribution de rattrapage, tandis qu'un IRA permet un montant supplémentaire de 1 $, 000 d'apports.

2. Utiliser des fonds d'investissement pour réduire les risques

La tolérance au risque est l'une des premières choses à considérer lorsque vous commencez à investir. Lorsque les marchés déclinent comme ils l'ont fait pendant la crise du coronavirus, de nombreux investisseurs fuient. Mais les investisseurs à long terme voient souvent de telles baisses comme une chance d'acheter des actions à un prix réduit. Les investisseurs capables de surmonter de telles baisses peuvent profiter du rendement annuel moyen du marché – environ 10 % historiquement. Mais vous devez être capable de rester sur le marché lorsque les choses se compliquent.

Certaines personnes veulent un score rapide en bourse sans subir de baisse, mais le marché ne fonctionne tout simplement pas comme ça. Vous devez endurer des périodes creuses pour profiter des gains.

Pour réduire votre risque en tant qu'investisseur à long terme, tout se résume à la diversification. Vous pouvez être plus agressif dans votre allocation aux actions et obligations lorsque vous êtes jeune et que votre date de retrait est lointaine. À mesure que vous approchez de la retraite ou de la date à laquelle vous souhaitez retirer de vos comptes, commencez à réduire votre risque. Votre diversification devrait devenir plus prudente au fil du temps afin que vous ne risquiez pas de pertes importantes en cas de ralentissement du marché.

Les investisseurs peuvent obtenir un portefeuille diversifié rapidement et facilement avec un fonds indiciel. Au lieu d'essayer de sélectionner activement des actions, un fonds indiciel détient passivement toutes les actions d'un indice. En possédant un large éventail d'entreprises, les investisseurs évitent le risque d'investir dans une ou deux actions individuelles, bien qu'ils n'éliminent pas tous les risques liés à l'investissement en actions. Les fonds indiciels sont un choix de base dans les plans 401(k), vous ne devriez donc avoir aucun mal à en trouver un dans le vôtre.

Un autre type de fonds passif courant qui peut réduire votre aversion pour le risque et faciliter votre parcours d'investissement est un fonds à date cible. Ces fonds « définissez-le et oubliez-le » ajustent automatiquement votre actif à une composition plus prudente à l'approche de la retraite. En règle générale, ils passent d'une concentration plus élevée en actions à un portefeuille plus axé sur les obligations à l'approche de votre date.

3. Équilibrer les investissements à long terme et à court terme

Votre calendrier peut changer les types de comptes les plus efficaces pour vous.

Si vous vous concentrez sur des investissements à court terme, ceux auxquels vous pouvez accéder dans les cinq prochaines années, comptes du marché monétaire, les comptes d'épargne à haut rendement et les certificats de dépôt seront les plus utiles. Ces comptes sont assurés par la FDIC, donc votre argent sera là quand vous en aurez besoin. Votre rendement ne sera généralement pas aussi élevé que celui des investissements à long terme, mais c'est plus sûr à court terme.

Ce n'est généralement pas une bonne idée d'investir en bourse à court terme, parce que cinq ans ou moins peuvent ne pas être suffisants pour que le marché se rétablisse en cas de ralentissement.

La bourse est un véhicule idéal pour les investissements à long terme, cependant, et peut vous apporter d'excellents retours au fil du temps. Que vous épargniez pour la retraite, vous cherchez à acheter une maison dans 10 ans ou vous préparez à payer les frais de scolarité de votre enfant, vous avez une variété d'options – fonds indiciels, les fonds communs de placement et les fonds négociés en bourse offrent tous des actions, obligations ou les deux.

Il est plus facile que jamais de démarrer avec l'essor des comptes de courtage en ligne conçus pour répondre à vos besoins personnalisés. Il n'a jamais été moins cher d'investir dans des actions ou des fonds, les courtiers réduisant les commissions à zéro et les sociétés de fonds continuant de réduire leurs frais de gestion. Vous pouvez même engager un robot-conseiller pour un prix très raisonnable pour choisir les investissements pour vous.

4. Ne tombez pas dans les erreurs faciles

La première erreur courante que font les nouveaux investisseurs est de s'impliquer trop. La recherche montre que les fonds activement négociés sous-performent généralement par rapport aux fonds passifs. Votre argent fructifiera davantage et vous aurez l'esprit tranquille si vous vous abstenez de vérifier (ou de modifier) vos comptes plus de quelques fois par an.

Un autre danger est de ne pas utiliser vos comptes comme prévu. Les comptes de retraite tels que les comptes 401 (k) et IRA offrent des avantages fiscaux et d'investissement, mais spécifiquement pour la retraite. Utilisez-les pour presque n'importe quoi d'autre, et vous risquez de vous retrouver avec des impôts et une pénalité supplémentaire.

Bien que vous puissiez être autorisé à contracter un prêt sur votre 401(k), non seulement vous perdez les gains que l'argent pourrait rapporter, mais vous devez également rembourser le prêt dans les cinq ans (sauf s'il est utilisé pour acheter une maison) ou vous paierez une pénalité de 10 % sur le solde impayé.

Votre compte de retraite est destiné à être utilisé pour la retraite, donc si vous l'utilisez à d'autres fins, vous voudrez vous arrêter et vous demander si cette dépense est vraiment nécessaire.

5. Continuez à apprendre et à économiser

La bonne nouvelle, c'est que vous travaillez déjà sur l'une des meilleures façons de commencer :vous éduquer. Prenez toutes les informations fiables que vous pouvez trouver sur l'investissement, y compris les livres, articles en ligne, experts des médias sociaux et même des vidéos YouTube. Il existe d’excellentes ressources disponibles pour vous aider à trouver la stratégie et la philosophie d’investissement qui vous conviennent.

Vous pouvez également rechercher un planificateur financier qui travaillera avec vous pour définir des objectifs financiers et personnaliser votre parcours. Lorsque vous recherchez un conseiller, vous voulez rechercher celui qui veille à votre meilleur intérêt. Posez-leur des questions sur leurs recommandations, confirmez qu'il s'agit d'un fiduciaire agissant dans votre meilleur intérêt et assurez-vous de bien comprendre leur plan de paiement afin que vous ne soyez pas touché par des frais cachés.

Généralement, vous allez avoir le moins de conflits d'intérêts avec un fiduciaire qui ne paie que des honoraires - celui que vous payez, plutôt que d'être payé par les grandes sociétés financières.

En bout de ligne

Beaucoup de gens hésitent un peu à investir, mais si vous apprenez les bases, une approche sensée peut vous rapporter beaucoup d'argent au fil du temps. Commencer à investir peut être la meilleure décision de votre vie financière, vous aider à vous assurer une sécurité financière à vie et une retraite heureuse, trop.

se retirer

- Comment commencer à investir dans des Penny Stocks

- Comment recommencer à épargner pour la retraite en 2021

- Comment commencer à investir en 2021

- Comment démarrer un Roth IRA

- Comment commencer à investir avec seulement 100 $

- Comment commencer à investir :Partie 1

- Comment commencer à investir

- Qu'est-ce que l'investissement de revenu et comment commencer

- Commencez à investir :les 10 meilleurs prix des crypto-monnaies le 2 septembre 2021

-

Investissement dans la valeur :qu'est-ce que c'est et comment commencer ?

Investissement dans la valeur :qu'est-ce que c'est et comment commencer ? Un acheteur de bonnes affaires qui est toujours à la recherche dune offre sur des articles de qualité peut facilement sidentifier aux principes de linvestissement axé sur la valeur. Un investisseur ...

-

Comment commencer à investir

Comment commencer à investir Détendez-vous. Lendroit où vous vous trouvez actuellement est un bon endroit pour apprendre à investir. Voir plus de photos dinvestissement. Lorsque vous venez de sortir de luniversité, planifier vot...