Qu'est-ce que la probabilité de défaut ?

La probabilité de défaut (PD) est la probabilité qu'un emprunteur ou un débiteur fasse défaut. L'heure à laquelle un défaut se produit varie, selon les conditions convenues entre le créancier et l'emprunteur. Certains prêts font défaut après avoir manqué un paiement, tandis que d'autres ne font défaut qu'après trois paiements ou plus manqués. sur les remboursements de prêts. Au sein des marchés financiersMarchés financiersMarchés financiers, du nom lui-même, sont un type de marché qui offre une avenue pour la vente et l'achat d'actifs tels que des obligations, actions, change, et dérivés. Souvent, ils sont appelés par des noms différents, y compris "Wall Street" et "capital market, " mais tous signifient toujours une seule et même chose., la probabilité de défaut d'un actif est la probabilité que l'actif ne rapporte aucun rendement à son détenteur au cours de sa durée de vie et que le prix de l'actif atteigne zéro. Les investisseurs utilisent la probabilité de défaut pour calculer la perte attendue d'un investissement.

La certification Financial Modeling &Valuation Analyst (FMVA)® du Corporate Finance Institute® Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® du CFI vous aidera à acquérir la confiance dont vous avez besoin dans votre carrière en finance . Inscrivez-vous aujourd'hui ! programme de certification peut vous apprendre à évaluer l'attractivité des options d'investissement en utilisant des techniques de modélisation financière de classe mondiale !

Probabilité de défaut et swaps de défaut de crédit

Le point de vue du marché sur la probabilité de défaut d'un actif influence le prix de l'actif sur le marché. Par conséquent, si le marché s'attend à ce qu'un actif spécifique fasse défaut, son prix sur le marché baissera (tout le monde essaierait de vendre l'actif). Par conséquent, l'attente du marché quant à la probabilité de défaut d'un actif peut être obtenue en analysant le marché des swaps sur défaillance de créditCredit Default SwapUn swap sur défaillance de crédit (CDS) est un type de dérivé de crédit qui offre à l'acheteur une protection contre le défaut et d'autres risques. L'acheteur d'un CDS effectue des paiements périodiques au vendeur jusqu'à la date d'échéance du crédit. Dans l'accord, le vendeur s'engage à ce que, si l'émetteur de la dette fait défaut, le vendeur paiera à l'acheteur toutes les primes et intérêts de l'actif.

Prenons l'exemple d'un investisseur qui détient une large part d'obligations d'État grecques à 10 ans. Le prix d'un swap sur défaillance de crédit pour le prix des obligations d'État grecques à 10 ans est de 8 % ou 800 points de base. L'investisseur s'attend à ce que la perte en cas de défaut soit de 90 % (c. en cas de défaut de paiement du gouvernement grec, l'investisseur perdra 90% de ses actifs). Par conséquent, l'investisseur peut comprendre les attentes du marché sur le défaut des obligations d'État grecques. Dans ce cas, la probabilité de défaut est de 8%/10% = 0,8 ou 80% .

Que sont les Credit Default Swaps ?

Les credit default swaps sont des dérivés de crédit utilisés pour se couvrir contre le risque de défaut. Ils peuvent être considérés comme une pseudo-assurance génératrice de revenus. Un credit default swap est un échange d'un coupon fixe (ou variable) contre le paiement d'une perte causée par la défaillance d'un titre spécifiqueTitres négociablesLes titres négociables sont des instruments financiers à court terme sans restriction émis soit pour des titres de participation soit pour des titres de créance de une société cotée en bourse. La société émettrice crée ces instruments dans le but exprès de lever des fonds pour financer davantage les activités commerciales et l'expansion.

Prenons l'exemple suivant :un investisseur détient un grand nombre d'obligations d'État grecques. Cependant, en raison de la situation économique de la Grèce, l'investisseur s'inquiète de son exposition et du risque de défaillance du gouvernement grec. L'investisseur, donc, conclut un accord de swap par défaut avec une banque. L'investisseur paiera à la banque un coupon fixe (ou variable - en fonction de l'accord exact) tant que le gouvernement grec est solvable.

En cas de défaillance du gouvernement grec, la banque paiera à l'investisseur le montant de la perte. Un credit default swap est essentiellement un revenu fixeFixed Income SecuritiesLes titres à revenu fixe sont un type d'instrument de dette qui fournit des rendements sous la forme de ou fixe, les paiements d'intérêts et les remboursements de l'instrument (ou à revenu variable) qui permet à deux agents ayant des points de vue opposés sur un autre titre négocié de négocier entre eux sans posséder le titre réel.

Marché vs. Probabilité individuelle de défaut

Comme tous les marchés financiers, le marché des swaps sur défaillance de crédit peut également avoir des croyances erronées quant à la probabilité de défaut. Par exemple, si le marché estime que la probabilité de défaut des obligations d'État grecques est de 80 %, mais un investisseur individuel estime que la probabilité d'un tel défaut est de 50%, l'investisseur serait alors disposé à vendre des CDS à un prix inférieur à celui du marché.

Cela entraînerait une baisse du prix du marché des CDS pour refléter les convictions de l'investisseur individuel concernant le défaut de paiement des obligations grecques. Par conséquent, une forte croyance a priori sur la probabilité de défaut peut influencer les prix sur le marché des CDS, lequel, à son tour, peut influencer la vision attendue par le marché de la même probabilité.

Ressources additionnelles

CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires ci-dessous vous seront utiles :

- FailliteFailliteLa faillite est le statut juridique d'une entité humaine ou non humaine (une entreprise ou un organisme gouvernemental) qui est incapable de rembourser ses dettes impayées

- Capacité d'endettementCapacité d'endettementLa capacité d'endettement fait référence au montant total de la dette qu'une entreprise peut contracter et rembourser selon les termes de l'accord de dette.

- Taux de récupérationTaux de récupérationTaux de récupération, couramment utilisé dans la gestion du risque de crédit, désigne le montant recouvré en cas de défaut de paiement d'un prêt. En d'autres termes, le taux de recouvrement est le montant, exprimé en pourcentage, recouvré d'un prêt lorsque l'emprunteur n'est pas en mesure de régler l'intégralité du montant impayé. Un taux plus élevé est toujours souhaitable.

- Swap SpreadSwap Le spreadSwap est la différence entre le taux du swap (le taux de la jambe fixe d'un swap) et le rendement de l'obligation d'État d'une échéance similaire. Étant donné que les obligations d'État (par exemple, titres du Trésor américain) sont considérés comme des titres sans risque, les écarts de swap reflètent généralement les niveaux de risque perçus par les parties impliquées dans un accord de swap.

Investissement

- Qu'est-ce qu'un vidage de carte de crédit?

- Qu'est-ce qu'un CVN de carte de crédit?

- Qu'est-ce que R1 et I1 dans le rapport de crédit ?

- Qu'est-ce qu'un BIN de carte de crédit ?

- Qu'est-ce qu'une cote de crédit A1 ?

- Qu'est-ce que le crédit intrajournalier ?

- Qu'est-ce qu'une carte de crédit Platine ?

- Qu'est-ce qu'une amnistie de crédit?

- Qu'est-ce qu'un HELOC ?

-

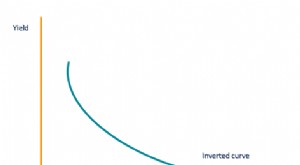

Qu'est-ce que la courbe de crédit ?

Qu'est-ce que la courbe de crédit ? La courbe de crédit est la représentation graphique de la relation entre le rendement offert par un titre (instrument générateur de crédit) et le temps jusquà léchéance du titre. Il mesure les sentime...

-

Que sont les swaps de défaut de crédit nus ?

Que sont les swaps de défaut de crédit nus ? Les Credit Default Swaps (CDS) nus sont des avoirs de credit default swaps qui ne sont pas adossés à un montant suffisant de lactif sous-jacentTypes dactifsLes types dactifs courants comprennent les a...