Qu'est-ce que l'impôt sur le revenu à payer?

L'impôt sur le revenu à payer est un terme donné à l'obligation fiscale d'une organisation commerciale envers le gouvernement où elle exerce ses activités. Le montant de la responsabilité sera basé sur sa rentabilité au cours d'une période donnée et les taux d'imposition applicables. L'impôt à payer n'est pas considéré comme un passif à long terme, mais plutôt un passif courant, Passif à court terme Les passifs à court terme sont des obligations financières d'une entité commerciale qui sont dues et payables dans un délai d'un an. Une entreprise les affiche sur le car il s'agit d'une dette qui doit être réglée dans les 12 prochains mois.

Le calcul des impôts à payer n'est pas uniquement basé sur les revenus déclarés d'une entreprise. Le gouvernement autorise généralement certains ajustements qui peuvent réduire le montant total de l'impôt à payer.

Impôt à payer vs. Impôt différé passif

Sur une note générale, l'impôt sur le revenu à payer et le passif d'impôt sur le revenu différé sont similaires dans le sens où ce sont des responsabilités financières qui sont indiquées sur le bilan d'une entrepriseBilanLe bilan est l'un des trois états financiers fondamentaux. Les états financiers sont essentiels à la fois à la modélisation financière et à la comptabilité. Cependant, ce sont des éléments distinctement différents d'un point de vue comptable car impôt sur le revenu à payer est une taxe qui n'a pas encore été payée.

Il reste au bilan car, probablement la période fiscale. Année fiscale (FY) Une année fiscale (FY) est une période de 12 mois ou de 52 semaines utilisée par les gouvernements et les entreprises à des fins comptables pour formuler l'année à venir. Par exemple, si la taxe d'une entreprise pour la période fiscale à venir est reconnue à 1 $, 500, alors le bilan reflétera un montant d'impôt à payer de 1 $, 500, qui doit être payé à sa date d'échéance.

Passif d'impôt différé , d'autre part, est un passif d'impôt impayé dont le paiement est différé jusqu'à une année d'imposition future. Un tel passif résulte de différences entre la comptabilité fiscale et les principes ou pratiques comptables standard. Cela apparaît parfois comme déroutant, cependant, c'est aussi simple que le fait que - par exemple, aux États-Unis – la comptabilité exigée par l'IRS n'est pas identique aux pratiques comptables définies par les principes comptables généralement reconnus (GAAP).

Charge d'impôt sur le résultat vs Impôt sur le résultat à payer

La charge d'impôt et l'impôt à payer sont deux notions différentes.

La charge d'impôt sur le revenu peut être utilisé pour comptabiliser les charges fiscales puisque la règle stipule que les dépenses doivent être présentées dans la période au cours de laquelle elles ont été engagées, au lieu de la période où ils sont payés. Une entreprise qui paie ses impôts mensuellement ou trimestriellement doit faire des ajustements pendant les périodes qui ont produit un compte de résultat.

Essentiellement, la charge d'impôt sur le revenu est le calcul par l'entreprise du montant réel d'impôts qu'elle paie au cours d'une période comptable donnée. Il apparaît généralement sur l'avant-dernière ligne du compte de résultat, juste avant le calcul du revenu net.

Impôt sur le revenu à payer , d'autre part, C'est ce qui apparaît au bilan comme le montant d'impôts qu'une entreprise doit au gouvernement mais qui n'a pas encore été payé. Jusqu'à ce qu'il soit payé, il reste comme un passif.

Comment calculer l'impôt sur le revenu à payer au bilan

Afin de fournir un rapport précis de la situation financière, il est important que les entreprises et les organisations sachent comment calculer l'impôt sur le revenu à payer au bilan.

- Prendre les soldes des différentes taxes à payer, comme l'impôt sur le revenu, Taxe Medicaid, impôt sur la sécurité sociale, et l'impôt sur les allocations de chômage. Additionnez les valeurs de toutes les taxes ensemble.

- S'assurer que les soldes incluent déjà la contribution de l'employeur, spécifiquement sur les soldes de la sécurité socialeLa sécurité socialeLa sécurité sociale est un programme du gouvernement fédéral américain qui fournit une assurance sociale et des prestations aux personnes dont les revenus sont insuffisants ou nuls. Les premiers comptes Social et Medicaid.

- Ajouter le total au compte de taxe de vente à payer, autres taxes locales, et l'impôt sur le revenu de l'État.

- Notez le montant final et mettez le chiffre sous la section Impôt à payer du bilan.

Davantage de ressources

CFI est le fournisseur officiel de la certification Financial Modeling and Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans vos finances carrière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour transformer n'importe qui en un analyste financier de classe mondiale.

Pour continuer à apprendre et à développer vos connaissances en analyse financière, nous recommandons fortement les ressources supplémentaires de la FCI ci-dessous :

- Comptabilité des impôts sur le revenuComptabilité des impôts sur le revenuLes impôts sur le revenu et leur comptabilité sont un domaine clé de la finance d'entreprise. Il y a plusieurs objectifs dans la comptabilisation des impôts sur les bénéfices et l'optimisation de la valorisation d'une entreprise.

- EFTPSEFTPS®EFTPS® signifie Système de paiement électronique de l'impôt fédéral, qui est un site Web de système de paiement d'impôts en ligne exploité par l'IRS.

- Comment utiliser le site Web IRS.govComment utiliser le site Web IRS.govIRS.gov est le site officiel de l'Internal Revenue Service (IRS), l'agence de recouvrement des impôts des États-Unis. Le site Web est utilisé par les entreprises et

- Tax ShieldTax ShieldUn Tax Shield est une déduction autorisée du revenu imposable qui se traduit par une réduction des impôts dus. La valeur de ces boucliers dépend du taux d'imposition effectif de la société ou du particulier. Les dépenses communes déductibles comprennent l'amortissement, amortissement, versements hypothécaires et intérêts débiteurs

la finance

- Qu'est-ce que l'offre à long terme ?

- 56 meilleurs livres d'auto-assistance pour les femmes

- Comment éviter de vivre une vie gâchée :vous méritez mieux !

- Qu'est-ce que le risque de change ?

- 12 astuces pour la maison intelligente qui peuvent vous faire économiser gros

- Qu'est-ce qu'une enchère anglaise ?

-

Budget pour distinguer les bonnes et les mauvaises dettes

Budget pour distinguer les bonnes et les mauvaises dettes Le gouvernement soulignera dans son budget du 9 mai une distinction entre la « bonne » dette, engagés pour stimuler la croissance, et « mauvaise » dette, utilisé pour financer laide sociale et dautres...

-

Qu'est-ce que le tarif à la nuitée ?

Qu'est-ce que le tarif à la nuitée ? Le taux au jour le jour fait référence au taux dintérêt que les institutions de dépôt (p. banques ou caisses populairesCredit UnionUne caisse populaire est un type dorganisation financière détenue et ...

-

Qu'est-ce qu'un numéro d'identification bancaire (BIN) ?

Qu'est-ce qu'un numéro d'identification bancaire (BIN) ? Un numéro didentification bancaire (BIN) représente les quatre à six premiers chiffres dune carte de crédit. Les quatre à six premiers chiffres identifient linstitution financière qui a émis la carte....

-

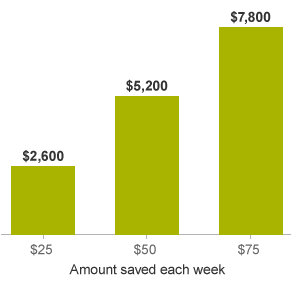

Pourquoi avez-vous besoin d'un fonds d'urgence et comment en créer un

Pourquoi avez-vous besoin d'un fonds d'urgence et comment en créer un Nous avons tous connu des urgences financières inattendues - un accrochage, une facture médicale inattendue, un appareil cassé, une perte de revenu, ou même un téléphone portable endommagé. Large ou p...