Comment calculer le FCFE à partir de l'EBITDA ?

Vous pouvez calculer le FCFE de l'EBITDA en soustrayant les intérêts, impôts, variation du fonds de roulement net Fonds de roulement net Le fonds de roulement net (BFR) est la différence entre l'actif circulant (net de trésorerie) et le passif circulant (net de dette) d'une entreprise à son bilan., et les dépenses en capital – puis ajoutez les emprunts nets.

Flux de trésorerie disponible sur capitaux propres (FCFE)Flux de trésorerie disponible sur capitaux propres (FCFE)Le flux de trésorerie disponible sur capitaux propres (FCFE) est le montant de trésorerie généré par une entreprise qui est disponible pour être potentiellement distribué aux actionnaires. Il est calculé comme la trésorerie provenant des opérations moins les dépenses en capital. Ce guide fournira une explication détaillée de pourquoi c'est important et comment le calculer et plusieurs est le montant de trésorerie généré par une entreprise qui peut être potentiellement distribué aux actionnaires de l'entreprise. Le FCFE est une mesure cruciale dans l'une des méthodes du modèle d'évaluation des flux de trésorerie actualisés (DCF)Formule DCF de flux de trésorerie actualisésCet article décompose la formule DCF en termes simples avec des exemples et une vidéo du calcul. Apprenez à déterminer la valeur d'une entreprise. A l'aide du FCFE, un analyste peut déterminer la valeur actuelle nette (VAN)Valeur actuelle nette (VAN)La valeur actuelle nette (VAN) est la valeur de tous les flux de trésorerie futurs (positifs et négatifs) sur toute la durée de vie d'un investissement actualisé au présent. des fonds propres d'une entreprise, qui pourra ensuite être utilisé pour calculer le cours théorique de l'action de la société.

Le FCFE est différent du Free Cash Flow to Firm (FCFF)Free Cash Flow to Firm (FCFF)FCFF, ou Free Cash Flow to Firm, est le flux de trésorerie disponible pour tous les bailleurs de fonds d'une entreprise. détenteurs de la dette, actionnaires privilégiés, actionnaires ordinaires, qui indique le montant de trésorerie généré pour tous les détenteurs de titres de la société (à la fois les investisseurs et les prêteurs). La formule ci-dessous peut être utilisée pour calculer le FCFE à partir de l'EBITDA :

FCFE =EBITDA – Intérêts – Impôts – ΔFonds de Roulement – CapEx + Emprunt Net

Où:

FCFE – Flux de trésorerie disponible sur capitaux propres

EBITDA – Bénéfice avant intérêts, Impôts, Dépréciation, et amortissement

ΔFonds de roulement – Variation du fonds de roulement

CapEx – Dépenses en capital

FCFE à partir de la formule EBITDA

Bénéfice avant intérêts, Impôts, La dépréciation et l'amortissement (EBITDA) est l'une des mesures les plus couramment utilisées de la rentabilité d'une entreprise. Semblable à Bénéfices avant intérêts et impôts (EBIT)Guide EBITEBIT signifie Bénéfices avant intérêts et impôts et est l'un des derniers sous-totaux du compte de résultat avant bénéfice net. L'EBIT est également parfois appelé revenu d'exploitation et est appelé ainsi car il est obtenu en déduisant toutes les dépenses d'exploitation (coûts de production et hors production) du chiffre d'affaires., L'EBITDA évalue principalement la rentabilité de l'entreprise à partir d'activités commerciales régulières. Cependant, contrairement à l'EBIT, EBITDAEBITDAEBITDA ou Bénéfice Avant Intérêts, Impôt, Dépréciation, L'amortissement correspond aux bénéfices d'une entreprise avant que l'une de ces déductions nettes ne soit effectuée. L'EBITDA se concentre sur les décisions d'exploitation d'une entreprise car il examine la rentabilité de l'entreprise à partir des opérations de base avant l'impact de la structure du capital. Formule, les exemples excluent également l'amortissementMéthodes d'amortissementLes types de méthodes d'amortissement les plus courants incluent l'amortissement linéaire, double solde dégressif, unités de production, et la somme des chiffres des années. et les charges d'amortissement, offrant une meilleure vision de la rentabilité d'exploitation.

L'EBITDA est l'un des éléments de calcul du résultat net d'une entreprise. Par conséquent, l'une des approches pour déterminer le flux de trésorerie disponible par rapport aux capitaux propres comprend l'utilisation de la métrique EBITDA. Rappelons que le résultat net de l'entreprise est lié à l'EBITDA à travers l'équation suivante :

Résultat net =EBITDA – Intérêts – Impôts – Dépréciation &Amortissement

Ainsi, on peut substituer le revenu net au FCFE de la formule du revenu net par l'équation ci-dessus :

FCFE =EBITDA – Intérêts – Impôts – Amortissements +

Amortissements et amortissements – ΔFonds de roulement – CapEx + Emprunt net

En outre, la formule ci-dessus peut être simplifiée en supprimant les deux variables de dépréciation et d'amortissement de signes opposés :

FCFE =EBITDA – Intérêts – Impôts – ΔFonds de Roulement – CapEx + Emprunt Net

Où:

- FCFE – Flux de trésorerie disponible sur capitaux propres

- EBITDA – Bénéfice avant intérêts, Impôts, Dépréciation, et amortissement

- ΔFonds de roulement – Variation du fonds de roulement

- CapEx – Dépenses en capital

L'approche ci-dessus de calcul des flux de trésorerie disponibles par rapport aux capitaux propres donne un aperçu plus détaillé de la composition du FCFE. Notez qu'un tel niveau de granularité n'est pas toujours requis dans un modèle financier. Dans certains cas, cela peut entraîner des effets négatifs, car il complique la compréhension d'un modèle.

Cependant, il est acceptable d'appliquer cette variation du calcul du FCFE lorsque l'évaluation de la rentabilité de l'entreprise à partir de ses activités commerciales régulières (hors autres dépenses) est requise.

FCFE à partir de la formule EBITDA et des états financiers

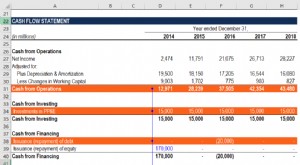

Un analyste qui calcule les flux de trésorerie disponibles par rapport aux capitaux propres dans un modèle financier doit être capable de naviguer rapidement dans les états financiers. La principale raison est que toutes les données requises pour le calcul de la métrique sont tirées des états financiers. Les conseils ci-dessous vous aideront à intégrer rapidement et correctement le FCFE du calcul de l'EBITDA dans un modèle financier.

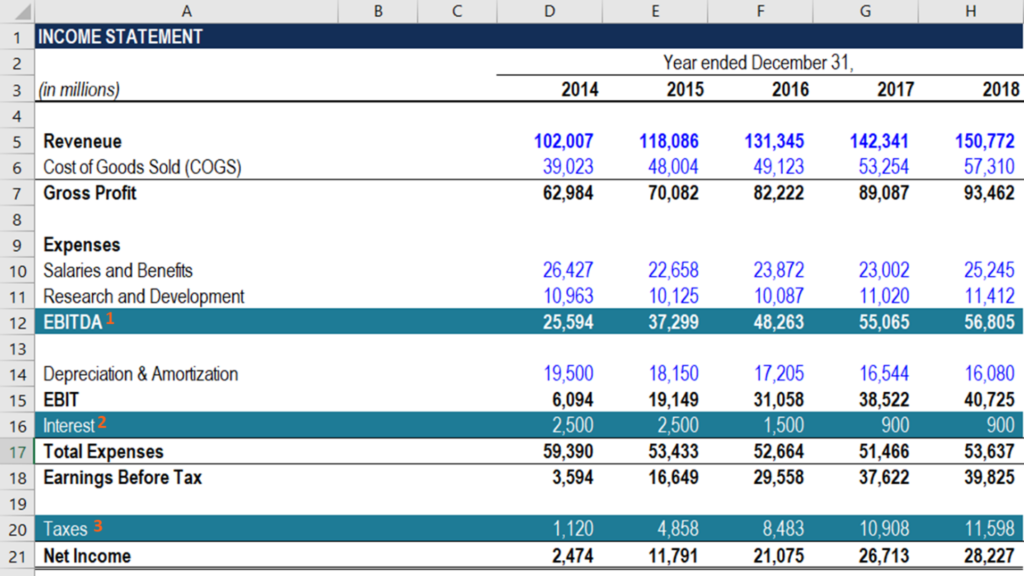

- BAIIA : Le résultat de la société avant intérêts, impôts, dépréciation, et les amortissements (EBITDA) sont enregistrés dans le compte de résultat de la société.

- L'intérêt: Les charges d'intérêts de la société sont localisées dans le compte de résultat après l'EBIT.

- Impôts : Les paiements d'impôts peuvent également être trouvés sur le compte de résultat après le bénéfice avant impôts (EBT).

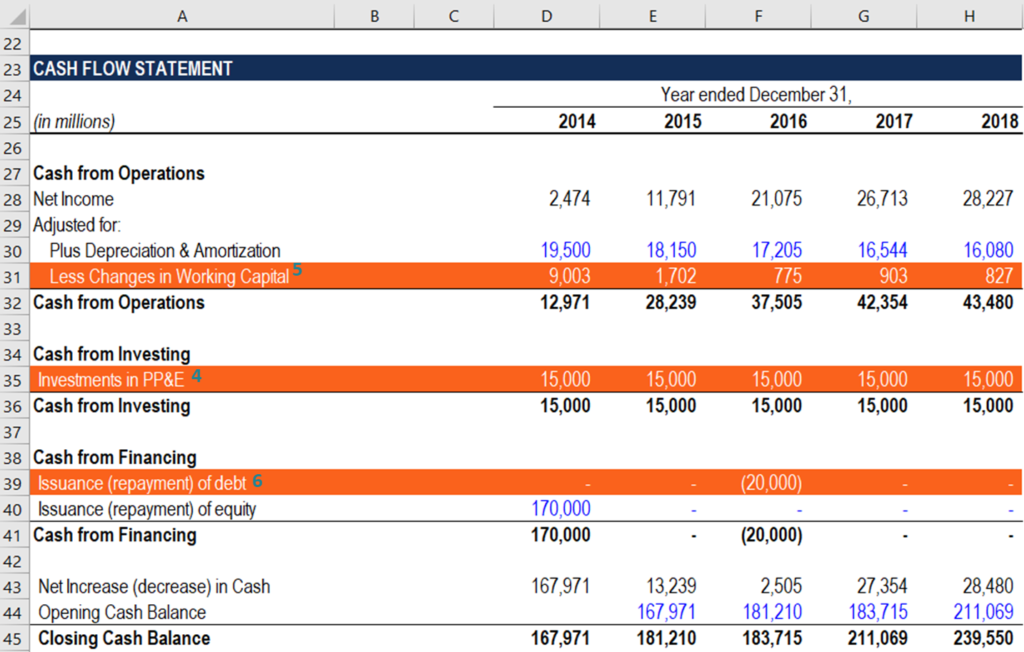

- CapEx : Les dépenses en capital (CapEx) peuvent être trouvées sur le tableau des flux de trésorerie dans la section Cash from Investing.

- Variation du fonds de roulement (peut également être désigné par « fonds de roulement) est calculé dans le tableau des flux de trésorerie de l'entreprise dans la section Trésorerie provenant des opérations.

- Dette nette : Le montant de la dette nette se trouve également sur le tableau des flux de trésorerie sous la section Cash from Investing.

Davantage de ressources

Merci d'avoir lu l'explication de CFI sur la façon de calculer le FCFE à partir de l'EBITDA. CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)® Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)® La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- EBIT vs. EBITDA GuideEBIT vs EBITDAEBIT vs EBITDA - deux mesures très courantes utilisées en finance et en évaluation d'entreprise. Il y a des différences importantes, avantages/inconvénients à comprendre.

- Projection des postes du compte de résultatProjection des postes du compte de résultatNous discutons des différentes méthodes de projection des postes du compte de résultat. La projection des postes du compte de résultat commence par le chiffre d'affaires, puis coûter

- Modèles d'évaluation relativeModèles d'évaluation relativeLes modèles d'évaluation relative sont utilisés pour évaluer les entreprises en les comparant à d'autres entreprises sur la base de certaines mesures telles que EV/Revenu, VE/EBITDA, et PER

- État des flux de trésorerieÉtat des flux de trésorerieL'état des flux de trésorerie (également appelé tableau des flux de trésorerie) est l'un des trois principaux états financiers qui rendent compte de la trésorerie

Comptabilité

- Comment transférer de l'argent à partir d'une carte de crédit

- Comment calculer le produit net

- Comment calculer les rendements nets

- Comment encaisser un chèque de PayPal

- Comment calculer les créances nettes à partir du bilan

- Comment calculer le fonds de roulement net sur les flux de trésorerie

- Comment calculer le revenu net à partir d'un bilan

- Comment calculer les flux de trésorerie des activités d'exploitation

- Comment calculer la valeur actuelle nette sur une TI-83 Plus

-

Comment calculer le FCFE à partir de l'EBIT ?

Comment calculer le FCFE à partir de l'EBIT ? Flux de trésorerie disponible sur capitaux propres (FCFE)Flux de trésorerie disponible sur capitaux propres (FCFE)Le flux de trésorerie disponible sur capitaux propres (FCFE) est le montant de trésore...

-

Free Cash Flow to Equity (FCFE) du CFO ?

Free Cash Flow to Equity (FCFE) du CFO ? Flux de trésorerie disponible sur capitaux propres (FCFE)Flux de trésorerie disponible sur capitaux propres (FCFE)Le flux de trésorerie disponible sur capitaux propres (FCFE) est le montant de trésore...