Qu'est-ce que l'étalon-or ?

L'étalon-or est un système monétaire dans lequel la monnaie ou le papier-monnaie d'un pays a une valeur directement liée à l'or. Avec l'étalon-or, les pays se sont mis d'accord pour convertir le papier-monnaie en un montant fixe d'or. Un pays qui utilise l'étalon-or fixe un prix fixe pour l'or et achète et vend de l'or à ce prix. Ce prix fixe est utilisé pour déterminer la valeur de la monnaie. Par exemple, si les États-Unis fixent le prix de l'or à 500 $ l'once, la valeur du dollar serait de 1/500e d'once d'or.

L'étalon-or n'est actuellement utilisé par aucun gouvernement. La Grande-Bretagne a cessé d'utiliser l'étalon-or en 1931 et les États-Unis ont emboîté le pas en 1933 et ont abandonné les vestiges du système en 1973. L'étalon-or a été complètement remplacé par la monnaie fiduciaire, un terme pour décrire la monnaie qui est utilisée en raison d'un décret du gouvernement, ou fiat, que la monnaie doit être acceptée comme moyen de paiement. Aux Etats-Unis., par exemple, le dollar est de la monnaie fiduciaire, et pour le Nigéria, c'est le naira.

L'attrait d'un étalon-or est qu'il arrête le contrôle de l'émission d'argent des mains d'êtres humains imparfaits. La quantité physique d'or servant de limite à cette émission, une société peut suivre une règle simple pour éviter les maux de l'inflation. L'objectif de la politique monétaire n'est pas seulement de prévenir l'inflation, mais aussi la déflation, et contribuer à promouvoir un environnement monétaire stable dans lequel le plein emploi peut être atteint. Un bref historique de l'étalon-or américain suffit à montrer que lorsqu'une règle aussi simple est adoptée, l'inflation peut être évitée, mais le strict respect de cette règle peut créer une instabilité économique, sinon des troubles politiques.

1:17Où acheter une pièce de 10 millions de dollars

Système Gold Standard versus système Fiat

Comme son nom l'indique, le terme étalon-or fait référence à un système monétaire dans lequel la valeur de la monnaie est basée sur l'or. Un système fiat, par contre, est un système monétaire dans lequel la valeur de la devise n'est basée sur aucune marchandise physique mais est plutôt autorisée à fluctuer dynamiquement par rapport aux autres devises sur les marchés des changes. Le terme "fiat" est dérivé du latin "fieri, " signifiant un acte ou un décret arbitraire. Conformément à cette étymologie, la valeur des monnaies fiduciaires est finalement basée sur le fait qu'elles sont définies comme ayant cours légal par décret gouvernemental.

Dans les décennies qui ont précédé la Première Guerre mondiale, le commerce international a été mené sur la base de ce qui est devenu l'étalon-or classique. Dans ce système, le commerce entre les nations était réglé à l'aide d'or physique. Les pays avec des excédents commerciaux ont accumulé de l'or en paiement de leurs exportations. Inversement, les pays avec des déficits commerciaux ont vu leurs réserves d'or diminuer, comme l'or coulait de ces nations en paiement de leurs importations.

L'étalon-or :une histoire

"Nous avons de l'or parce que nous ne pouvons pas faire confiance aux gouvernements, " Le président Herbert Hoover a dit en 1933 dans sa déclaration à Franklin D. Roosevelt. Cette déclaration prévoyait l'un des événements les plus draconiens de l'histoire financière des États-Unis :l'Emergency Banking Act, qui a forcé tous les Américains à convertir leurs pièces d'or, lingots, et certificats en dollars américains. Alors que la législation a réussi à arrêter la sortie d'or pendant la Grande Dépression, cela n'a pas changé la conviction des bugs d'or, des gens qui ont toujours confiance dans la stabilité de l'or en tant que source de richesse.

L'or a une histoire comme aucune autre classe d'actifs en ce sens qu'il a une influence unique sur sa propre offre et demande. Les insectes d'or s'accrochent encore à un passé où l'or était roi, mais le passé de l'or comprend aussi une baisse qu'il faut comprendre pour bien évaluer son avenir.

Une histoire d'amour Gold Standard Lasting 5, 000 ans

Pour 5, 000 ans, la combinaison de l'éclat de l'or, malléabilité, la densité et la rareté ont captivé l'humanité comme aucun autre métal. D'après le livre de Peter Bernstein Le pouvoir de l'or :l'histoire de l'obsession , l'or est si dense qu'une tonne peut être emballée dans un pied cube.

Au début de cette obsession, l'or était uniquement utilisé pour le culte, démontré par un voyage à l'un des anciens sites sacrés du monde. Aujourd'hui, l'utilisation la plus populaire de l'or est dans la fabrication de bijoux.

Vers 700 avant JC, l'or a été transformé en pièces pour la première fois, améliorer sa facilité d'utilisation en tant qu'unité monétaire. Avant ça, l'or devait être pesé et vérifié pour la pureté lors du règlement des transactions.

Les pièces d'or n'étaient pas une solution parfaite, car une pratique courante pour les siècles à venir consistait à couper ces pièces légèrement irrégulières pour accumuler suffisamment d'or qui pourrait être fondu en lingots. En 1696, le Grand Recoinage en Angleterre a introduit une technologie qui a automatisé la production de pièces et a mis fin à l'écrêtage.

Comme il ne pouvait pas toujours compter sur des approvisionnements supplémentaires de la terre, l'offre d'or n'a augmenté que par la déflation, Commerce, pillage ou avilissement.

La première grande ruée vers l'or est arrivée en Amérique au XVe siècle. Le pillage des trésors du Nouveau Monde par l'Espagne a multiplié par cinq l'offre d'or de l'Europe au XVIe siècle. Les ruées vers l'or subséquentes dans les Amériques, Australie, et l'Afrique du Sud ont eu lieu au 19ème siècle.

L'introduction du papier-monnaie en Europe a eu lieu au 16ème siècle, avec l'utilisation de titres de créance émis par des particuliers. Alors que les pièces d'or et les lingots continuaient de dominer le système monétaire de l'Europe, ce n'est qu'au XVIIIe siècle que le papier-monnaie a commencé à dominer. La lutte entre le papier-monnaie et l'or aboutira finalement à l'introduction d'un étalon-or.

La montée de l'étalon-or

L'étalon-or est un système monétaire dans lequel le papier-monnaie est librement convertible en une quantité fixe d'or. En d'autres termes, dans un tel système monétaire, l'or soutient la valeur de l'argent. Entre 1696 et 1812, le développement et la formalisation de l'étalon-or ont commencé lorsque l'introduction du papier-monnaie a posé quelques problèmes.

La Constitution des États-Unis en 1789 a donné au Congrès le droit exclusif de frapper la monnaie et le pouvoir de réguler sa valeur. La création d'une monnaie nationale unie a permis la standardisation d'un système monétaire qui consistait jusqu'alors à faire circuler des pièces de monnaie étrangères, principalement en argent.

Avec de l'argent en plus grande abondance par rapport à l'or, une norme bimétallique a été adoptée en 1792. Alors que le rapport de parité argent-or officiellement adopté de 15:1 reflétait avec précision le rapport du marché à l'époque, après 1793, la valeur de l'argent diminua régulièrement, chasser l'or de la circulation, selon la loi de Gresham.

Le problème ne sera résolu qu'avec le Coinage Act de 1834, et non sans une forte animosité politique. Les amateurs d'argent dur ont plaidé pour un ratio qui ramènerait les pièces d'or en circulation, pas nécessairement pour faire sortir l'argent, mais pour faire sortir les billets en papier de petites coupures émis par la Banque des États-Unis alors détestée. Un ratio de 16:1 qui surévaluait de manière flagrante l'or a été établi et a renversé la situation, mettre les États-Unis sur un étalon-or de facto.

En 1821, L'Angleterre est devenue le premier pays à adopter officiellement un étalon-or. L'augmentation spectaculaire du siècle dans le commerce et la production mondiale a apporté d'importantes découvertes d'or, ce qui a aidé l'étalon-or à rester intact jusqu'au siècle suivant. Comme tous les déséquilibres commerciaux entre les nations étaient réglés avec de l'or, les gouvernements étaient fortement incités à stocker de l'or pour les temps plus difficiles. Ces stocks existent encore aujourd'hui.

L'étalon-or international est apparu en 1871 après son adoption par l'Allemagne. Vers 1900, la majorité des pays développés étaient liés à l'étalon-or. Ironiquement, les États-Unis ont été l'un des derniers pays à adhérer. En réalité, un puissant lobby de l'argent a empêché l'or d'être le seul étalon monétaire aux États-Unis tout au long du XIXe siècle.

De 1871 à 1914, l'étalon-or était à son apogée. Au cours de cette période, des conditions politiques quasi idéales existaient dans le monde. Les gouvernements ont très bien collaboré pour faire fonctionner le système, mais tout cela a changé à jamais avec le déclenchement de la Grande Guerre en 1914.

La chute de l'étalon-or

Avec la Première Guerre mondiale, les alliances politiques ont changé, l'endettement international a augmenté et les finances publiques se sont détériorées. Alors que l'étalon-or n'a pas été suspendu, il était dans les limbes pendant la guerre, démontrant son incapacité à tenir dans les bons comme dans les mauvais moments. Cela a créé un manque de confiance dans l'étalon-or qui n'a fait qu'exacerber les difficultés économiques. Il est devenu de plus en plus évident que le monde avait besoin de quelque chose de plus flexible sur lequel fonder son économie mondiale.

À la fois, le désir de revenir aux années idylliques de l'étalon-or demeurait fort chez les nations. Alors que l'offre d'or continuait de prendre du retard par rapport à la croissance de l'économie mondiale, la livre sterling et le dollar américain sont devenus les monnaies de réserve mondiales. Les petits pays ont commencé à détenir davantage de ces devises au lieu de l'or. Le résultat fut une consolidation accentuée de l'or entre les mains de quelques grandes nations.

Le krach boursier de 1929 n'était qu'une des difficultés mondiales d'après-guerre. La livre et le franc français étaient horriblement mal alignés avec les autres monnaies; les dettes de guerre et les rapatriements étouffaient encore l'Allemagne; les prix des matières premières s'effondraient; et les banques étaient surexploitées. De nombreux pays ont essayé de protéger leur stock d'or en augmentant les taux d'intérêt pour inciter les investisseurs à conserver leurs dépôts intacts plutôt que de les convertir en or. Ces taux d'intérêt plus élevés n'ont fait qu'empirer les choses pour l'économie mondiale. En 1931, l'étalon-or en Angleterre a été suspendu, ne laissant que les États-Unis et la France avec d'importantes réserves d'or.

Puis, en 1934, le gouvernement américain a réévalué l'or de 20,67 $/oz à 35 $/oz, augmenter le montant de papier-monnaie qu'il a fallu pour acheter une once pour aider à améliorer son économie. Comme d'autres pays pourraient convertir leurs avoirs en or existants en plus de dollars américains, une dévaluation dramatique du dollar a eu lieu instantanément. Ce prix plus élevé de l'or a augmenté la conversion de l'or en dollars américains, permettant effectivement aux États-Unis de s'accaparer le marché de l'or. La production d'or a grimpé en flèche de sorte qu'en 1939, il y en avait assez dans le monde pour remplacer toute la monnaie mondiale en circulation.

Alors que la Seconde Guerre mondiale touchait à sa fin, les principales puissances occidentales se sont réunies pour élaborer les accords de Bretton Woods, qui serait le cadre des marchés mondiaux des devises jusqu'en 1971. Dans le système de Bretton Woods, toutes les monnaies nationales étaient évaluées par rapport au dollar américain, qui est devenue la monnaie de réserve dominante. Le dollar, à son tour, était convertible en or au taux fixe de 35 $ l'once. Le système financier mondial a continué à fonctionner selon un étalon-or, quoique de manière plus indirecte.

L'accord a abouti à une relation intéressante entre l'or et le dollar américain au fil du temps. À long terme, un dollar en baisse signifie généralement une hausse des prix de l'or. A court terme, Ce n'est pas toujours vrai, et la relation peut être au mieux ténue, comme le montre le graphique journalier sur un an suivant. Dans la figure ci-dessous, remarquez l'indicateur de corrélation qui passe d'une forte corrélation négative à une corrélation positive et inversement. La corrélation est toujours biaisée vers l'inverse (négatif sur l'étude de corrélation) cependant, alors que le dollar monte, l'or diminue généralement.

A la fin de la Seconde Guerre mondiale, les États-Unis détenaient 75 % de l'or monétaire mondial et le dollar était la seule monnaie encore adossée directement à l'or. Cependant, alors que le monde s'est reconstruit après la Seconde Guerre mondiale, les États-Unis ont vu leurs réserves d'or baisser régulièrement à mesure que l'argent affluait vers les pays déchirés par la guerre et par leur propre forte demande d'importations. L'environnement inflationniste élevé de la fin des années 1960 a aspiré le dernier souffle de l'étalon-or.

En 1968, un pool d'or, qui comprenait les États-Unis et un certain nombre de pays européens, cessé de vendre de l'or sur le marché de Londres, permettant au marché de déterminer librement le prix de l'or. De 1968 à 1971, seules les banques centrales pouvaient négocier avec les États-Unis à 35 $/oz. En mettant à disposition un pool de réserves d'or, le prix du marché de l'or pourrait être maintenu en ligne avec le taux de parité officiel. Cela a atténué la pression exercée sur les pays membres pour qu'ils apprécient leurs devises afin de maintenir leurs stratégies de croissance axées sur les exportations.

Cependant, la compétitivité croissante des nations étrangères combinée à la monétisation de la dette pour payer les programmes sociaux et la guerre du Vietnam ont rapidement commencé à peser sur la balance des paiements américaine. Avec un excédent se transformant en déficit en 1959 et des craintes croissantes que les pays étrangers commencent à racheter leurs actifs libellés en dollars contre de l'or, Le sénateur John F. Kennedy a publié une déclaration à la fin de sa campagne présidentielle selon laquelle, s'il est élu, il n'essaierait pas de dévaluer le dollar.

Le Gold Pool s'est effondré en 1968, les pays membres étant réticents à coopérer pleinement pour maintenir le prix du marché au prix de l'or américain. Dans les années suivantes, la Belgique et les Pays-Bas ont encaissé des dollars contre de l'or, l'Allemagne et la France exprimant des intentions similaires. En août 1971, La Grande-Bretagne a demandé à être payée en or, forcer la main de Nixon et fermer officiellement la fenêtre d'or. En 1976, c'était officiel; le dollar ne serait plus défini par l'or, marquant ainsi la fin de tout semblant d'étalon-or.

En août 1971, Nixon a rompu la convertibilité directe des dollars américains en or. Avec cette décision, le marché international des devises, qui était devenu de plus en plus tributaire du dollar depuis la promulgation de l'Accord de Bretton Woods, perdu son lien formel avec l'or. Le dollar américain, et par extension, le système financier mondial qu'il a effectivement soutenu, est entré dans l'ère de la monnaie fiduciaire.

La ligne de fond

Alors que l'or fascine l'humanité depuis 5 ans, 000 ans, cela n'a pas toujours été la base du système monétaire. Un véritable étalon-or international a existé pendant moins de 50 ans, de 1871 à 1914, à une époque de paix et de prospérité mondiales qui coïncidait avec une augmentation spectaculaire de l'offre d'or. L'étalon-or était le symptôme et non la cause de cette paix et de cette prospérité.

Bien qu'une forme moindre de l'étalon-or ait continué jusqu'en 1971, sa mort avait commencé des siècles auparavant avec l'introduction du papier-monnaie, un instrument plus flexible pour notre monde financier complexe. Aujourd'hui, le prix de l'or est déterminé par la demande du métal, et bien qu'il ne soit plus utilisé comme standard, il remplit toujours une fonction importante. L'or est un actif financier majeur pour les pays et les banques centrales. Il est également utilisé par les banques comme moyen de se couvrir contre les prêts consentis à leur gouvernement et comme indicateur de santé économique.

Dans un système de marché libre, l'or doit être considéré comme une monnaie comme l'euro, yen ou dollar américain. L'or a une relation de longue date avec le dollar américain, et, à long terme, l'or aura généralement une relation inverse. Avec l'instabilité du marché, il est courant d'entendre parler de la création d'un autre étalon-or, mais ce n'est pas un système sans faille. Considérer l'or comme une monnaie et l'échanger en tant que telle peut atténuer les risques par rapport au papier-monnaie et à l'économie, mais il doit y avoir une prise de conscience que l'or est tourné vers l'avenir. Si l'on attend que la catastrophe frappe, il peut ne pas offrir d'avantage s'il est déjà passé à un prix qui reflète une économie en chute libre.

marché des changes

- Qu'est-ce que R1 et I1 dans le rapport de crédit ?

- Quelle est la différence entre le COMEX et le prix de l'or au comptant ?

- Quel est le rapport actuel ?

- Qu'est-ce que le taux à terme ?

- Qu'est-ce que le crédit Espoir ?

- Qu'est-ce que la crypto-monnaie Libra ?

- Qu'est-ce que le théorème M&M ?

- Qu'est-ce que le Nifty 50 ?

- Qu'est-ce que l'ETF or ?

-

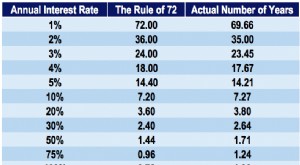

Qu'est-ce que la règle de 72 ?

Qu'est-ce que la règle de 72 ? En finance, la règle de 72 est une formule qui estime le temps quil faut pour quun investissement double en valeur, obtenir un taux de rendement annuel fixeTaux de rendementLe taux de rendement (ROR) ...

-

Quel est le taux de kilométrage standard ?

Quel est le taux de kilométrage standard ? Un taux de kilométrage standard est le montant en dollars par mile imposé par lInternal Revenue Service (IRS) lors du calcul des coûts déductibles pour lutilisation professionnelle des automobiles. Le...