Les risques d'investir dans les marchés émergents

Les marchés émergents semblent souvent offrir de nouvelles opportunités d'investissement, leurs taux de croissance économique élevés offrant des rendements attendus plus élevés, sans parler des avantages de la diversification. Mais il existe un certain nombre de risques dont les investisseurs potentiels doivent être conscients avant de semer les graines de leur capital dans l'un de ces nouveaux arrivants.

Points clés à retenir

- Les marchés émergents ont été l'un des domaines d'investissement les plus chauds depuis le début des années 2000, avec de nouveaux fonds et investissements qui apparaissent tout le temps.

- S'il ne fait aucun doute que des gains lucratifs peuvent attendre les investisseurs qui peuvent trouver le bon investissement sur les marchés émergents au bon moment, les risques encourus sont parfois sous-estimés.

- A haut risque, investissements à forte valeur ajoutée, vous devez comprendre et évaluer chacun des risques spécifiques aux marchés émergents avant de vous lancer.

Risque de change

Les investissements étrangers en actions et obligations produiront généralement des rendements dans la devise locale. Par conséquent, les investisseurs devront reconvertir cette monnaie locale dans leur monnaie nationale. Un Américain qui achète une action brésilienne au Brésil devra acheter et vendre le titre en utilisant le real brésilien.

Par conséquent, les fluctuations des devises peuvent avoir un impact sur le rendement total de l'investissement. Si, par exemple, la valeur locale d'une action détenue a augmenté de 5%, mais le real s'est déprécié de 10%, l'investisseur subira une perte nette en termes de rendement total lors de la vente et de la reconversion en dollars américains. (Voir notre tutoriel sur les devises Forex pour le fond.)

Distributions non normales

Les rendements du marché nord-américain suivent sans doute un modèle de distributions normales. Par conséquent, les modèles financiers peuvent être utilisés pour évaluer les dérivés et faire des prévisions économiques assez précises sur l'avenir des cours des actions.

Titres des marchés émergents, d'autre part, ne peut pas être évalué en utilisant le même type d'analyse moyenne-variance. Aussi, parce que les marchés émergents sont en constante évolution, il est presque impossible d'utiliser des informations historiques afin d'établir des corrélations appropriées entre les événements et les rendements.

Restrictions laxistes sur les délits d'initiés

Bien que la plupart des pays prétendent appliquer des lois strictes contre les délits d'initiés, aucun ne s'est avéré aussi rigoureux que les États-Unis en termes de poursuite de ces pratiques. Les délits d'initiés et diverses formes de manipulation du marché introduisent des inefficacités du marché, où les cours des actions s'écarteront considérablement de leur valeur intrinsèque. Un tel système peut faire l'objet de spéculations extrêmes, et peut également être fortement contrôlé par ceux qui détiennent des informations privilégiées.

Manque de liquidité

Les marchés émergents sont généralement moins liquides que ceux des économies développées. Cette imperfection du marché entraîne des frais de courtage plus élevés et un niveau accru d'incertitude sur les prix. Les investisseurs qui tentent de vendre des actions sur un marché illiquide courent des risques importants que leurs ordres ne soient pas exécutés au prix actuel, et les transactions ne se feront qu'à un niveau défavorable.

En outre, les courtiers factureront des commissions plus élevées, car ils doivent faire des efforts plus diligents pour trouver des contreparties pour les transactions. Les marchés illiquides empêchent les investisseurs de profiter des avantages des transactions rapides.

Difficulté à lever du capital

Un système bancaire peu développé empêchera les entreprises d'avoir accès au financement nécessaire à la croissance de leurs activités. Le capital atteint sera généralement émis à un taux de rendement requis élevé, augmenter le coût moyen pondéré du capital (WACC) de l'entreprise.

La principale préoccupation liée à un WACC élevé est que moins de projets produiront un rendement suffisamment élevé pour générer une valeur actuelle nette positive. Par conséquent, les systèmes financiers que l'on trouve dans les pays développés ne permettent pas aux entreprises d'entreprendre une plus grande variété de projets générateurs de profits.

Mauvaise gouvernance d'entreprise

Une structure de gouvernance d'entreprise solide au sein de toute organisation est corrélée à des rendements boursiers positifs. Les marchés émergents ont parfois des systèmes de gouvernance d'entreprise plus faibles, où la direction, ou même le gouvernement, a une plus grande voix dans l'entreprise que les actionnaires.

Par ailleurs, lorsque les pays ont des restrictions sur les rachats d'entreprises, la direction n'a pas le même niveau d'incitation à performer afin de maintenir la sécurité d'emploi. Alors que la gouvernance d'entreprise dans les marchés émergents a un long chemin à parcourir avant d'être considérée comme pleinement efficace par les normes nord-américaines, de nombreux pays montrent des améliorations dans ce domaine afin d'accéder à des financements internationaux moins chers.

Augmentation des chances de faillite

Un système médiocre de freins et contrepoids et des procédures d'audit comptable plus faibles augmentent le risque de faillite d'une entreprise. Bien sûr, la faillite est courante dans toutes les économies, mais ces risques sont les plus courants en dehors du monde développé. Au sein des marchés émergents, les entreprises peuvent plus librement préparer les livres pour donner une image étendue de la rentabilité. Une fois la société exposée, il subit une chute brutale de sa valeur.

Parce que les marchés émergents sont considérés comme plus risqués, ils doivent émettre des obligations qui paient des taux d'intérêt plus élevés. L'augmentation du fardeau de la dette augmente encore les coûts d'emprunt et renforce le potentiel de faillite. Toujours, cette classe d'actifs a laissé derrière elle une grande partie de son passé instable. (Investir dans la dette des marchés émergents a des récompenses à offrir.)

Risque politique

Le risque politique fait référence à l'incertitude concernant les actions et décisions défavorables du gouvernement. Les pays développés ont tendance à suivre une discipline de marché libre de faible intervention gouvernementale, alors que les entreprises des marchés émergents sont souvent privatisées à la demande.

Certains facteurs supplémentaires qui contribuent au risque politique comprennent la possibilité d'une guerre, augmentations d'impôts, perte de subvention, changement de politique de marché, l'incapacité de contrôler l'inflation et les lois concernant l'extraction des ressources. Une instabilité politique majeure peut également entraîner une guerre civile et un arrêt de l'industrie, car les travailleurs refusent ou ne sont plus en mesure de faire leur travail.

La ligne de fond

Investir dans les marchés émergents peut générer des rendements substantiels pour son portefeuille. Cependant, les investisseurs doivent être conscients que tous les rendements élevés doivent être évalués dans le cadre du risque et du rendement. Le défi pour les investisseurs est de trouver des moyens de profiter de la croissance d'un marché émergent tout en évitant de s'exposer à sa volatilité et à d'autres inconvénients.

Les risques susmentionnés sont parmi les plus courants et doivent être évalués avant d'investir. Malheureusement, cependant, les primes associées à ces risques ne peuvent souvent être qu'estimées, plutôt que déterminé sur une base concrète.

bourse

-

Bitcoin SV :un bilan de fin d'année

Bitcoin SV :un bilan de fin d'année Par Makkie Maclang 2021 est là et bien que 2020 nait pas été bon pour les affaires en général, avec la pandémie de coronavirus provoquant des faillites et des licenciements. Bien que cela puisse êt...

-

Comment analyser la structure du capital

Comment analyser la structure du capital Gros plan sur des professionnels regardant des données sur une tablette Lanalyse de la structure du capital est un bon moyen dévaluer le risque selon vos conditions. Les analystes en investissement u...

-

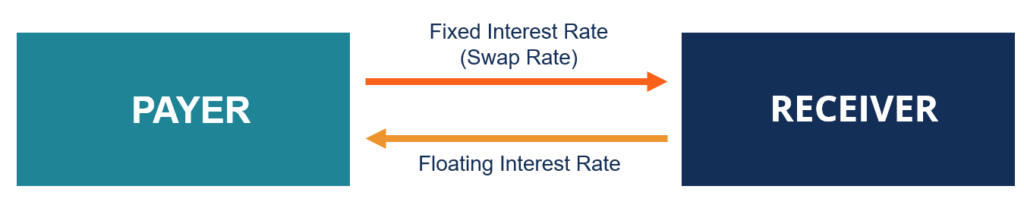

Quel est le taux de swap ?

Quel est le taux de swap ? Le taux de swap est le taux fixe dun swap. Un swap est un contrat dérivé entre deux parties qui implique léchange de flux de trésorerie pré-accordés de deux instruments financiers. Les flux de trésore...

-

Fast FIRE :est-ce pour vous ?

Fast FIRE :est-ce pour vous ? Quest-ce que le FEU ? FIRE signifie Indépendance Financière, Prenez votre retraite tôt. En règle générale, ceux qui sintéressent au FEU essaient de prendre leur retraite dans la trentaine ou la qua...