Un fonds à date cible vous convient-il?

Getty Images

En quelle année voulez-vous prendre votre retraite ? Cette seule question est le concept derrière les fonds à date cible, qui gagnent rapidement en popularité.

Les fonds à date cible ont fait leurs débuts en 1994 en tant qu'option simple pour les épargnants-retraite. Ce sont des fonds communs de placement, en fonction de l'année où l'épargnant prévoit prendre sa retraite. Disons que vous avez 50 ans et que vous prévoyez prendre votre retraite à 65 ans. Vous choisiriez le fonds à date cible pour l'année 2036 - ou plus probablement 2035, car les fonds à date cible ont tendance à être des multiples de cinq. Le fonds à date cible est géré activement pour le reste de votre vie, rééquilibrage pour ajuster le risque à mesure que vous vieillissez et que vous vous rapprochez de la retraite.

Comme de plus en plus d'épargnants pour la retraite se tournent vers cette option, il y a des avantages et des inconvénients à garder à l'esprit.

Quelques avantages des fonds à date cible

Conceptuellement, les fonds à date cible sont excellents ; ils sont une solution simple pour les personnes qui ne veulent pas investir ou qui sont intimidées par l'argent. C'est une bonne option pour les investisseurs qui n'ont pas la main et qui ne rééquilibreraient pas leurs investissements par eux-mêmes. Les fonds à date cible sont également bons pour les investisseurs bricoleurs, car il s'agit d'une stratégie plus globale que de s'appuyer sur les performances passées, c'est ainsi que les bricoleurs choisissent souvent leurs investissements. Ils choisiraient les actions qui se sont bien comportées au cours du dernier trimestre ou de la dernière année, ce qui n'est pas une stratégie efficace, car les performances passées n'indiquent pas nécessairement une croissance future.

Quelques inconvénients des fonds à date cible

Les fonds à date cible ne sont pas individualisés pour la situation spécifique d'une personne ; ils traitent chaque personne qui prendra sa retraite dans une certaine année de la même manière. Cependant, chaque personne n'est pas la même. Ils ont des besoins de revenus différents, modes de vie et ressources à la retraite. Les gens devraient avoir un plan de revenu individualisé pour la retraite, et les fonds à date cible ne peuvent pas le faire.

Un autre inconvénient est que beaucoup de gens ne creusent pas assez profondément pour trouver les meilleurs fonds à date cible en ce qui concerne les coûts internes, répartition de l'actif et la façon dont les fonds sont gérés. Ils ne prennent pas non plus le temps de comprendre comment intégrer un fonds à date cible dans une stratégie globale de retraite. Si vous avez un Roth ou un IRA traditionnel, comment les deux se complètent-ils ? Les fonds à date cible devraient faire partie d'un plan de retraite complet.

Choses à considérer

Diversification

Pour être vraiment diversifié, les épargnants pour la retraite doivent répartir leur argent entre les différents types de classes d'actifs - y compris les actifs liquides auxquels vous pouvez accéder à tout moment (comme les comptes d'épargne et les CD à court terme), des actifs de croissance (comme les fonds communs de placement) et des actifs sûrs (CD à plus long terme et éventuellement des rentes).

Ayant dit cela, il est également important de diversifier vos actifs dans chaque catégorie. Donc, bien que les fonds à date cible aient leurs avantages, mettre 100 % de vos avoirs dans un seul fonds peut être exagéré. Chaque fois que vous mettez tous vos œufs dans le même panier, ce n'est pas une bonne solution.

Lorsque vous cherchez des moyens de diversifier vos fonds à date cible, pensez à diversifier vos fournisseurs. Les fonds à date cible semblent différents selon chaque fournisseur, par exemple Vanguard, Fidelity et T. Rowe Price. Ils sont constitués de différents pourcentages d'actions, et certains sont gérés activement tandis que d'autres sont entièrement des fonds indiciels. Si vous avez la possibilité, Je recommande d'investir dans des fonds à date cible pour la même année de différents fournisseurs.

Une autre façon simple de diversifier est de choisir différentes années pour vos fonds à date cible, par exemple 2045 et 2050. Théoriquement, le fonds à date cible 2050 aurait un risque plus élevé. Cela signifie que vous obtiendrez de meilleures récompenses pendant les bonnes années à Wall Street. Vous obtiendriez également une plus grande piqûre pendant une mauvaise année.

Frais

Les investisseurs devraient examiner le prospectus et le coût d'un fonds à date cible. Vous pouvez aller sur un site Web comme la FINRA, branchez un fonds et découvrez des informations importantes faciles à digérer. Je suis très sensible aux frais, donc j'aime regarder le coût interne. Il y a de bonnes nouvelles sur ce front :les frais des fonds à date cible ont baissé ces dernières années. A partir de 2020, les frais moyens sur un 10 $, 000 investissement est d'environ 52 $. C'est contre 103 $ en 2009. Un fonds est-il géré activement ou est-il plus passif ? Si un fonds est géré activement, il y a un gestionnaire de fonds qui achète et vend des actions dans ce fonds. Un fonds passif aura plus de fonds indiciels et comporte généralement des frais moins élevés.

Risque

Certains fonds à date cible prennent plus de risques que d'autres. Il est important de faire des recherches pour connaître le niveau de risque que vous prenez. Il existe d'excellents outils pour analyser les risques, comme Riskalyse ou AssetLock. Un conseiller financier peut vous aider en utilisant ces outils pour rechercher le risque associé à chaque fonds.

Généralement, si un fonds à date cible est géré correctement, il y aura moins de risques à mesure que vous approcherez de la date cible. Vous ne voulez pas prendre plus de risques que ce avec quoi vous êtes à l'aise. Cela peut rendre les investisseurs nerveux lorsqu'il y a une baisse à Wall Street, et ils finissent par vendre au mauvais moment.

Allocation d'actifs

Vous voudrez peut-être également considérer dans quelles entreprises et industries le fonds à date cible est investi. Certains investisseurs socialement conscients peuvent ne pas vouloir que leur argent aille dans des industries particulières, comme le tabac, de l'alcool ou des munitions. Si cela est important pour vous, faites vos recherches sur le fonds. Explorez les avoirs du fonds en effectuant des recherches en ligne. Vous pouvez découvrir dans quelles sociétés le fonds est investi et faire le tour pour trouver un fonds à date cible qui correspond à vos objectifs.

Les jeunes générations sont plus intéressées par l'investissement socialement responsable, et nous pourrions voir des fonds à date cible socialement responsables dans un proche avenir.

Réflexions finales pour les épargnants-retraite

Si vous êtes le type d'investisseur qui veut « le définir et l'oublier », « Les fonds à date cible sont une option simple que vous devriez explorer. L'essentiel :il est important que vous vous engagiez à épargner pour votre avenir. Continuez à mettre de l'argent dans vos comptes de retraite dans les bons comme dans les mauvais moments. Vous ne le regretterez pas.

Cet article a été écrit par et présente les points de vue de notre conseiller collaborateur, pas la rédaction de Kiplinger. Vous pouvez vérifier les dossiers des conseillers auprès de la SEC ou de la FINRA.A propos de l'auteur

Tony Drake, CFP®, Représentant conseiller en placement

Fondateur et PDG, Drake et associés

Tony Drake est un PLANIFICATEUR FINANCIER CERTIFIÉ ™ et le fondateur et PDG de Drake &Associates à Waukesha, Wis. Tony est un conseiller en investissement représentant et a aidé les clients à préparer leur retraite depuis plus d'une décennie. Il anime chaque semaine The Retirement Ready Radio Show sur WTMJ Radio et apparaît régulièrement sur les chaînes de télévision de Milwaukee. Tony est passionné par l'établissement de relations solides avec ses clients afin qu'il puisse les aider à élaborer un plan solide pour leur retraite.

Fonds d'investissement public

- Un regard sur le Fonds Momentum

- 3 raisons d'investir dans des fonds de croissance

- Restrictions de rachat pour les fonds communs de placement

- Pourquoi devriez-vous investir dans des fonds indiciels ? (Et les meilleurs fonds indiciels à considérer)

- 3 raisons pour lesquelles vous ne devriez pas investir dans des fonds à petite capitalisation

- La stratégie d'achat et de conservation résiste à l'épreuve du temps

-

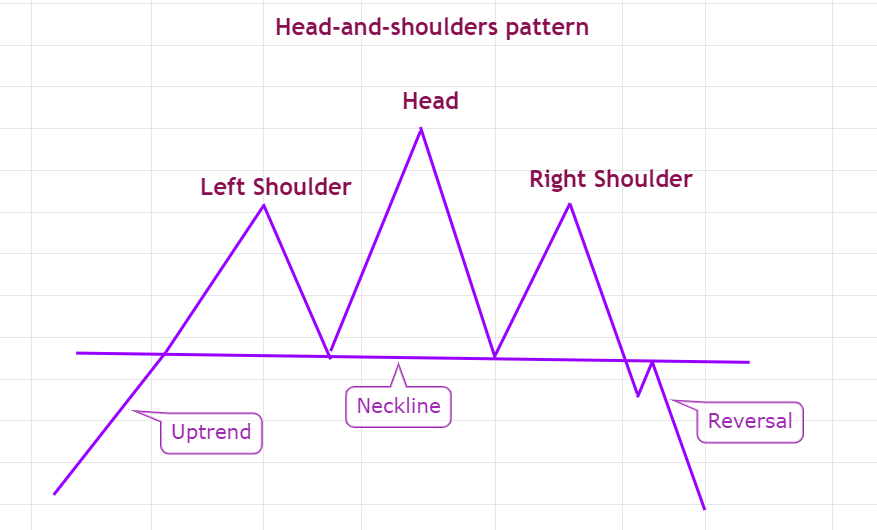

Ce modèle d'échange classique a signalé que le prix du Bitcoin avait atteint un sommet

Ce modèle d'échange classique a signalé que le prix du Bitcoin avait atteint un sommet Les commerçants ont tendance à trop se concentrer sur le moment de la bonne entrée dans un commerce, mais très peu se concentrent sur lélaboration dune stratégie de sortie de positions. Si lon vend tr...

-

Les règles pour emprunter à un Roth 401 (k)

Les règles pour emprunter à un Roth 401 (k) Emprunter sur votre Roth 401(k) ne touchera pas vos impôts à moins que vous ne remboursiez pas le prêt. LInternal Revenue Service pénalise les retraits anticipés des régimes parrainés par lemployeur,...

-

7 façons de tirer le meilleur parti de votre compte de retraite individuel

7 façons de tirer le meilleur parti de votre compte de retraite individuel Images de héros/GettyImages Vous lavez vu à la télévision et sur Internet :divers pitchs de sociétés de services financiers dans lesquelles ils tentent de vous persuader douvrir un compte retraite i...

-

Comment créer une carte de débit virtuelle avec ICICI Bank

Comment créer une carte de débit virtuelle avec ICICI Bank Attachez votre carte de débit virtuelle aux comptes ICICI existants via la banque en ligne. Fondée en 1994, La Banque ICICI en possède 5, 266 succursales et 14, 136 guichets automatiques à travers lI...