8 types de fonds à utiliser en cas de récession

L'instinct grégaire s'emballe lorsque les investisseurs en fonds communs de placement entendent le mot «récession» et que les articles de presse montrent que les cours des actions chutent. Les craintes de nouvelles baisses et de pertes croissantes chassent les investisseurs des fonds d'actions et les poussent vers les fonds obligataires dans une fuite vers la sécurité.

Cette fuite peut être une tactique efficace pour les investisseurs qui ont une aversion pour le risque car ils fuient les actions pour la sécurité perçue du monde de l'investissement à revenu fixe. Cependant, alors que certains fonds sont moins volatils que les actions, ce n'est pas vrai pour tout l'univers des fonds communs de placement.

Poursuivez votre lecture pour découvrir les fonds obligataires qui ont tendance à surperformer dans des conditions de marché difficiles comme les récessions.

Une stratégie pour tous les marchés

Alors que les fonds obligataires et les investissements tout aussi conservateurs ont montré leur valeur en tant que valeurs refuges pendant les périodes difficiles, investir comme un lemming n'est pas la bonne stratégie pour les investisseurs qui recherchent une croissance à long terme. Les investisseurs doivent également comprendre que plus un investissement semble sûr, moins ils peuvent espérer de revenus de l'exploitation.

La synchronisation du marché fonctionne rarement. Essayer de chronométrer le marché en vendant vos fonds d'actions avant qu'ils ne perdent de l'argent et en utilisant le produit pour acheter des fonds d'obligations ou d'autres investissements conservateurs, puis en faisant l'inverse pour capturer les bénéfices lorsque le marché boursier augmente est un jeu risqué à jouer. Les chances de faire le bon choix sont contre vous. Même si vous réussissez une fois, les chances de répéter cette victoire encore et encore tout au long d'une vie d'investissement ne sont tout simplement pas en votre faveur.

Une stratégie bien meilleure consiste à constituer un portefeuille de fonds communs de placement diversifié. Un portefeuille bien construit, comprenant un mélange de fonds d'actions et d'obligations, offre la possibilité de participer à la croissance du marché boursier et protège votre portefeuille lorsque le marché boursier est en baisse. Un tel portefeuille peut être construit en achetant des fonds individuels dans des proportions qui correspondent à votre allocation d'actifs souhaitée. Alternativement, vous pouvez faire tout le travail avec un seul fonds en achetant un fonds commun de placement avec « croissance et revenu » ou « équilibré » dans son nom.

Points clés à retenir

- Lorsqu'il y a un ralentissement économique ou même une récession, la sagesse qui prévaut est que les investisseurs devraient abandonner les fonds d'actions et se tourner vers les titres à revenu fixe.

- Les titres à revenu fixe peuvent être une bonne idée, mais n'essayez pas de chronométrer les marchés en quittant les fonds d'actions lorsque vous pensez que la croissance ralentit, puis commencez à investir dans des fonds d'obligations.

- Au lieu, ayez un portefeuille diversifié avec un mélange de fonds d'obligations et d'actions afin que vous puissiez surmonter tous les défis auxquels l'économie est confrontée sans voir vos avoirs subir un énorme coup.

1. Fonds d'obligations fédérales

Plusieurs types de fonds obligataires sont particulièrement appréciés des investisseurs averses au risque. Les fonds constitués d'obligations du Trésor américain sont en tête du peloton, car ils sont considérés comme l'un des plus sûrs. Les investisseurs ne courent aucun risque de crédit, car la capacité du gouvernement à prélever des impôts et à imprimer de l'argent élimine le risque de défaillance et offre une protection du capital.

Les fonds obligataires investissant dans des hypothèques titrisées par la Government National Mortgage Association (Ginnie Mae) sont également soutenus par la pleine confiance et le crédit du gouvernement américain. La plupart des hypothèques (généralement, les hypothèques pour les accédants à la propriété et les emprunteurs à faible revenu) titrisés en tant que titres adossés à des créances hypothécaires (MBS) Ginnie Mae sont ceux garantis par la Federal Housing Administration (FHA), Anciens Combattants ou d'autres agences fédérales de logement.

Les options à considérer comprennent les fonds obligataires fédéraux, fonds d'obligations municipales, fonds d'entreprise imposables, les fonds du marché monétaire, fonds de dividendes, fonds communs de placement de services publics, fonds de grande capitalisation, et les fonds spéculatifs.

2. Fonds d'obligations municipales

Prochain, sur la liste se trouvent les fonds d'obligations municipales. Délivré par les gouvernements étatiques et locaux, ces investissements tirent parti de l'autorité fiscale locale pour offrir un degré élevé de sûreté et de sécurité aux investisseurs. Ils comportent un risque plus élevé que les fonds qui investissent dans des titres adossés au gouvernement fédéral, mais sont toujours considérés comme relativement sûrs.

3. Fonds de société imposables

Les fonds d'obligations imposables émis par des sociétés sont également pris en considération. Elles offrent des rendements plus élevés que les émissions garanties par l'État, mais comportent beaucoup plus de risques. Choisir un fonds qui investit dans des émissions obligataires de haute qualité vous aidera à réduire votre risque. Alors que les fonds d'obligations d'entreprises sont plus risqués que les fonds qui ne détiennent que des obligations émises par le gouvernement, ils sont toujours moins risqués que les fonds d'actions.

4. Fonds du marché monétaire

Lorsqu'il s'agit d'éviter les récessions, les obligations sont certainement populaires, mais ils ne sont pas le seul jeu en ville. Les investisseurs ultra-conservateurs et les investisseurs non avertis cachent souvent leur argent dans des fonds du marché monétaire. Bien que ces fonds offrent un degré élevé de sécurité, ils ne doivent être utilisés que pour des investissements à court terme.

Il n'est pas nécessaire d'éviter les fonds d'actions lorsque l'économie ralentit, au lieu, considérer les fonds et les actions qui versent des dividendes, ou qui investissent de manière plus stable, stocks de biens de consommation courante; en termes de classes d'actifs, les fonds axés sur les actions à grande capitalisation ont tendance à être moins risqués que ceux axés sur les actions à petite capitalisation, en général.

5. Fonds de dividendes

Contrairement aux croyances populaires, chercher refuge dans les moments difficiles ne signifie pas nécessairement abandonner complètement le marché boursier. Alors que les investisseurs pensent de manière stéréotypée le marché boursier comme un vecteur de croissance, L'appréciation du cours des actions n'est pas le seul jeu en ville lorsqu'il s'agit de gagner de l'argent en bourse. Par exemple, les fonds communs de placement axés sur les dividendes peuvent offrir des rendements solides avec moins de volatilité que les fonds qui se concentrent strictement sur la croissance.

6. Fonds communs de placement de services publics

Les fonds communs de placement basés sur les services publics et les fonds investissant dans la consommation de base sont des stratégies de fonds d'actions moins agressives qui ont tendance à se concentrer sur l'investissement dans des sociétés versant des dividendes prévisibles.

7. Fonds à grande capitalisation

Traditionnellement, les fonds investissant dans des actions à grande capitalisation ont tendance à être moins vulnérables que ceux qui investissent dans des actions à petite capitalisation, car les grandes entreprises sont généralement mieux placées pour affronter les périodes difficiles. Transfert d'actifs de fonds investissant dans des fonds plus petits, les sociétés plus agressives que celles qui parient sur les blue chips offrent un moyen de protéger votre portefeuille contre les baisses du marché sans fuir complètement le marché boursier.

8. Fonds de couverture et autres fonds

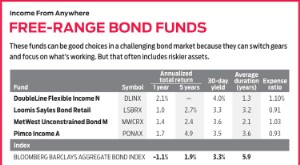

Pour les particuliers fortunés, investir une partie de votre portefeuille dans des hedge funds est une idée. Les hedge funds sont conçus pour gagner de l'argent quelles que soient les conditions du marché. Investir dans un fonds d'intempéries est une autre idée, car ces fonds sont spécifiquement conçus pour gagner de l'argent lorsque les marchés sont en baisse.

Dans les deux cas, ces fonds ne devraient représenter qu'un faible pourcentage de vos avoirs totaux. Dans le cas des fonds spéculatifs, la couverture est la pratique consistant à tenter de réduire le risque, mais l'objectif réel de la plupart des hedge funds aujourd'hui est de maximiser le retour sur investissement. Le nom est surtout historique, comme les premiers fonds spéculatifs ont essayé de se couvrir contre le risque de baisse d'un marché baissier en vendant à découvert le marché (les fonds communs de placement ne peuvent généralement pas prendre de positions courtes comme l'un de leurs principaux objectifs). Les hedge funds utilisent généralement des dizaines de stratégies différentes, il n'est donc pas exact de dire que les hedge funds se contentent de couvrir le risque. En réalité, parce que les gérants de hedge funds font des investissements spéculatifs, ces fonds peuvent comporter plus de risques que l'ensemble du marché. En cas de fonds pour mauvais temps, votre portefeuille peut ne pas bien se porter lorsque les temps sont bons.

La ligne de fond

Peu importe où vous placez votre argent, si vous avez un calendrier à long terme, considérer un marché baissier comme une opportunité d'achat. Au lieu de vendre quand le prix est bas, voyez-le comme une opportunité de construire votre portefeuille à prix réduit. Lorsque la retraite devient une possibilité à court terme, faire un mouvement permanent dans une direction conservatrice. Faites-le parce que vous avez assez d'argent pour répondre à vos besoins et que vous voulez éliminer définitivement certains risques de votre portefeuille, pas parce que vous prévoyez de revenir quand vous pensez que les marchés vont à nouveau augmenter.

Informations sur le fonds

- 3 types de fonds du marché monétaire

- 3 types de fonds d'actions

- Comment fonctionnent les fonds obligataires ?

- Les fonds d'obligations mutuelles sont-ils un investissement à long terme ?

- Un regard sur une variété de fonds de revenu

- Un classement des types de fonds communs de placement par risque

- Types de fonds communs de placement

- Fonds à date cible

- Fonds à capital variable

-

Utiliser des fonds communs de placement pour diversifier avec de petits montants

Utiliser des fonds communs de placement pour diversifier avec de petits montants Les investisseurs et même certains conseillers financiers parlent souvent dun fonds commun de placement comme dun produit dinvestissement, comme si cétait une classe dactifs en soi. Ils réalisent à pe...

-

Fonds mixte

Fonds mixte Quest-ce quun fonds mixte ? Un fonds mixte (ou fonds mixte) est un type de fonds commun de placement en actions qui comprend une combinaison dactions de valeur et de croissance. Ces fonds offrent au...