Société de développement des affaires (BDC)

Qu'est-ce qu'une société de développement des affaires (BDC)?

Une entreprise de développement des affaires (BDC) est une organisation qui investit dans les petites et moyennes entreprises ainsi que dans les entreprises en difficulté. Une BDC aide les petites et moyennes entreprises à croître dans les premières étapes de leur développement. Avec des entreprises en difficulté, la BDC aide les entreprises à retrouver une assise financière saine.

Mis en place de manière similaire aux fonds d'investissement fermés, de nombreuses BDC sont généralement des sociétés ouvertes dont les actions se négocient sur les principales bourses, comme la Bourse américaine (AMEX), Nasdaq, et d'autres. En tant qu'investissements, ils peuvent être quelque peu risqués mais offrent également des rendements de dividendes élevés.

Selon les conseillers en fonds à capital fixe, en mai 2019, il existe environ 49 BDC publics.

Comprendre la société de développement commercial

Le Congrès américain a créé des sociétés de développement commercial en 1980 pour stimuler la croissance de l'emploi et aider les entreprises américaines émergentes à lever des fonds. Les BDC sont étroitement impliquées dans la fourniture de conseils sur les opérations de leurs sociétés de portefeuille.

De nombreuses BDC investissent dans des entreprises privées et parfois dans de petites entreprises publiques qui ont de faibles volumes de transactions. Ils apportent un capital permanent à ces entreprises en profitant d'une grande variété de sources, comme l'équité, dette, et les instruments financiers hybrides.

Points clés à retenir

- Une société de développement commercial (BDC) est un type de fonds à capital fixe qui investit dans des entreprises en développement et en difficulté financière.

- De nombreuses BDC sont cotées en bourse et sont ouvertes aux investisseurs particuliers.

- Les BDC offrent aux investisseurs des rendements de dividendes élevés et un certain potentiel d'appréciation du capital.

- L'utilisation massive de l'effet de levier par la BDC et le ciblage des petites entreprises ou des entreprises en difficulté en font des investissements à risque relativement élevé.

Se qualifier en tant que BDC

Pour se qualifier en tant que BDC, une société doit être enregistrée conformément à l'article 54 de la Loi sur les sociétés d'investissement de 1940. Il doit s'agir d'une société nationale dont la catégorie de titres est enregistrée auprès de la Securities and Exchange Commission (SEC).

La BDC doit investir au moins 70 % de ses actifs dans des entreprises américaines privées ou publiques dont la valeur marchande est inférieure à 250 millions de dollars américains. Ces entreprises sont souvent de jeunes entreprises, recherche de financement, ou des entreprises qui souffrent ou émergent de difficultés financières. Aussi, la BDC doit fournir une assistance managériale aux entreprises de son portefeuille.

BDC vs capital de risque

Si les BDC ressemblent à des fonds de capital-risque, elles sont. Cependant, il y a quelques différences clés. L'une concerne la nature des investisseurs que chacun recherche. Les fonds de capital-risque sont disponibles principalement pour les grandes institutions et les particuliers fortunés par le biais de placements privés. En revanche, Les BDC permettent de plus petits, des investisseurs non agréés à investir en eux, et par extension, dans les petites entreprises de croissance.

Les fonds de capital-risque détiennent un nombre limité d'investisseurs et doivent satisfaire à certains tests liés aux actifs pour éviter d'être classés comme sociétés d'investissement réglementées. actions BDC, d'autre part, sont généralement négociés en bourse et sont constamment disponibles en tant qu'investissements pour le public.

Les BDC qui refusent de s'inscrire sur une bourse sont toujours tenues de suivre les mêmes réglementations que les BDC cotées. Dispositions moins contraignantes pour le montant des emprunts, opérations entre apparentés, et la rémunération à base d'actions font de la BDC une forme de constitution attrayante pour les investisseurs en capital-risque qui n'étaient auparavant pas disposés à assumer la lourde réglementation d'une société d'investissement.

Les avantages de BDC Investissement

Les BDC offrent aux investisseurs une exposition à des investissements en titres de créance et en actions dans des sociétés principalement privées, généralement fermées aux investissements.

Parce que les BDC sont des sociétés d'investissement réglementées (RIC), ils doivent distribuer plus de 90 % de leurs bénéfices aux actionnaires. Ce statut RIC, bien que, signifie qu'ils ne paient pas d'impôt sur les sociétés sur les bénéfices avant de les distribuer aux actionnaires. Le résultat est des rendements de dividendes supérieurs à la moyenne. Selon « BDCInvestor.com, " à partir de mai 2019, les dix BDC les plus rentables affichaient entre 10,82 % et 14,04 %.

Les investisseurs recevant des dividendes paieront des impôts sur ceux-ci à leur taux d'imposition pour les revenus ordinaires. Aussi, Les investissements de BDC peuvent diversifier le portefeuille d'un investisseur avec des titres qui peuvent afficher des rendements sensiblement différents de ceux des actions et des obligations. Bien sûr, le fait qu'ils négocient sur des bourses publiques leur confère une bonne dose de liquidité et de transparence.

Avantages-

Rendements de dividendes élevés

-

Bénéfices non imposés sur les sociétés

-

Ouvert aux investisseurs particuliers

-

Liquide

-

Risque élevé

-

Sensible aux pics de taux d'intérêt

-

Participations illiquides/non transparentes

Les inconvénients de BDC Investissement

Bien qu'un BDC lui-même soit liquide, beaucoup de ses avoirs ne le sont pas. Les participations en portefeuille sont principalement des entreprises privées ou des petites, sociétés ouvertes à faible activité. Étant donné que la plupart des avoirs de BDC sont généralement investis dans des titres illiquides, un portefeuille de BDC a des estimations subjectives de la juste valeur et peut subir des pertes soudaines et rapides.

Ces pertes peuvent être amplifiées parce que les BDC utilisent souvent un effet de levier, c'est-à-dire ils empruntent l'argent qu'ils investissent ou prêtent à leurs entreprises cibles. L'effet de levier peut améliorer le taux de retour sur investissement (ROI), mais cela peut aussi causer des problèmes de trésorerie si l'actif à effet de levier perd de la valeur.

Les sociétés cibles investies par BDC n'ont généralement pas d'antécédents ou d'historiques troublants. Il y a toujours un risque qu'ils fassent faillite ou qu'ils fassent défaut sur un prêt. Une hausse des taux d'intérêt, qui rend l'emprunt de fonds plus coûteux, peut également nuire aux marges bénéficiaires d'une BDC.

En bref, Les BDC investissent agressivement dans des sociétés qui offrent à la fois des revenus maintenant et une appréciation du capital plus tard; En tant que tel, ils s'inscrivent assez haut sur l'échelle de risque.

Exemple concret d'un BDC

En mai 2019, la BDC offrant le revenu le plus élevé sur la liste BDC Investisseurs, avec un rendement du marché et des revenus de 14,04 % est CM Finance Inc. (CMFN). Basée à New York, Le RCFM cherche à obtenir des rendements totaux de l'appréciation courante et du capital principalement au moyen de prêts à, mais aussi via des prises de participation dans, entreprises de taille moyenne. Ces entreprises du marché intermédiaire ont des revenus d'au moins 50 millions de dollars. L'actif total du RCFM en 2018 s'élevait à 301 millions de dollars. CM Finance négocie sur le Nasdaq et a en moyenne un volume de 60, 000 actions par jour. La société a une capitalisation boursière de près de 97 millions de dollars.

Informations sur le fonds

- Maison mère

- 6 raisons de céder

- Élaboration d'une politique de dividende

- Les meilleures entreprises dans lesquelles investir pendant une crise financière

- Quelle est la définition d'une société d'investissement ?

- Comment travailler avec une petite entreprise d'investissement

- Comment se porte le secteur des sociétés de placement hypothécaire?

- Comparaison de deux opportunités d'investissement commercial similaires

- Comment démarrer une entreprise de mode

-

Qu'est-ce qu'une entreprise associée ?

Qu'est-ce qu'une entreprise associée ? Une entreprise associée, également connu sous le nom de société affiliée, est une société dont une part notable des actions est détenue par une société mère. La portion se situe généralement entre 20...

-

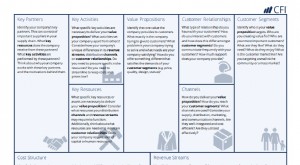

Exemples de canevas de modèle commercial

Exemples de canevas de modèle commercial Le canevas de modèle dentreprise est un outil utilisé par les propriétaires et les gestionnaires dentreprise pour planifier leur stratégiePlanification stratégiqueLa planification stratégique est lart...