Combien puis-je gagner en 10 ans si j'investis Rs.10, 000 et dans quels fonds ?

Chaque goutte d'eau peut contribuer à faire un océan.

De la même manière, petit, mais des investissements réguliers peuvent conduire à la création de richesse. Dans ce blog, nous cherchons à expliquer pourquoi un plan d'investissement systématique (SIP) est une méthode essentielle pour l'investissement.

Aussi, nous examinerons un exemple de cas sur la façon dont vous pouvez quadrupler vos investissements en dix ans en investissant simplement Rs. 10000 chaque mois.

Continuer à lire!

SIP tout le chemin !

Le SIP est une méthode d'investissement dans laquelle une somme fixe est régulièrement investie dans un fonds commun de placement. La méthode SIP permet à un investisseur d'acheter des parts régulièrement à une date précise du mois. Ce processus aidera à créer de la richesse à long terme.

Si vous rencontrez un expert financier et demandez un plan d'investissement à long terme, tous vous demanderaient de démarrer un – Plan d'investissement systématique (SIP), dans un fonds commun de placement en actions.

Nous croyons, les avantages du SIP et les opportunités de croissance des actions en Inde ont rendu difficile pour un investisseur même d'échapper à la stratégie omniprésente de nos jours.

Tout le monde parle de maximiser les profits, comme l'une des principales raisons du SIP.

Mais nous différons ici. Nous pensons que la caractéristique la plus critique de l'investissement basé sur le SIP est de transmettre une discipline financière dans la vie des investisseurs.

Avertissement :Ne pas chronométrer le marché !

Si vous pensez pouvoir acheter et vendre un investissement au bon moment, vous vous trompez!

Il n'est pas possible de chronométrer le marché, même pas les as des investisseurs ne peuvent le faire. Dans cette circonstance, ce qui fonctionne le mieux, c'est l'approche disciplinée de l'investissement.

Par ici, vous pouvez arrêter de vous soucier de quand et combien investir.

Étant donné que vos investissements sont étalés dans le temps, acheter moins de parts pendant les marchés haussiers et acheter quelques parts pendant un marché baissier réduit le coût moyen par part de vos investissements. Le concept est également connu sous le nom de moyenne des coûts en roupies.

Ainsi, si vous observez, Une approche disciplinée conduit progressivement à une moyenne des coûts en roupies qui à son tour conduit à la maximisation des bénéfices à long terme.

On constate souvent que les investisseurs adoptent une méthode d'investissement start-stop. Dans cette méthode, les investisseurs commencent à investir quand il y a une humeur optimiste tout autour, et ils arrêtent leurs investissements en cas de pessimisme (par exemple, le marché s'est drastiquement corrigé, etc.).

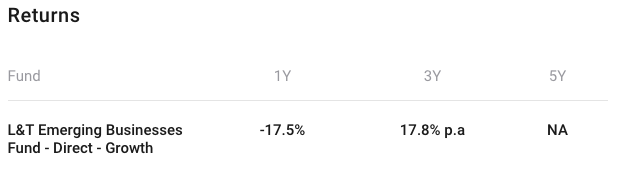

Combien puis-je gagner si j'investis Rs 10, 000 chaque mois pendant dix ans ?

Pour répondre à la question, faisons d'abord quelques hypothèses.

L'hypothèse est liée au profil de l'individu (investisseur) qui doit nous aider à arriver à une appétence pour le risque

Supposons que l'investisseur dans cette situation ait 30 ans et qu'il soit un salarié travaillant pour une entreprise multinationale.

Il est marié et n'a pas d'enfants actuellement. Il cherche à créer de la richesse en une décennie, et tout mouvement à la baisse de la valeur du portefeuille à court terme n'est pas susceptible d'affecter sa flexibilité financière.

Aussi, il a des investissements adéquats dans un fonds d'urgence (généralement un fonds d'urgence comprend vos trois mois de salaire investis dans des fonds liquides ou des fonds de dette à faible risque). Ainsi, il est peu probable qu'il retire de l'argent avant dix ans.

Quelle devrait être son approche ?

L'investisseur, dans ce cas, recherche la création de richesse et a un horizon d'investissement à long terme. Aussi, l'âge est en sa faveur et ainsi, sa capacité à prendre des risques sera élevée.

Nous recommandons un portefeuille de fonds de moyennes et petites capitalisations purement. L'investissement en small cap est plafonné à 40 % tandis que le solde est alloué en mid cap.

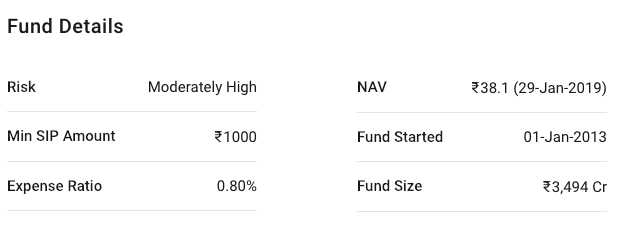

Catégorie Fonds Partager Small CapHDFC Small Cap Fund20 %Small CapL&T Emerging Businesses Fund20 %Mid CapKotak Emerging Equity Scheme30 %Mid CapL&T Mid Cap Fund30 %En investissant Rs 10, 000 par mois, un investisseur peut chercher à accumuler plus de Rs. 49 Lakhs en dix ans. Cette croissance est plus de quatre fois supérieure au total des investissements réalisés en une décennie.

P.S – Avec 100% de fonds propres, le risque augmente et les rendements augmentent également en conséquence.

En utilisant la calculatrice de Groww, ce qui suit est l'une des meilleures façons de créer de la richesse en dix ans.

À présent, Venons-en aux fonds qui vous aideront à constituer un corpus en tant que tel.

1.Kotak Emerging Equity Scheme

Objectif

Le fonds cherche à générer une appréciation du capital à long terme en investissant dans des actions et des titres liés aux actions de sociétés de taille moyenne.

Performances au fil des ans

Le chef du financement

Pankaj Tibrewal

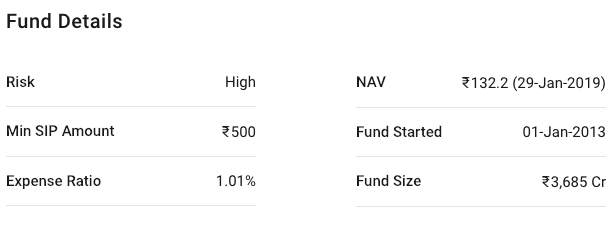

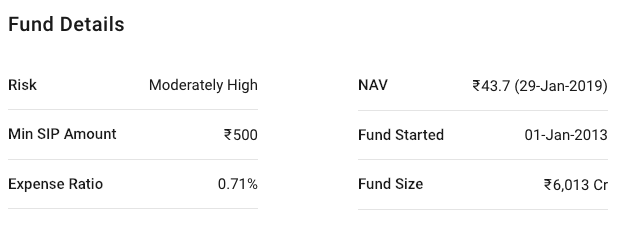

2.Fonds à moyenne capitalisation L&T

Objectif

Le fonds cherche à générer une appréciation du capital en investissant principalement dans des actions de moyenne capitalisation. Le fonds vise à investir dans des sociétés dont la capitalisation boursière se situe entre la composante la plus élevée et la plus faible de l'indice Nifty Free Float Midcap 100.

Performances au fil des ans

Le chef du financement

Soumendra Nath Lahiri, Vihang Naik

Passons maintenant aux fonds de petites capitalisations. Ces fonds investissent dans de petites entreprises et présentent un risque plus élevé et des rendements plus élevés.

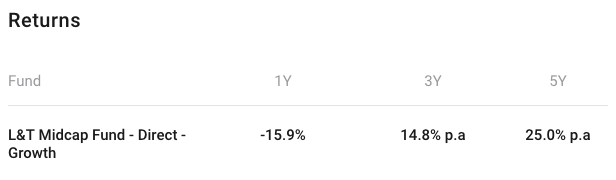

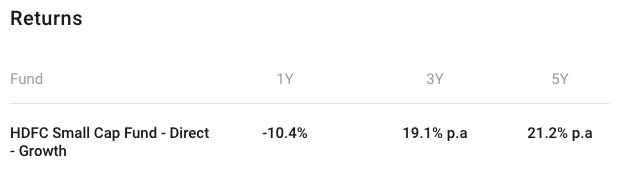

3.Fonds à petite capitalisation HDFC

Objectif

Le fonds cherche à générer une appréciation du capital à long terme à partir d'un portefeuille activement géré d'actions et de titres liés aux actions, y compris des dérivés d'actions de sociétés à petite capitalisation.

Performances au fil des ans

Le chef du financement

Chirag Setalvad

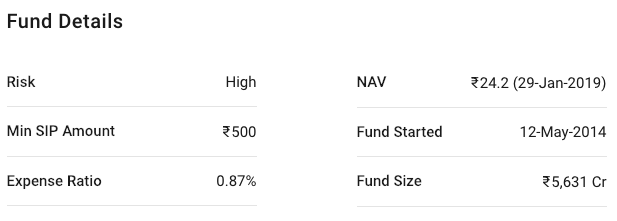

4.Fonds pour les entreprises émergentes L&T

Objectif

Le fonds cherche à générer une appréciation du capital à long terme à partir d'un portefeuille diversifié composé principalement d'actions et de titres liés aux actions, y compris les dérivés actions, sur les marchés indiens, le thème principal étant les sociétés émergentes (actions à petite capitalisation).

Performances au fil des ans

Le chef du financement

Soumendra Nath Lahiri, Karan Desai

Conclusion

De conclure, on peut dire que l'investissement SIP est une approche robuste et fructueuse si un investisseur cherche à accumuler de la richesse sur le long terme.

Nous pensons qu'un investisseur doit placer l'objectif au centre du processus d'investissement et élaborer une stratégie autour de celui-ci en tenant compte du profil risque-rendement, horizon d'investissement.

Enfin et surtout, rappelez-vous que si votre âge est supérieur à ce qui est discuté dans le cas ci-dessus, le choix des fonds va changer.

Ce changement est dû au fait que le risque est inversement proportionnel à l'âge. Cela signifie qu'avec l'âge, l'appétit pour le risque diminue. Si votre appétit pour le risque est plus faible, vous devriez rechercher des fonds équilibrés ou des fonds de dette pour faire la moyenne du risque global.

Bon investissement !

Avis de non-responsabilité :les opinions exprimées dans cet article sont celles de l'auteur et non celles de Groww

Calculatrice de fonds communs de placement

Calculateur SIP Calculateur PPF Calculatrice EMI Calculateur de montant forfaitaire Calculateur de PF Calculateur d'EMI de prêt automobile Calculateur de rendement des fonds communs de placement Calculateur de pourboire Calculateur d'IME de prêt personnel Calculateur SWP Calculatrice HRA Calculateur d'EMI de prêt immobilier Calculatrice Sukanya Samriddhi Yojana Calculateur de TCAC Calculateur SBI EMI Calculatrice FD Calculateur de TPS Calculateur d'IME de prêt personnel SBI Calculatrice RD Calculatrice EMI HDFC Calculateur d'EMI de prêt immobilier SBI Calculatrice NPS Calculateur EMI de prêt personnel HDFC Calculateur SBI PPF Calculateur d'intérêt simple Calculateur EMI de prêt immobilier HDFC Calculateur SBI RD Calculateur d'intérêt composé Calculatrice HDFC FD Calculateur SBI SIP Calculateur de taux d'intérêt Calculatrice HDFC RD Calculatrice SBI FD

Fonds d'investissement public

- Comment investir dans des fonds communs de placement et minimiser les risques

- Fonds à cycle de vie à date cible :comment fonctionnent-ils ?

- Comment investir dans des fonds à rendement absolu

- Fonds distincts :le pour et le contre

- Comment investir dans des fonds communs de placement

- Comment investir des actions avec des fonds à faible capital

- Comment investir dans des fonds indiciels :qu'est-ce que c'est et comment les acheter

- Comment investir dans SIP

- Comment investir 100 RS dans des fonds communs de placement

-

Comment investir dans des fonds communs de placement

Comment investir dans des fonds communs de placement Les fonds communs de placement sont un moyen facile dinvestir dans un large portefeuille dactions, obligations, et autres titres. Vous navez pas besoin de passer beaucoup de temps à choisir des action...

-

Que se passe-t-il lorsque vous investissez Rs.50, 000 depuis 20 ans en OPCVM, Dépôt fixe et fonds de prévoyance ?

Que se passe-t-il lorsque vous investissez Rs.50, 000 depuis 20 ans en OPCVM, Dépôt fixe et fonds de prévoyance ? Combien pouvez-vous gagner si vous investissez Rs 50, 000 depuis vingt ans ? Pour répondre à la question, faisons dabord quelques hypothèses. Lhypothèse est liée au profil de lindividu (investisse...